【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

近年、投資の世界で注目を集めている「ターゲットイヤーファンド」。この名前を聞いたことがある方も多いかと思いますが、具体的にどのようなものなのか、そのメリットやデメリットは何なのかを正確に理解している方はまだ少ないかもしれません。この記事では、ターゲットイヤーファンドの基本的な概念から、その魅力や注意点について徹底的に解説していきます。投資初心者の方から経験者の方まで、ターゲットイヤーファンドに関する知識を深めるための情報を提供します。

ターゲットイヤーファンドは、特定の目標年度(ターゲットイヤー)を設定し、その年度に向けて資産配分を自動的に調整する投資信託の一種です。例えば、2035年を目標とするターゲットイヤーファンドは、2035年に投資の目的(例:退職、子供の教育資金など)を達成することを目指しています。

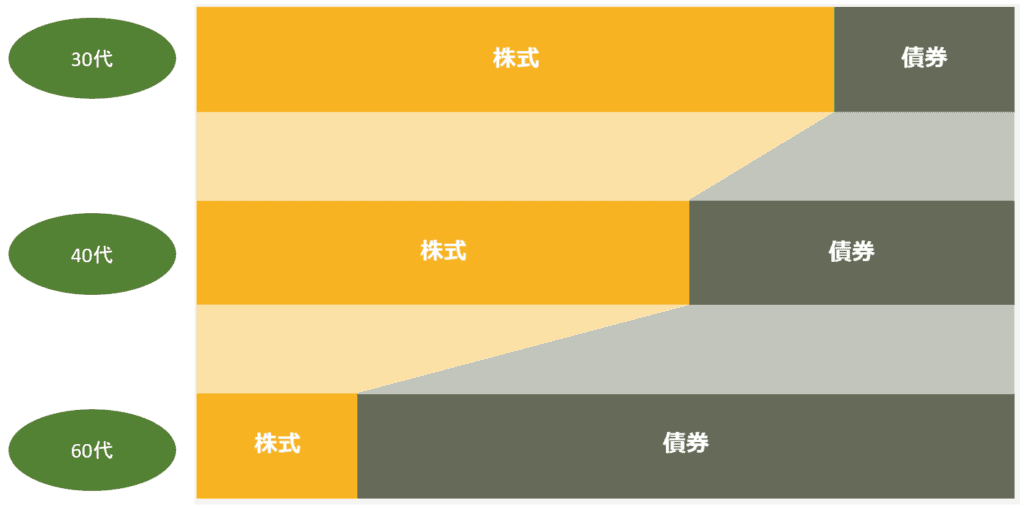

イメージとしては下図のように、年齢が若いうちは株式の比率が高くハイリスク・ハイリターンなポートフォリオ、年齢を重ねるにつれて債券の比率を高めてリスクを抑えた運用を行うポートフォリオへとシフトしていく形が一般的です。

仕組みと特徴:

ターゲットイヤーファンドは、その自動的な資産配分の調整機能により、多くの投資家から注目を集めています。しかし、その特性や適用される資産配分の戦略について理解しておくことは、賢明な投資判断を下すために不可欠です。

前半はリスクを高めた積極的な運用を行い、後半に向けてローリスク・ローリターンな資産を多く組み入れることでリタイアメントに向けた資産形成を行う目的のファンドといえます。

アメリカでは、確定拠出年金(401(k))や個人退職口座(IRA)などの個人型年金制度が広く普及しています。これらの制度では、投資家が自分で投資信託や株式などの金融商品を選んで運用していくことが基本となっています。しかし、投資の知識や経験が不足している投資家も多いことから、ターゲットイヤーファンドは、投資家にとって手軽で安心な運用手段として人気があります。

アメリカのターゲットイヤーファンドの市場規模は、2022年時点で約1.8兆ドルに達しています。これは、アメリカの個人型年金市場全体の約3分の1を占める規模です。

日本でも、確定拠出年金(DC)の普及に伴い、ターゲットイヤーファンドの人気が高まっています。2023年7月時点で、DCの運用対象となっている投資信託のうち、ターゲットイヤーファンドの割合は約15%となっています。

ターゲットイヤーファンドは、年金運用の基本ファンドとして、今後もさらに普及していくことが予想されます。

ターゲットイヤーファンドが年金運用の基本ファンドとして広く普及している理由は、以下の3つが考えられます。

アメリカでは、確定拠出年金(401(k))や個人退職口座(IRA)などの個人型年金制度が広く普及しています。これらの制度では、投資家が自分で投資信託や株式などの金融商品を選んで運用していくことが基本となっています。しかし、投資の知識や経験が不足している投資家も多いことから、ターゲットイヤーファンドは、投資家にとって手軽で安心な運用手段として人気があります。

ターゲットイヤーファンドは、年金受給開始年齢を目標に、株式と債券の比率を自動的に調整していくファンドです。そのため、年金受給までの期間を考慮して、株式を多く保有して成長を追求したり、債券を多く保有して安定を追求したりすることができます。

ターゲットイヤーファンドは、株式や債券などの複数の金融商品を組み合わせて運用しているため、個別に投資信託や株式を購入するよりもコストが低い傾向があります。

日本でも、確定拠出年金(DC)の普及に伴い、ターゲットイヤーファンドの人気が高まっています。DCは、企業型年金と個人型年金の総称であり、投資家が自分で運用するタイプの年金制度です。DCでは、投資家が自分で投資信託や株式などの金融商品を選んで運用していくことが基本となっていますが、投資の知識や経験が不足している投資家も多いことから、ターゲットイヤーファンドは、投資家にとって手軽で安心な運用手段として人気があります。

また、DCでは、投資信託や株式などの金融商品を購入する際に、運用会社に支払う手数料(信託報酬)がかかります。ターゲットイヤーファンドは、株式や債券などの複数の金融商品を組み合わせて運用しているため、個別に投資信託や株式を購入するよりもコストが低い傾向があります。そのため、投資コストを抑えたい投資家にもターゲットイヤーファンドは人気です。

ターゲットイヤーファンドのメリットを4つご紹介します。

1. 投資初心者にとってのアクセスしやすさ: ターゲットイヤーファンドは、その名前の通り、特定の目標年度を基にした投資戦略を持っています。これにより、投資初心者でも自分のリタイアメントや大きなライフイベントに合わせて適切なファンドを選ぶことが容易になります。

2. 資産配分の自動調整による手間の軽減: ターゲットイヤーファンドは、目標年度に向けて自動的に資産配分を調整してくれるため、投資家は頻繁にポートフォリオのバランスを取る手間が省けます。

3. リスクの時間的な分散: 投資開始時にはリスクを取ることでリターンを追求し、目標年度が近づくにつれてリスクを低減させることで、資産の安定性を高めることができます。

4. その他のメリット:

メリットがある反面、もちろんデメリットも存在しているため、3つほど簡単に解説します。

1. 資産配分の一律性による最適化の難しさ: ターゲットイヤーファンドは、目標年度に合わせて自動的に資産配分を調整しますが、これは一律の配分戦略に基づいています。そのため、個々の投資家のリスク許容度や資産状況に合わせた最適な配分が難しい場合があります。

2. 費用率が高い場合がある: 一部のターゲットイヤーファンドは、その自動的な資産配分調整機能のために高い信託報酬を設定していることがあります。これにより、長期間の運用においてコストが積み重なるリスクがあります。

3. その他のデメリット:

ターゲットイヤーファンドは数十年先を目標年として運用を開始することが一般的ですが、現役時代が想定以上に長くなることや転職、失業など想定外の出来事が起こることも考えられます。資金が必要になる時期がずれてしまうと、想定通りの運用結果が得られない可能性も高くなります。

「目標年に向けて徐々にリスクを下げていく」というターゲットイヤーファンドの運用は、下記2点の前提をもとに成り立っています。

①債券は安全資産

②債券は株式の下落ヘッジになる

この前提が正しければ債券比率を高めることで目標年に向けて安全着陸ができるといえますが、近年では株式と債券価格の相関は高まっています。最悪のケースとして、満期直前に暴落が起きた時の推移を紹介します。

ペンシルバニア大学のデイビッド・バベル教授の行った研究では、2008年のリーマンショック時の株式と債券の相関係数は約0.8と非常に高い数値でした。

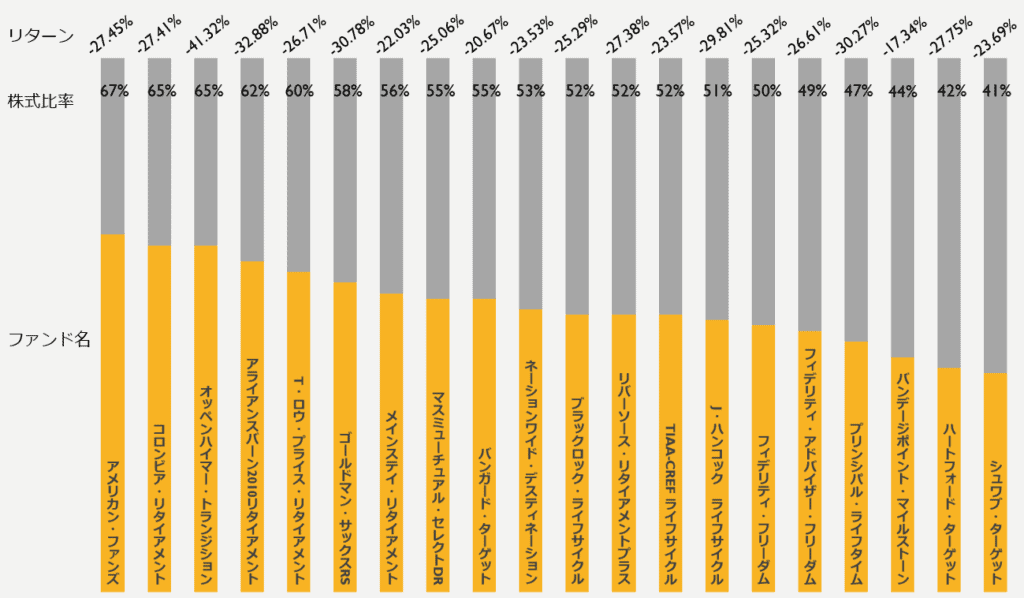

2010年を目標年とした米国の上位20のターゲットイヤーファンドの2008年の株式比率と年次リターンは下図のようになっています。

目標年まで2年というかなり保守的な運用にシフトしている時期ですが、それでも大幅な下落を免れなかったという結果になっています。

リタイアメント後の悠々自適な生活を目指してターゲットイヤーファンドに投資していた投資家は目標年の直前に大きな打撃を受ける結果となってしまいました。

これは、ターゲットイヤーファンドの2つの前提が相場暴落時には機能していないことを意味します。

目標年の直前にこうした暴落に巻き込まれる可能性は決して高くはありませんが、将来のことは誰にも予測できません。株式や債券といった伝統的な資産への分散投資では、安定的な資産配分であっても対応できない相場状況があるという点には注意が必要です。

最後に、株式や債券では対応できないような相場状況であっても安定的な運用が期待できる運用方法を紹介します。

伝統的な資産と異なる値動きをするオルタナティブ資産をポートフォリオに組み込むことで、相場に関係なく安定的な資産形成が可能になります。

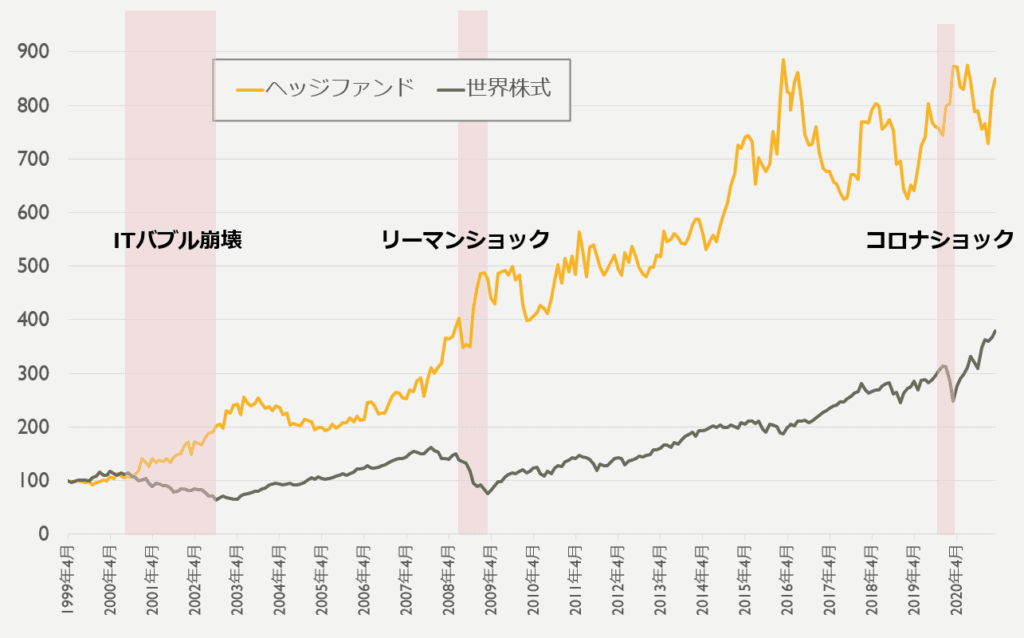

株式との相関が低く組み合わせ効果の高いヘッジファンドの一例をご紹介します。

トレンドフォロー戦略を用いることで下落相場でも高いリターンを実績として残しており、平均リターンも年率10%を超えています。運用開始来、このヘッジファンドと株式を50%ずつ持てば大幅なマイナスになるタイミングは殆ど無く資産運用を行うことが出来ているため、今後どんな状況になっても同様の効果が期待できるのではないでしょうか。

長期的な資産形成をお考えの方は、是非ヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、お客様の状況やポートフォリオによって最適な運用方法をご案内します。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F