【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

投資の世界には様々な金融商品が存在しますが、その中でも特にユニークな性質を持つのが「永久劣後債」です。この金融商品は、その名の通り「永久に」存在し、かつ「劣後」するという特徴を持っています。では、永久劣後債とは具体的にどのようなものなのでしょうか?そして、なぜ市場において注目されているのでしょうか?

本記事では、永久劣後債の基本的な概念から、その利回りやリスク、さらには発行体にとってのメリットに至るまで、幅広く解説していきます。投資家個人はもちろん、企業の財務戦略を担当する方々にとっても、永久劣後債の理解は資金調達や投資の選択肢を広げる上で非常に重要です。

この記事を通じて、永久劣後債の全貌を明らかにし、それがどのように貴方の投資戦略や企業経営に役立つのかを探っていきましょう。

永久劣後債とは、一般債務よりも元利金の支払順位が低く、償還期限が定められていない債券のことです。支払順位は「債務弁済順位」とも呼ばれます。

また劣後債とは、企業(以下、発行体という)が発行する社債のうち、倒産・解散時における弁済順位が低いものを指します。普通社債は、発行体が破たんしない限り償還までは一定の利子がつき、償還期限を迎えると元本が払い戻しされます。

しかし劣後債は、発行体が破綻したときの弁済順位が低いため、普通社債と比較すると高い利回りに設定されています。つまり、普通社債よりもリスクが大きい劣後債は、そのぶんリターンも大きいということです。

「永久」とは、この債券に満期日が設定されていないことを意味します。つまり、理論上は発行体が存続する限り、投資家に対して利息を支払い続ける必要があります。これにより、発行体は長期的な資金計画を立てやすくなる一方で、投資家は安定した収入源を得ることができる可能性があります。

「劣後」とは、債券の弁済順位が通常の債権よりも後回しになることを指します。具体的には、企業が破綻した場合、他の一般的な債権者よりも後にしか債権を回収できないというリスクを負います。このリスクを補うため、永久劣後債は一般的な社債よりも高い利回りを提供する傾向にあります。

劣後債について詳しく知りたい方は「劣後債とは?メリットやリスク、銀行などの発行体についてもわかりやすく解説!」も参考にしてください。

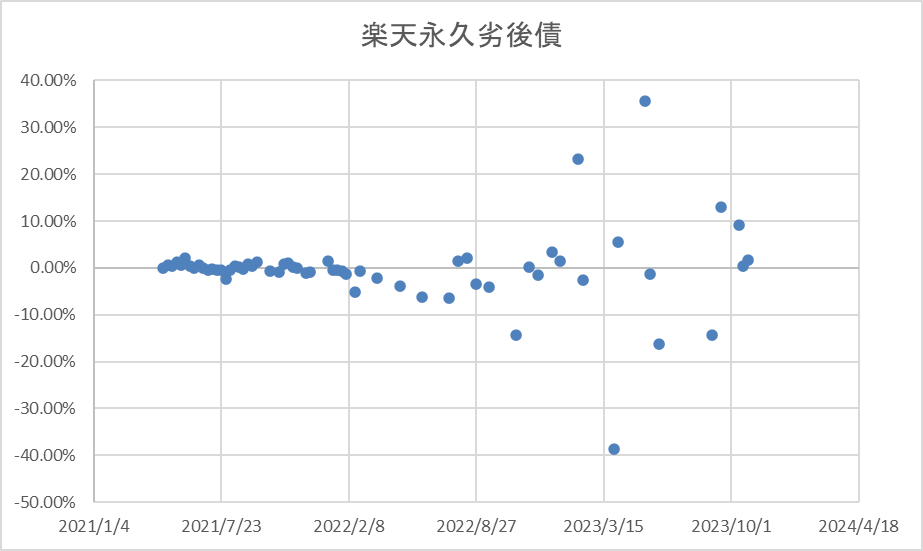

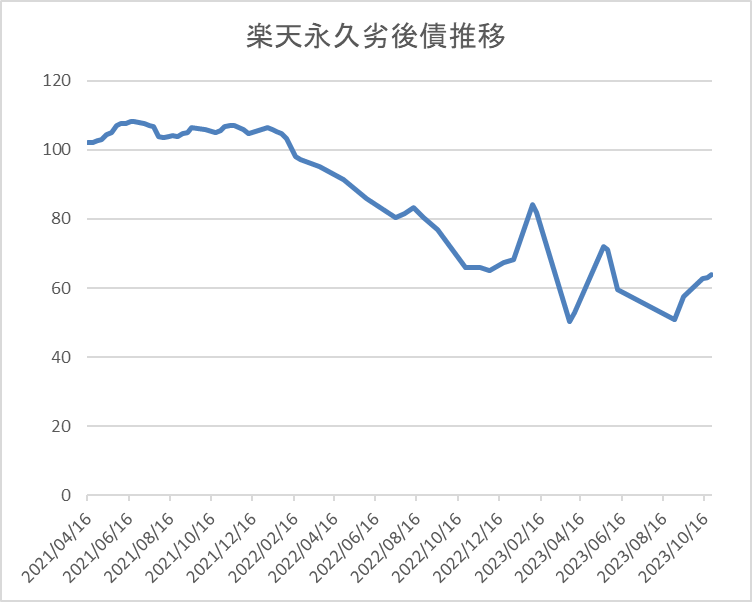

下記は楽天の永久劣後債の一種の値動きですが、週次の価格分布をみても40%や20%等大きく価格変動していることがわかります。資産運用においては分散投資が重要ですが、「保守的」な運用と考えて債券にまとめて投資した結果大きく損している投資家も多くいるようです。すでにクレディスイスのAT1債でも分かっていることですが、債券も低格付けのハイイールドも基本は投資信託のような分散投資が基本となります。

劣後債は期限付劣後債と永久劣後債の2つに分類され、償還期限が定められているかどうかが異なります。ここでは、2つの違いについて詳しく説明します。

永久劣後債は、発行体が倒産した際の元利金の弁済順位が低いです。また、償還期限が定められていないという特徴を持っています。

一方で期限付劣後債は、発行体が破綻しない限り、普通の社債と同じように償還までは一定の利子が付きます。また、償還期限を迎えると元本が払い戻しされます。そのため期限付劣後債の方が、償還期限の定めがない永久劣後債よりも弁済順位が高いです。

永久劣後債は期限付劣後債に比べ、リスクは高いですが高いリターンが期待できます。つまり永久劣後債は、発行体が破たんした場合の弁済順位が低い代わりに、利回りが高くなっています。

一方で期限付劣後債は、永久劣後債に比べて弁済順位が高い債券です。そのぶん利回りが低く設定されており、リスクは低いですが期待リターンも低くなっています。

永久劣後債は、発行体にとっても多くのメリットをもたらします。これらのメリットは、財務戦略の柔軟性を高め、企業の成長や安定に寄与する可能性があります。

永久劣後債は、一定の条件下で資本として認識されることがあります。これにより、発行体は自己資本比率を向上させることができ、より健全な財務状態を投資家や債権者に示すことが可能になります。これは、特に銀行などの金融機関にとって重要なメリットであり、規制上の資本要件を満たすために利用されることが多いです。

永久劣後債は、新たな株式を発行することなく資金を調達できるため、既存株主の希薄化を防ぐことができます。また、負債として計上される場合でも、配当の支払いが必須ではないため、利益の変動に応じて支払いを調整することが可能です。これにより、企業は株主に対する配当政策をより柔軟に運用することができます。

永久劣後債の発行は、企業が長期的な財務戦略を立てる上で有効な手段です。特に、大規模な投資やM&Aなどの戦略的な動きを計画している場合、永久劣後債はその資金源として活用されることがあります。また、市場環境に応じて発行条件を調整することで、最適なタイミングでの資金調達が可能になります。

先ほどもお伝えした通り、永久劣後債の利回りは、他の債券や期限付劣後債に比べて高くなっています。具体的には、2016年に銀行セクターの期限付劣後債が年率3.5%であったのに対し、同じく銀行セクターの永久劣後債は年率5.0%でした。

このように永久劣後債は、発行体が破たんした時の弁済順位が低いぶん、利回りが高く設定されています。そのため、多少のリスクを負ってでも攻めの運用がしたいという方に適した商品と言えます。

永久劣後債の主なリスクとしては、劣後リスク、期限前償還リスク、価格変動リスク、信用リスクがあります。

劣後リスクとは、劣後債は普通社債に比べて弁済順位が低いため、発行体が破たんした場合に元本割れの可能性があるリスクのことです。

期限前償還リスクとは、予想の期日に「期限前償還」がされなかった場合に、劣後債の価格が大きく下落するリスクのことです。

価格変動リスクとは、市場金利の変動により、債券価格が変動するリスクのことです。

信用リスクとは、発行体の信用度(格付け)により債券価格が変動するリスクのことです。

また、永久劣後債債以外の金融商品についても知りたい方は「資産運用とは?運用方法や投資種類の特徴をわかりやすく解説!」も参考にしてください。

償還期限の定めのない永久劣後債は、多くの企業で発行されています。その代表的な例として、2017年7月12日に発行された、米ドル建のソフトバンクグループの永久劣後債があります。

ここでは、2020年9月時点でのソフトバンクグループの永久劣後債についての情報を詳しく紹介します。

| 項目 | 数値 ※2020年9月時点 |

|---|---|

| 初回コールまでの期間 | 6年11か月 |

| 初回コール日までの固定利率 | 6.875% ※以降は変動利率 |

| 初回コール利回り | 6.289% |

初回コールとは、期限前償還が可能な最初の日のことを指します。劣後債には期限前償還条項が付されているものがあり、発行者が任意に決定した時期に早期償還されることがあります。市場の慣行としては、初回コール時に償還するのが一般的です。

ソフトバンクが発行した永久劣後債は、初回コールまでの期間が6年11か月となっています。

固定利率とは、債券を購入した時点から償還日まで金利が一定である利率のことです。一方で変動金利は、一定の基準に従って金利が変動していきます。

ソフトバンクが発行した永久劣後債は、2027年7月18日 までは固定金利が年率6.875%です。なお、その後は変動金利となっています。

初回コール利回りとは、満期日に繰上償還できる初日(初回コール日)に償還されることを前提として設定した利回りを指しています。通常では、永久劣後債には償還期限は設けられていませんが、発行体の意向によっては繰上償還されることがあります。

ソフトバンクが発行した永久劣後債の初回コール利回りは、年率6.289%となっています。

ここまで見てきた通り、永久劣後債は通常の債券と比較してリスクが高いぶん、リターンも高い商品です。また、期限前償還されることが一般的なので、計画的な資産運用もしやすいです。

一方で「利回りが高いのはいいけれど普通の債券とどこが違うのかよくわからない」と購入を悩んでいる方もいることでしょう。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、お客様が商品のことを理解できるまで丁寧にサポートしているので、納得できる資産運用を実現します。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F