【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

グローバルマクロ戦略は、ヘッジファンドや投資ファンドの中でも最もダイナミックかつ包括的な投資戦略の一つとして知られています。この戦略は、世界各国の経済動向や政治情勢を詳細に分析し、その結果に基づいて幅広い資産クラスへの投資判断を行います。対象となる資産は、株式や債券だけでなく、通貨、コモディティ(商品)、さらには先物市場を活用したロングおよびショートポジションにまで及びます。

グローバルマクロ戦略の最大の特徴は、大規模な経済イベントやトレンドの予測に基づいて、リスクとリターンのバランスを最大化することにあります。このため、金利の動向、各国の金融政策や政治的要因、国際貿易の状況、通貨の為替レートなど、多岐にわたる要因を考慮します。

本記事では、グローバルマクロ戦略の基本的な概念や運用方法を分かりやすく解説するとともに、この戦略が投資家にとってどのような魅力を持つのかを探ります。さらに、この戦略を活用することで得られる潜在的な利益や、リスク管理のポイントについても詳しく解説します。読者の皆さまが、グローバルマクロ戦略の奥深い仕組みとその可能性を理解する一助となれば幸いです。

グローバルマクロ戦略は、マクロ経済や地政学的なデータを活用し、金融市場の動向を予測する投資戦略です。この戦略は、世界規模の経済や政治的なイベントが市場に与える影響を分析し、これを基に投資判断を行います。対象とする市場は広範で、株式や債券に限らず、通貨、コモディティ(商品)市場、さらには先物市場まで多岐にわたります。特定のセクター(例: エネルギー、商品、通貨市場)は、こうしたイベントにより大きな影響を受ける可能性があります。

グローバルマクロ戦略では、以下のような要因を重視します:

これらの要素を総合的に分析し、大規模なトレンドに基づいた投資ポジションを形成します。リスクとリターンを精緻に管理しながら、収益機会を最大化することを目的としています。

グローバルマクロ戦略は、1960年代後半に商品取引を中心に発展しました。当時、大規模なマクロイベント(例: 天候不順や地政学的混乱)が農産物や鉱産物といった市場価格に直接的な影響を与えていました。この戦略は、時間を経て以下のように進化してきました:

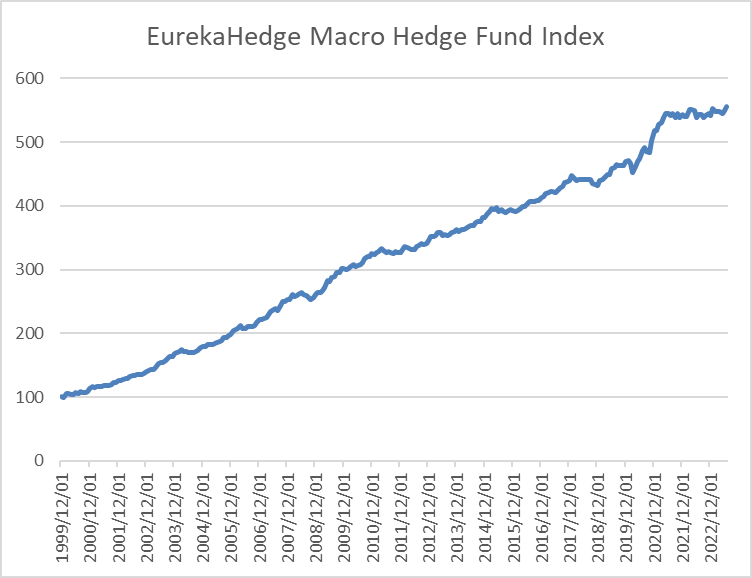

EurekaHedge Macro Hedge Fund Indexによると、グローバルマクロ戦略を採用するヘッジファンドは、長期的に安定したパフォーマンスを示しています。この指数は、様々な市場環境においても、相対的に堅調な推移を維持していることが特徴です。このことは、グローバルマクロ戦略が分散投資とリスク管理に優れた選択肢であることを示唆しています。

次に、このようなパフォーマンスを残すことができるグローバルマクロ戦略の運用方法についてご説明します。

グローバルマクロ戦略は、「トップダウン型」と呼ばれる運用手法が主流です。このアプローチでは、個別企業を詳細に調査するボトムアップ型とは異なり、経済全体の動向やマクロ経済指標、政治情勢、金利、為替の予測を基にポジションを構築します。

この戦略の特徴は、流動性の高い金融商品にレバレッジを活用し、ダイナミックで迅速な取引を行う点にあります。特に、短期的な市場の動きや予想外のイベントにも柔軟に対応できることが強みです。

グローバルマクロ戦略では、レバレッジを積極的に使用することで、限られた資本で大きなポジションを持ち、リターンを拡大することが一般的です。

レバレッジを使用することで、小さな市場の変動からも大きな利益を得られる可能性がありますが、一方でリスクも増大します。そのため、厳密なリスク管理が必要不可欠です。ヘッジファンドでは、ストップロス(損失限定)やバリュー・アット・リスク(VaR)などのリスク管理手法が広く採用されています。

グローバルマクロ戦略が対象とするアセットクラスは非常に幅広く、多様な市場に対応しています。主な投資対象は以下の通りです:

投資家は、マクロ経済分析を基にこれらの市場の中から最も有望な投資機会を選定し、ポートフォリオを構築します。

グローバルマクロ戦略の運用手法は、大きく2つに分かれます:

投資対象

グローバルマクロ戦略の投資対象は多岐にわたります。これには、株式、債券、通貨、商品、先物市場などが含まれます。投資家は、マクロ経済的な分析に基づいてこれらのアセットクラスの中から最も魅力的な投資機会を選択します。

定量的 vs 裁量的

グローバルマクロ戦略は、定量的または裁量的なアプローチで運用されることがあります。定量的アプローチでは、数値データや統計的なモデルを使用して投資の決定を行います。一方、裁量的アプローチでは、投資家の経験や直感に基づいて投資の決定が行われます。

1980年代初頭、アメリカは貿易赤字が拡大していましたが、意外にも米ドルは高値を維持していました。通常、貿易赤字が拡大すると米ドルの需要は減少し、為替レートは下落するのが一般的です。しかし、この時期の米ドルは適正価格を大きく上回る水準にありました。

ジョージ・ソロス氏は、この状況を「米ドルの過剰評価」と判断し、ドルの暴落を予測しました。彼は自身のファンドの全資産を投入し、円、ポンド、ドイツマルクといった主要通貨を大量に購入する大規模な投資を敢行しました。

1985年9月、ニューヨークのプラザホテルで行われた「プラザ合意」により、主要先進国が協調してドル高是正を目指すことが発表されました。この合意に基づく介入の結果、ドルは急速に下落しました。ソロス氏は、プラザ合意後の1晩で約3000万ドルの利益を得たとされています。さらに、その年末までにドルのショートポジション(空売り)を拡大し、円やマルクのロングポジションを保有し続けたことで、最終的に2億3000万ドルもの巨額の利益を上げました。この成功は、グローバルマクロ戦略の代表的な成功事例として広く知られています。

これらのファンドは、それぞれの独自の戦略や運用手法を持ちながらも、いずれもグローバルマクロ戦略を活用し、市場の複雑な動きに対応しています。特に経済の変化や地政学的リスクが高まる局面で、その実力を発揮する点が特徴です。

グローバルマクロ戦略は、その柔軟性と多様性から、投資家やヘッジファンドにとって非常に魅力的な選択肢です。この戦略は、国際的な経済や政治の動向を包括的に分析することで、市場の変動リスクや不確実性に対処する能力に優れています。さらに、株式、債券、通貨、商品など幅広いアセットクラスを活用することで、多様な収益機会を追求できる点も大きな魅力です。

近年、AIや機械学習などの技術革新により、グローバルマクロ戦略の精度と効率がさらに向上しています。これにより、投資判断のスピードと正確性が飛躍的に高まることが期待されています。また、地政学的リスクや経済の不確実性が増す中で、この戦略の重要性は今後ますます高まるでしょう。グローバルマクロ戦略を採用することで、投資家は多様な市場環境に柔軟に対応し、安定したリターンを追求することが可能です。

ヘッジファンドダイレクトは、ヘッジファンド投資におけるゲートキーパーとして、10年以上の実績を持つ業界最大手の投資助言会社です。

当社は、次のような特徴を持つ世界トップクラスのヘッジファンドへの投資機会を提供しています:

最低投資額を2,000万円に抑え、日本の投資家にとってアクセスしやすい形で提供しています。さらに、2008年の創業以来、累計1,361億円以上の投資助言契約実績を持つ信頼のブランドです。

ヘッジファンド投資にご興味がある方は、ぜひお気軽にヘッジファンドダイレクトにご相談ください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F