【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

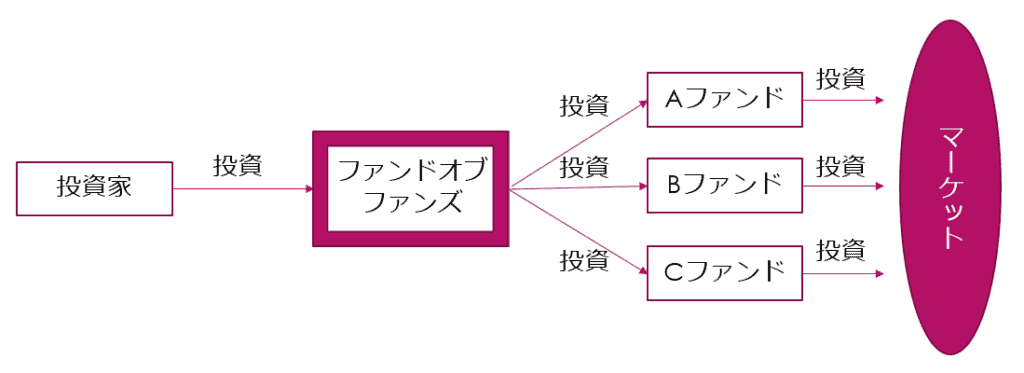

ヘッジファンドの世界には、“1つのファンド”でありながら“複数のヘッジファンド”に投資し、ポートフォリオを組成するユニークな仕組みがあります。こうした形態のファンドは、一般的に「ファンドオブファンズ(Fund of Funds:FoF)」と呼ばれ、投資家にとっては比較的少額からさまざまなヘッジファンドの運用戦略を取り入れるチャンスを提供してくれます。

ファンドオブファンズの最大の特徴は、複数のヘッジファンドが組み合わさることで、分散効果を狙える点にあります。ヘッジファンド同士は運用戦略や対象とする市場が異なるため、ある戦略が不調でも別の戦略がリターンをもたらす可能性があるのです。こうしたメリットは、ひとつのヘッジファンドに資金を集中投資する場合よりもリスクを低減できる可能性につながります。

また、ファンドオブファンズを利用すれば、投資家が個別のヘッジファンドを選別し、その契約や管理をすべて行う手間を省けるのも魅力のひとつです。一方で、ファンドオブファンズを運用する会社の手数料や、組入れ先のヘッジファンドが請求する手数料など、“二重のコスト構造”が生じやすいという注意点もあります。

しかし、それでもファンドオブファンズは、少額からより幅広いヘッジファンドの世界に足を踏み入れられる貴重な手段です。次の記事では、ファンドオブファンズを選ぶ際のチェックポイントや、具体的な運用戦略の例、そして気になるリスクとその対処法について、さらに深掘りして解説していきます。複数のヘッジファンドをまとめて活用するメリットや留意点を把握することで、あなたの資産形成の選択肢が一段と広がるかもしれません。ぜひ最後までお読みください。

ファンドオブファンズは、複数のヘッジファンドを一括して組み入れることで、個人投資家にとってアクセスしにくい戦略やファンドにも投資できる可能性を広げてくれる仕組みです。ここでは、その具体的なメリットを3つの視点から解説します。

ファンドオブファンズの最大の強みは、リスク分散効果にあります。単一のヘッジファンドよりも、投資対象や運用戦略を複数に分散することで、運用パフォーマンスの安定化を狙うことが可能です。

ヘッジファンドの世界には、そもそも機関投資家しか受け入れていないファンドや、優れたパフォーマンスを上げすでに「ソフトクローズ(買付け制限)」しているファンドが存在します。こうしたトップクラスのヘッジファンドは世界的に知名度が高いため、投資家からの資金が殺到し、新規投資家を受け入れないケースが多々あります。

ヘッジファンドに投資する場合、単に情報を集めるだけでなく、その戦略を深く理解し、どのようなリスクとリターンが期待できるかを見極める必要があります。

このように、ファンドオブファンズはリスク分散からトップファンドへのアクセス、そして専門的な銘柄選択において、投資家に大きなメリットをもたらしてくれます。では、気になるデメリットはどのようなものがあるのでしょうか。次の章では、ファンドオブファンズが抱える課題と、それをどのように理解・対処すべきかを詳しく見ていきましょう。先を読むことで、より深い投資判断に繋げられるはずです。

ファンドオブファンズでは、投資先となる複数のヘッジファンド(シングルファンド)の運用報酬に加え、ファンドオブファンズ自体の運用報酬や成功報酬などが発生するため、いわゆる「二重の手数料」がかかりやすい仕組みになっています。

ファンドオブファンズは「投資家 → ファンドオブファンズ → シングルファンド」という多段階構造を取るため、どのファンドにどれくらい投資しているのかが把握しづらくなります。

ファンドオブファンズのマネージャーは、組み入れるシングルファンドの選定からポートフォリオの再構築まで大きな裁量権を握っており、運用成果はマネージャーの能力に左右されます。

組み入れ先のヘッジファンドによっては、解約可能時期やロックアップ期間(投資資金を一定期間引き出せない期間)が設けられている場合が多く、ファンドオブファンズ独自の解約条件も加わります。

複数のヘッジファンドに投資しているからといって、必ずしも十分な分散効果が得られるとは限りません。

ファンドオブファンズは投資対象がヘッジファンドであるため、透明性や流動性の問題も絡み合い、基本的には長期投資が前提となりやすい運用商品です。

ファンドオブファンズは、複数のヘッジファンドを組み合わせて投資リスクを分散できるほか、専門性の高いファンドマネージャーの知見を活用できる点など、多くの魅力がある投資手法です。しかしながら、その裏には「二重コスト」をはじめとして、投資構造の複雑化やマネージャー選定リスク、流動性の問題など、注意すべきデメリットも存在します。

最終的にファンドオブファンズを活用すべきかどうかは、自身の投資目的や許容リスク、投資期間などを総合的に考慮したうえで判断することが大切です。メリット・デメリットの両面を正しく理解し、ファンドオブファンズならではの強みを最大限に生かせるよう、慎重に検討してみてください。

ファンドオブファンズは、複数のヘッジファンドを“最適な形”で組み合わせることで、リスクとリターンのバランスを追求する運用手法です。一見すると複雑に思えるかもしれませんが、その流れを知ることで、どのように投資家のお金が運用されているのかをイメージしやすくなります。以下では、その主なステップをわかりやすく解説します。

まずは、どのファンドにどれだけ投資するかを決定するフェーズです。ここでは、投資対象やリスク要因、さらには各ファンド同士の相関関係などを徹底的に分析します。マーケットの状況は日々変化するため、ファンド同士の組み合わせが持つ強みや弱みを洗い出し、ポートフォリオ全体として“安定感”と“成長性”の両立を狙うのが狙いです。

次に、実際に投資を行う「シングルファンド」の中身を厳しくチェックします。ここで重要なのが、**デューデリジェンス(投資先を詳細に調査・評価するプロセス)**です。

これらを丁寧に行うことで、ファンドオブファンズのマネージャーは、「どのファンドが魅力的なリターンを生み出しつつ、適切にリスクをコントロールできているのか」を判断しやすくなります。

最後に、実際に投資を開始した後も、ファンドオブファンズのマネージャーは継続的に運用状況をウォッチし、必要に応じてポートフォリオの見直しを行います。

ファンドオブファンズの運用は、資産配分、ファンドの組織体制評価、そしてリスクモニタリングという3つのステップを通じて行われます。それぞれのフェーズで、マネージャーが専門的な知識と情報ネットワークを駆使し、複数のヘッジファンドを最適な形で組み合わせているのです。

こうしたプロセスを理解すると、ファンドオブファンズが「単なるヘッジファンドの寄せ集め」ではなく、マネージャーの緻密な運用判断によって組み上げられていることがわかります。次の記事では、実際の運用事例や投資家が注意すべきリスクなど、さらに踏み込んだ視点からファンドオブファンズの魅力と課題を探っていきます。ぜひ、先を読み進めて、あなたの投資戦略に活かしてみてください。

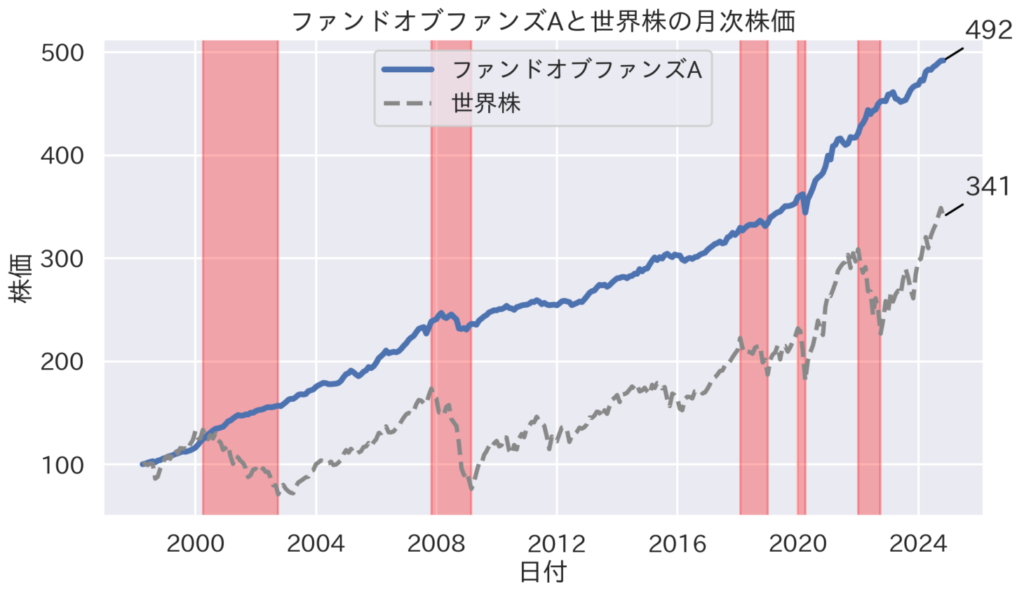

ファンドオブファンズ型ヘッジファンドの具体的な値動きとしては、下記のようになります。複数のヘッジファンドに投資することの分散効果を活かし、非常に安定的な運用を行っていることがわかります。

ファンドオブファンズAは、複数のヘッジファンドを組み合わせることで、長期にわたり安定的なパフォーマンスを実現してきました。2024年10月時点の最新データを紐解くと、世界株式と比較した際の特長がいっそうはっきりと浮かび上がります。

こうして時系列で比較すると、“世界株式が高いパフォーマンスを記録する局面がある一方、長期ではファンドオブファンズAが一貫性のあるリターンを狙いにいっている”という構図が見えてきます。

ファンドオブファンズAの真骨頂は、リスク管理を含めた運用の「安定感」にあります。

こうした結果から見えてくるのは、「大きな相場上昇が見込めるタイミングにすべて乗りきる」ことよりも、「下落相場でのリスクを徹底的にコントロールし、長期的に安定成長を追求する」運用スタイルを貫いている点です。

| 項目 | ファンドオブファンズA | 世界株 |

|---|---|---|

| 1年リターン | 5.5% | 30.4% |

| 3年平均リターン | 5.67% | 3.75% |

| 5年平均リターン | 6.93% | 9.2% |

| 10年平均リターン | 5.53% | 7.08% |

| 15年平均リターン | 4.66% | 7.45% |

| 20年平均リターン | 5.13% | 6.1% |

| 設定来リターン | 6.18% | 4.72% |

| リスク(設定来) | 3.15% | 15.82% |

| シャープレシオ | 1.96 | 0.3 |

| ソルティノレシオ | 3.8 | 0.59 |

| 最大ドローダウン | -6.55% | -56.1% |

| 最大下落月 | 2008-12 | 2009-02 |

| 月次勝率 | 75.55% | 59.56% |

| 月次最大上昇率 | 3.75% | 12.26% |

| 月次最大下落率 | -4.94% | -19.97% |

| 平均月次リターン | 0.5% | 0.49% |

| 世界株との相関性 | 0.27 | 1.00 |

注

世界株式に比べ、ファンドオブファンズAは派手な上昇こそ少ないものの、ドローダウンの小ささや高い勝率、そしてシャープレシオ・ソルティノレシオでの優位性が目立ちます。

とはいえ、資産運用でいちばん大切なのは「自分のリスク許容度に合った投資対象を選ぶこと」です。ファンドオブファンズAの最新データを見ると、リスクを抑えながらじわじわと資産を増やす運用スタイルが際立っており、マーケットの急変に左右されにくい設計が魅力的です。

世界は依然として不透明感が拭えず、株式相場の急落リスクを警戒する声も多く聞かれます。そんな中、ファンドオブファンズAのように「上昇相場の恩恵をそれなりに取りつつ、大きな下落時でも資産を守る」投資スタンスが、改めて注目を集めています。次の記事では、ファンドオブファンズの選び方や運用チームのデューデリジェンスのポイントなど、もう一歩踏み込んだ情報をお伝えします。引き続きぜひご覧いただき、あなたの資産運用の一助にお役立てください。

Fund of Funds Index データ解説

Barclay Fund of Funds Indexは、すべてのファンドオブファンズ(FoFs)の月次リターンの平均値を算出した指数であり、毎月報告されたデータに基づいてリアルタイムで更新されます。以下に、2020年から2024年までのパフォーマンス動向を振り返ります。

| Year | Jan | Feb | Mar | Apr | May | Jun | Jul | Aug | Sep | Oct | Nov | Dec | YTD |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2020 | 0.26% | -1.51% | -7.29% | 3.48% | 2.19% | 1.78% | 2.23% | 2.04% | -0.29% | 0.11% | 3.82% | 3.04% | 9.75% |

| 2021 | -0.56% | 2.30% | -0.16% | 1.97% | 0.29% | 0.42% | -0.45% | 1.00% | -0.37% | 1.40% | -1.30% | 0.03% | 4.60% |

| 2022 | -2.29% | -0.86% | 0.12% | -1.51% | -1.02% | -1.53% | 1.09% | -0.06% | -2.23% | 0.70% | 1.64% | -0.46% | -6.30% |

| 2023 | 2.25% | -0.93% | -0.34% | 0.08% | -0.23% | 1.32% | 1.14% | -0.34% | -0.85% | -1.03% | 2.70% | 1.90% | 5.73% |

| 2024 | 0.69% | 1.81% | 1.79% | -0.89% | 1.15% | 0.42% | 0.63% | 0.76% | 1.13% | -0.19% | 2.11%§ | 0.00%† | 9.76%* |

2024年のパフォーマンスは市場の安定化を反映しており、ファンドオブファンズが提供する分散投資のメリットを強調しています。特に、市場変動の影響を軽減しつつ安定した収益を目指す投資家にとって、引き続き有力な選択肢となるでしょう。ただし、最新月のデータが完全に揃うまでの推定値には一定の誤差が含まれる可能性があるため、慎重な解釈が求められます。

ファンドオブファンズは、複数のヘッジファンドに手軽にアクセスできるという魅力に加え、ファンド同士の組み合わせでリスクを分散しながら運用を行う点が大きな特長です。投資家自身の負担を軽減しつつ、ファンドマネージャーの専門性を活かした戦略の組み換えやリスク管理を委ねることができるのもメリットと言えます。

一方で、どんなファンドを組み入れるのか、どのような運用方針なのかはファンドオブファンズごとに異なります。値動きの異なるヘッジファンドをどう組み合わせるかは、そのファンドオブファンズならではの“個性”でもあるのです。安定性を重視するのか、ややリスクを取りながらもリターンを高めるのか、自分の運用目的やリスク許容度を明確にしたうえで、最適なファンドオブファンズを選ぶことが成功への鍵となるでしょう。

これからファンドオブファンズを検討する方は、運用実績だけでなく、マネージャーの経験や信頼性、費用構造(二重の手数料など)もしっかり確認してみてください。あなたの資産形成において、新たな選択肢が広がるはずです。

ファンドオブファンズの魅力や運用の仕組みをもっと知りたい、あるいは具体的な投資先として検討したいと思われた方は、ぜひ一度「ヘッジファンドダイレクト」のサービスをご覧ください。専門のコンサルタントが、あなたの投資目的やリスク許容度に合わせて最適なファンド選定をサポートし、ファンドオブファンズをはじめとする多彩な運用戦略の中から最適解をご提案いたします。

ヘッジファンドダイレクトで、あなたの資産運用の一歩を踏み出してみませんか?

下記のリンクやお問い合わせフォームから、まずはお気軽にご相談ください。安定性と成長性を兼ね備えた投資戦略を一緒に見つけていきましょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F