【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

株式・ロング・ショート戦略は、多くの成功したヘッジファンドが金融市場の波乱の中を航行するために選択した「市場リスク」をコントロールする戦略です。戦略自体は古くからありつつも、近年のテクノロジーの進化により、その先進性を失うことはありません。この戦略の背後にあるシンプルで効果的なアイデアは、市場ニュートラルなポートフォリオを作成するために市場の買いポジションと売りポジションの両方を利用することです。

本記事では、運用のプロといえるヘッジファンドの運用手法「株式ロング・ショート戦略」をわかりやすくご紹介します。数あるヘッジファンドの投資戦略の中でも1番わかりやすい戦略ですので、プロの運用の一端を知っていただいて今後の運用に活かしてもらえたら幸いです。

株式ロング・ショート戦略はヘッジファンドの中で最も代表的な戦略で、1949年にA・W・ジョーンズが始めた世界初のヘッジファンドの戦略です。2000年から2003年頃にかけて株式市場がマイナスであったにも関わらずプラスのリターンを残したことから、残高を拡大していきました。

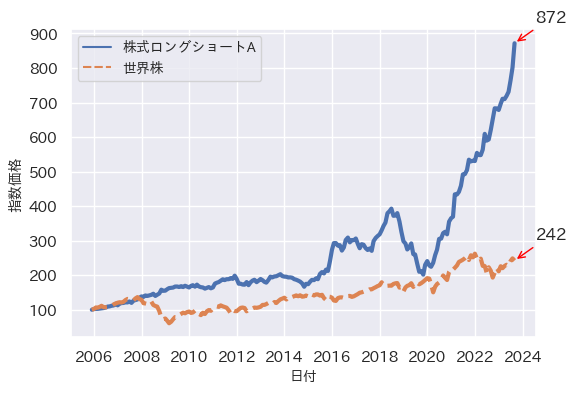

具体的な株式ロング・ショート戦略のヘッジファンドのパフォーマンスをご紹介します。ファンド名は控えさせていただくことご了承ください。

※Bloombergより筆者作成

運用開始から2023年8月末までの約17年で、世界株が2.4倍に値上がりしているのに対して、この株式ロング・ショート戦略ヘッジファンドは8.7倍に値上がりしています。コロナショックでの値下がりも既に取り返し、継続的に値上がりを続けていることがわかります。

次に、このようなパフォーマンスを残すことができる株式ロング・ショート戦略の運用方法についてご説明します。

割安の株式を買い(ロング)、割高な株式を売る(ショート)ことで利益を狙う手法です。わかりやすく具体例で見てみましょう。まずは株価上昇時の例です。

※筆者作成

横軸は年数、縦軸は株価としています。株Aでロング、株Bでショートポジションを取っていた場合の損益を計算すると、次のようになります。

株A:190-10=180

株B:10-55=▲45

合計:180-45=135(円)の利益

損益の計算は、どちらも「売値―買値」で行われています。ロングポジションを取った株Aは最後の価格が売値、最初の価格が買値になります。ただ、ショートポジションの株Bは「最初に売って、最後に買い戻す」という取引のため、最初の価格が売値、最後の価格が買値になります。

そのため、ショートポジションでは最初の価格より株価が下落すると利益になり、株価が上昇すると損失になります。株価上昇時には、「ロング側のプラス>ショート側のマイナス」となれば全体で利益になります。

では、株価下落時にはどうなるでしょうか。例②をご覧ください。

※筆者作成

この時の損益は、以下のようになります。

株A:10-55=▲45

株B:190-10=180

合計:180-45=135(円)の利益

計算方法は、株価上昇時の時と同じです。ロングポジションの株Aは「最後の価格―最初の価格」、ショートポジションの株Bは逆に「最初の価格―最後の価格」で損益が計算できます。株価下落時には、「ショート側のプラス>ロング側のマイナス」となれば全体で利益になるのです。

ここまでを簡単にまとめると、2銘柄でロング・ショート戦略を取る際は

ということになります。つまり、2銘柄を比較して割安な銘柄をロングし、割高な銘柄をショートすることでどんな局面でも利益を狙うことができます。これが株式ロング・ショート戦略の仕組みです。

ヘッジファンドの運用は他にも様々な戦略がありますが、その中での株式ロング・ショート戦略の特徴をみていきましょう。

株式ロング・ショート戦略では、投資対象が株式のみとシンプルなため透明性が高く運用が非常にわかりやすいです。「複雑で内容がわかりにくい」と言われることの多いヘッジファンドですが、株式ロング・ショート戦略ではパフォーマンスの要因が一目でわかることが特徴です。

株式ロング・ショート戦略のヘッジファンドは少人数でも運用が可能です。例えばグローバル・マクロ戦略では世界中の様々な資産を分析するため多くのアナリストが必要ですが、株式ロング・ショート戦略では同じ業種内で割安な銘柄・割高な銘柄を見つければ良いので大量のアナリストを雇う必要がありません。そのため、新規で参入しやすい戦略と言えます。

「割安・割高は修正され、適正な価格に戻る」ことが株式ロング・ショート戦略の前提としてあるわけですが、この前提通りに株価が動かないと損失を出してしまう可能性もあります。例えば、割高・割安の一般的な指標のPER(株価収益率)だけ用いて米国株式を比較してみましょう。

値上がりを続けているアマゾンのPERは約146倍ですが、銀行株のゴールドマン・サックス(GS)のPERは約9倍です。単純に数字だけ比べると割安なGSをロングし、割高なアマゾンをショートするということになりますが、どちらのパフォーマンスが良いかは明らかです。

※筆者作成

ロングした銘柄のパフォーマンスがショートした銘柄のパフォーマンスを下回ってしまうと、ファンド全体で損失になってしまいます。単純に現在の数値だけで比較するのではなく、将来の業績の伸びを予測した上で適正価格を求める必要があるのです。そこがファンドマネジャーの腕の見せ所と言えるでしょう。

相場が暴落する局面では「質への逃避」がしばしば起こります。「なんとなく危ない気がするから、割高でも安全な大型株式に資金を移す」という資金移動によって割高株はより割高に、割安株は更に割安になってしまう現象です。今回のコロナショックでも見られた現象ですが、このような局面では株式ロング・ショート戦略は上手く機能しないこともあります。

イーベストメント社の調査によると、2020年5月時点のヘッジファンドの運用残高は約3兆460億ドル、うち23.4%の約7,140億ドルが株式ロング・ショート戦略で運用されています。伝統的かつ参入しやすい戦略であるため、戦略別では1位の運用残高となっています。

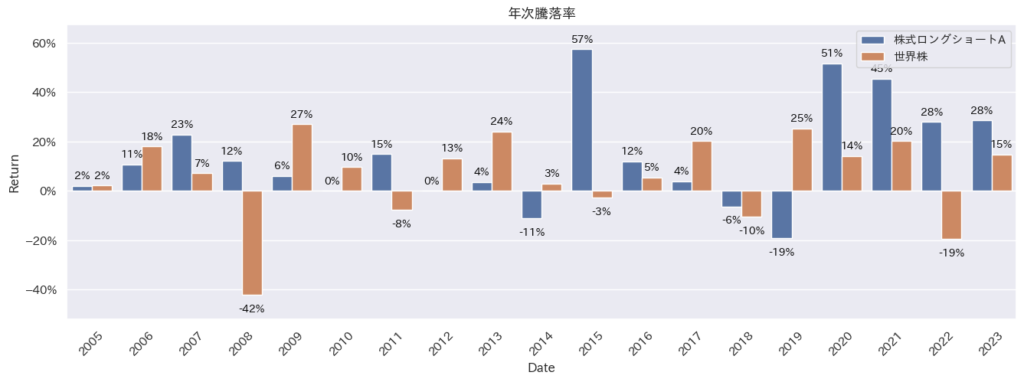

運用成績は、昨年世界株が19%ほど下落した中、株式ロングショート戦略はほぼゼロで切り抜け、2023年は+3%となっています。総じて、市場リスクをコントロールするというのがファンド全体では達成できている状況です。

| Jan | Feb | Mar | Apr | May | Jun | Jul | Aug | Sep | Oct | Nov | Dec | YTD | |

| 2019 | 2.72% | 0.24% | 0.11% | 0.52% | -0.45% | 0.87% | 0.36% | -0.52% | -0.65% | 0.50% | 0.89% | 1.84% | 6.59% |

| 2020 | -0.67% | -2.21% | -6.04% | 4.58% | 1.65% | 0.90% | 1.81% | 2.12% | -0.76% | -0.12% | 4.64% | 3.52% | 9.27% |

| 2021 | -0.11% | 5.08% | 1.45% | 1.81% | 0.71% | -0.24% | -0.22% | 0.71% | 0.65% | 0.82% | -2.34% | 2.03% | 10.65% |

| 2022 | -0.96% | -0.56% | 0.59% | -0.13% | 0.24% | -2.73% | 0.92% | 0.50% | -1.11% | 1.86% | 1.63% | -0.23% | -0.08% |

| 2023 | 1.84% | -0.50% | -0.02% | 0.20% | -0.27% | 1.23% | 0.85% | 0.40% | -0.71% | – | – | – | 3.03% |

ファンドによっては株式ロングショートヘッジファンドAのように昨年も今年もリターンを出しているようなファンドも存在します。

株式ロング・ショート戦略は、ファンドマネジャーによって全く異なる値動きを見せてくれるのが面白い戦略です。どの業種の株式で運用するか・ロングとショートのどちらの比率を多くするかなど、ファンドマネジャーの個性が1番明らかになる戦略といえます。

そのため、株式ロング・ショート戦略でリターンを出すためにはファンドマネジャーの銘柄選定力が肝になってきます。銘柄選定力があるかどうかの判断は、長期の運用実績から判断することが良いでしょう。

ビギナーズラックという言葉もあります。一度上手くいったから今後の運用も上手くいくとは限りません。長期の優れた運用実績があることで、始めて銘柄選定力が高いと言うことができます。

他のヘッジファンドの運用戦略もご紹介していますので、ぜひご覧ください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F