【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

金融市場の発展に伴い、株や債券といった伝統的資産だけでなく未上場株式や不動産、商品など様々な資産に投資することが可能になりました。

株式の変動は高く、中央銀行による金融緩和政策により低金利環境が続いています。このような状況で伝統的な資産への投資で安定的なリターンを稼ぐことは難しく、長期的に着実なリターンを上げる投資方法としてオルタナティブ投資が大きな注目を集めています。

本記事ではオルタナティブ投資のひとつ、プライベートエクイティ投資について紹介します。

プライベートエクイティ(未上場企業の株式)を投資対象とする運用方法です。企業がどのステージにいるかによってベンチャーキャピタルファンドや再生ファンドなどいくつかに分類されます。

企業経営に参加して企業価値の向上を目指すという共通点があり、ファンドマネージャーの手腕により大きくパフォーマンスが異なります。運用メンバーも金融機関、企業経営者、コンサルタント出身といった多様な人材から構成されています。

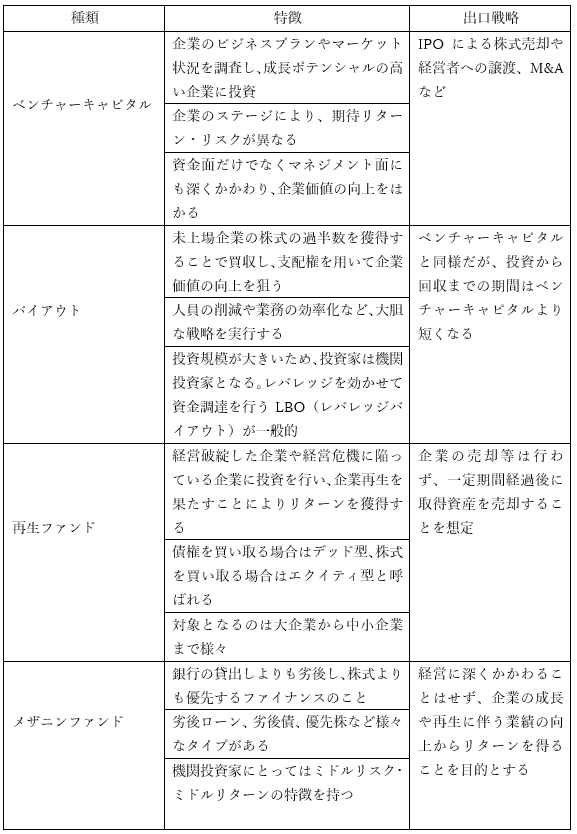

◎プライベートエクイティ投資の種類

実際のプライベートエクイティ投資の種類は、下表のようになります。

経営に参画することから投資から回収までの期間は長く、5~6年以上となることが一般的です。ファンドの期間は10年前後に設定されることも多く、中長期的な視点から企業価値を向上させていくことを基本戦略としています。

未上場企業株式は売買できる市場がないため、原則として換金することができません。第三者を見つけて売却することはできますが、おそらく売却価格は不利なものになるでしょう。

流動性が低いということはプレミアムが上乗せされているということになり、プライベートエクイティ投資に高いリターンが期待される要因になっています。

プライベートエクイティファンドの行う投資戦略は、投資企業の中で高いリターンを生む部門に対して資金を集中させる方法が一般的なようです。事業ごとに収益性、成長性、市場シェアなどの指標を計測して高成長が見込める部門に重点的に経営資源の投入を行う手法です。

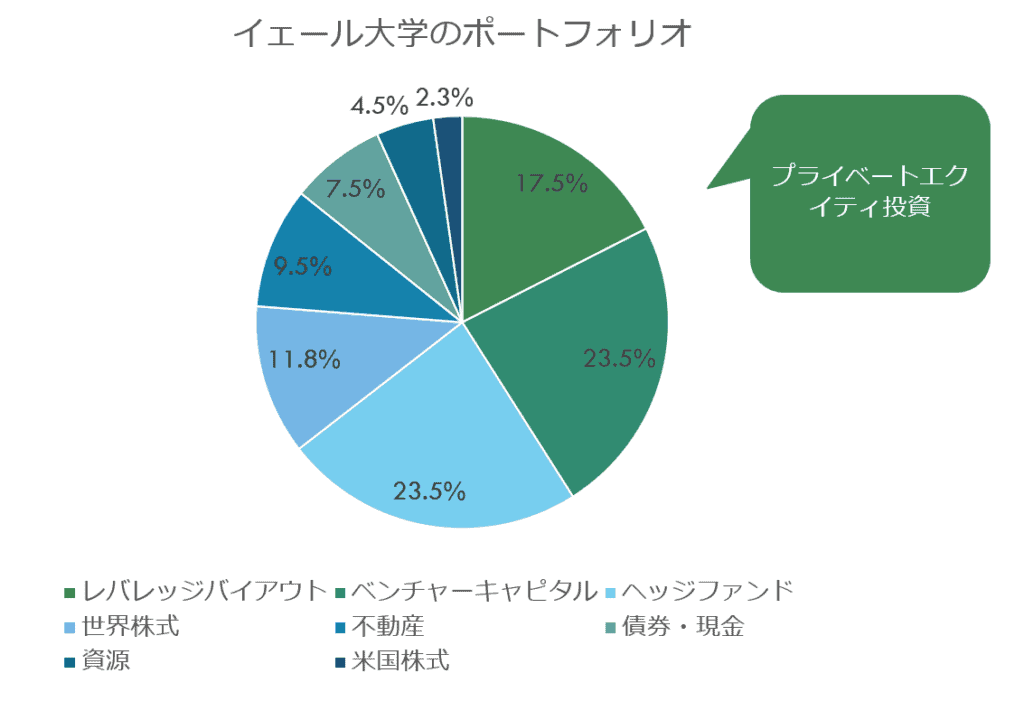

プライベートエクイティファンドの資金調達は、機関投資家か少人数の私募の投資家から資金を募ることがほとんどです。中でも長期投資を前提とする海外の年金基金や大学基金は、ポートフォリオにプライベートエクイティファンドを組入れることが一般的です。

プライベートエクイティ投資に積極的なイェール大学のポートフォリオはベンチャーキャピタルが17.5%、レバレッジバイアウトが23.5%と合計で41%をプライベートエクイティが占めています。

株や債券と異なる値動きをするため、分散効果を高めるためにもこれだけの配分を割り当てているようです。

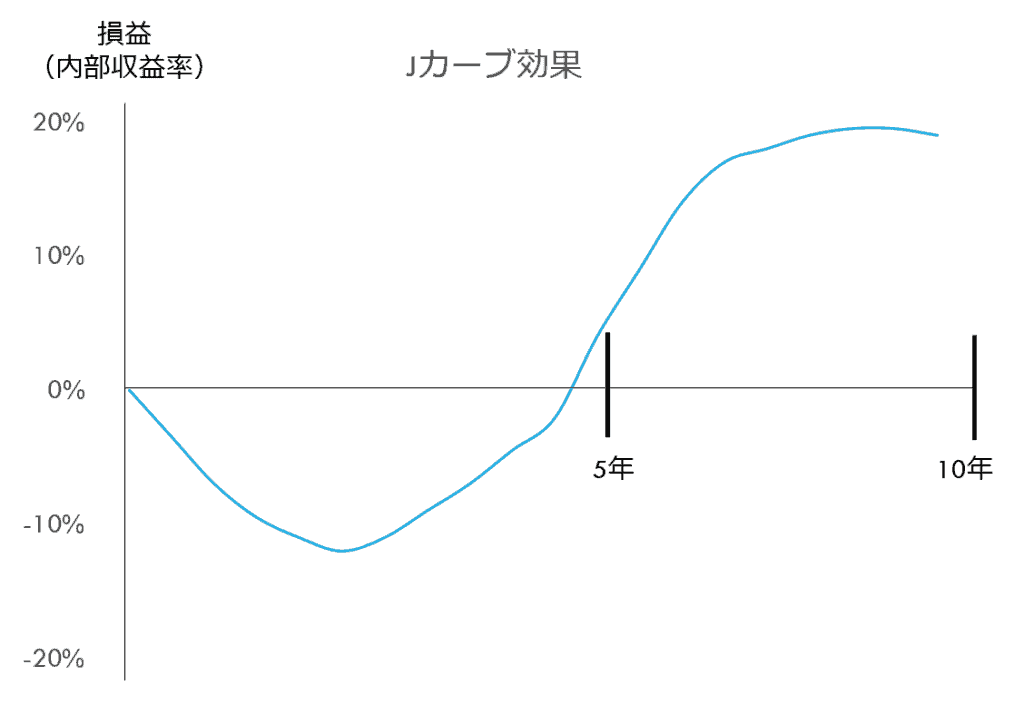

当初は未上場株式への資金投入から運用が始まるため、ファンドを立ち上げた当初は赤字になることが多くなります。

時間が経つにつれてリターンを生むような構造となっているので、年数と損益をグラフに表した形からJカーブ効果と呼ばれています。

ファンドの立ち上げから3~4年経過するまでは投資先企業の選定が主な業務であり、管理手数料以上のリターンを狙うことは難しくなります。数年後に投資先企業のIPOや他企業への売却によりリターンを生むケースが増加し、Jカーブは上向きに動くという流れになっていきます。

プライベートエクイティファンドは投資対象とする企業の成長戦略の見通しを立て、それに沿って資本の投入等を行っていきます。専門性が高く機関投資家向けの投資方法ですが、株や債券といった伝統的資産とは異なる値動きをしてくれるため分散投資の効果は高いといえます。投資対象や投資期間によって様々な特徴があり、投資の目的に合ったファンドを選ぶことが重要です。

プライベートエクイティ投資に限らず、投資の目的を決めてから投資対象を選定することが良い結果につながるのではないでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F