【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

投資を始めるにあたって、「ヘッジファンド」と「投資信託」は多くの投資家にとって重要な選択肢です。ヘッジファンドは富裕層や機関投資家を主な対象とし、レバレッジやデリバティブを活用して高リターンを狙うハイリスクな投資手法が特徴的です。一方、投資信託は初心者から上級者まで幅広い層に利用され、少額投資を通じて分散投資しやすいことがメリットとして挙げられます。

しかし、両者の運用戦略や投資対象、手数料構造、そして投資家層が大きく異なるため、違いや比較ポイントをしっかり理解することが欠かせません。特にヘッジファンドは情報開示が限定的でリスク管理に高度なノウハウが要求される一方、投資信託は金融当局の規制により透明性が高い反面、運用成績に限界がある場合もあります。さらに、富裕層以外でも「ファンド・オブ・ヘッジファンズ」を通じて少額からの投資が可能になるケースが増えるなど、市場環境や規制の変化に合わせて選択肢も広がっています。

本記事では、ヘッジファンドと投資信託のメリット・デメリット、リスクとリターン、投資戦略や始め方・購入方法、さらには税金や注意点まで網羅的に解説していきます。

プロに任せるという観点から、アクティブ型の投資信託を中心に見ていきます。インデックス投資とヘッジファンドの違いは、どう違う?ヘッジファンドとインデックス投資をご覧ください。

投資信託とヘッジファンドの違いを簡単にまとめると表のようになります。

| 投資信託 | ヘッジファンド | |

| 運用目標 | 相対収益 | 絶対収益 |

| 投資対象 | 株・債券など伝統的資産 | 伝統的資産の他オプション・先物・仮想通貨など |

| 投資手法 | 厳しい制限あり | 自由な運用が可能 |

| 対象投資家 | 一般投資家 | 個人富裕層・機関投資家 |

| 成功報酬 | 無し | 有 |

| 自己資本投資 | 無し | 有 |

| レバレッジ | 基本的に無し | 可能 |

| 最低投資金額 | 100円~ | 1100万円(10万ドル)~ |

ヘッジファンドは、富裕層や機関投資家を主な対象としたオルタナティブ投資商品の一種です。一般的な株式や債券への投資に加え、レバレッジやデリバティブを活用し、高いリターンを追求するアクティブ運用を行う点が特徴的です。具体的な投資戦略としては、ロング・ショート戦略やアービトラージ、マクロ経済戦略など多岐にわたります。

投資家層としては、最低投資額が大きいことや高リスク・ハイリターンを狙う性質から、主に富裕層や機関投資家が中心です。さらに、ヘッジファンドは規制が比較的緩く、情報開示が限定的であるため、投資家にとっては運用の自由度が高い一方、リスク管理や信頼できるファンドの見極めが重要となります。

投資信託は、多数の投資家から集めた少額資金をひとつにまとめ、運用会社が株式や債券などさまざまな金融商品へ投資する仕組みです。大きな特徴は、個人投資家でも小口投資で分散投資しやすい点にあります。また、商品バリエーションが非常に豊富で、株式投資信託や債券投資信託、バランス型など、投資対象や運用手法によってさまざまな種類が存在します。

投資家層としては、個人投資家から機関投資家まで幅広い層に利用され、金融当局の規制や透明性が高いことから、投資初心者でも比較的安心して始めやすいのが魅力です。具体的には、信託報酬や手数料、投資方針などの情報開示が義務付けられており、投資家がファンドを選択する際に一定の目安となっています。

| 特徴 | ヘッジファンド | 投資信託 |

| 運用目標 | 市場の変動に関わらず一定のリターンを目指す(絶対収益戦略) | 市場指数に連動するリターンを目指す(相対収益戦略) |

| 運用規制と投資家層 | 少数の富裕層または機関投資家向け、規制が緩い | 一般投資家向け、より厳格な規制 |

| 運用手法と投資対象 | 多様な投資戦略と金融商品を駆使、高リスク高リターン | 特定の市場指数に基づくパッシブ運用が一般的 |

| コスト体系 | パフォーマンスフィーを含む比較的高いコスト | 運用コストが比較的低い |

| ファンドマネージャー | アクティブ運用が中心、専門知識と経験を持つマネージャー |

次に、運用規制と投資家層について詳しく見ていきましょう。

ヘッジファンドは、相場が下落局面でも利益を狙うためにロング・ショート戦略やアービトラージ、レバレッジなどを積極的に活用します。もともとハイリスク・ハイリターンを追求するイメージが強いですが、2000年以降に年金基金などの機関投資家が主要な投資家となったことで、市場全体の変動リスクを抑えながら運用を行うファンドも増えています。具体的には、レバレッジを利用しつつも相場の急変に大きく左右されないよう分散投資を行い、リスクコントロールを重視するケースが見られます。

一方、投資信託は商品によってパッシブ運用(インデックス型)からアクティブ運用まで様々ですが、ヘッジファンドほど自由度は高くありません。パッシブ運用の場合は市場平均に連動する形で安定的な資産形成を目指し、アクティブ運用の場合はファンドマネージャーの裁量で上回るリターンを狙う点が特徴です。

ヘッジファンドは、かつては極めてハイリスク・ハイリターンの投資手法をとるファンドが多かったものの、近年は年金基金のような長期投資家の資金が流入したことで、より安定志向の戦略を取るファンドも少なくありません。レバレッジをかける場合でも、市場全体のリスクをある程度回避しながら多彩な資産に分散投資することで、値動きを平準化しながらリターンを狙う運用が増えてきました。

一方、投資信託は株式型・債券型・バランス型など商品バリエーションが豊富で、それぞれに応じてリスク・リターンの度合いが変わります。ヘッジファンドほどの大胆な運用は行わないため、一般的にはボラティリティ(値動きの大きさ)が低めで、幅広い投資家が検討しやすい選択肢です。

ヘッジファンドは、運用会社に支払う管理報酬(2%前後)+成功報酬(20%程度)といった形が主流です。成功報酬型により、運用側が積極的にリターンを追求するインセンティブを持つ一方、投資家はパフォーマンスが芳しくなくても管理報酬が発生するリスクや、成功時には成果の一部を運用会社に支払う負担が大きくなる場合があります。

対して投資信託では、購入時手数料や信託報酬(年率0.1%~2%程度)、信託財産留保額などがかかり、特に長期投資を意識する場合は手数料率がリターンに大きな影響を及ぼします。長期的な視点でコストパフォーマンスを比較検討することが必要です。

ヘッジファンドは最低投資額が数百万円から数千万円単位になる場合が多く、もともとは富裕層や機関投資家をターゲットとしてきました。ただし近年では、一部で少額投資が可能な商品も登場しています。とはいえ、運用の自由度が高く、情報開示が限定的なことが多いので、投資家には相応の専門知識とリスク許容度が求められます。

一方、投資信託は数百円から購入できる商品もあるため、投資を始めたばかりの初心者でもハードルが低く、金融庁の規制や情報開示の仕組みが整備されていることもあって、幅広い層に利用されています。

ヘッジファンドと投資信託は、それぞれの特徴を活かした多様な運用手法を用いてリターンを狙います。前者はロング・ショート戦略やアービトラージなど、積極的に市場の上下動を捉えて利益を確保しようとする一方、後者はパッシブ運用(インデックス型)からアクティブ運用、さらにバランス型やテーマ型など幅広い選択肢を提供します。ここでは、ヘッジファンドと投資信託の代表的な投資戦略や運用手法について、具体例を挙げながら解説します。

投資を検討する際には、購入方法や注意点、税金の仕組みを理解しておくことが大切です。ヘッジファンドと投資信託では、最低投資額や取引可能な窓口、税制面で異なる点も多いため、以下を参考に自分に合った方法を選びましょう。

ヘッジファンドは、元来「富裕層や機関投資家など限定された投資家層に向けた私募ファンド」という形態で成り立ってきました。このため、オープンに販売される公募投資信託と比較して、運用に課される規制が緩やかである点が大きな特徴です。例えば米国では、ヘッジファンドは投資会社法(Investment Company Act of 1940)の3(c)(1)もしくは3(c)(7)の例外規定などを活用し、一般投資家向けの詳細開示義務や広告規制の多くを回避することで、多彩かつ積極的な運用戦略を展開できるようになっています。

運用規制が少ないメリットとして、ヘッジファンドはレバレッジ(借入や信用取引の活用)・空売り・各種デリバティブの積極的な利用が可能になります。レバレッジによって投資元本の何倍ものポジションを取ることで、成功時のリターンを大幅に拡大できる反面、リスクも高まります。一方、空売りや先物取引などは、単に下落局面での利益機会を狙うだけでなく、保有銘柄と反対のポジションを組み合わせることでポートフォリオ全体のボラティリティを抑え、リスクを低減するヘッジ手段としても用いられます。

ヘッジファンドの特徴として、投資戦略や保有銘柄などの詳細情報については非常に限定的にしか開示しない点が挙げられます。これは、特定の投資手法が模倣されることへの懸念や、過度な情報開示によるマーケットインパクトを避けるためです。

その代わりに、多くのヘッジファンドは「成果報酬(パフォーマンス・フィー)+管理報酬(マネジメント・フィー)」という報酬体系を導入し、ファンドマネージャー自身もファンドに自己資本を投下することで、投資家と利害を一致させる仕組みを整えています。典型的には「2%の固定管理報酬+20%の成功報酬(いわゆる2 and 20)」が例として挙げられますが、ファンドの戦略や規模によって変動します。

一方、日本で多く流通している投資信託は、一般の個人投資家を対象に広く公募される形が主流です。金融庁などの規制当局から認可を受けて運営されるため、運用対象や販売手法、開示などに厳格なルールが課されます。これは投資家保護の観点から重要である一方、運用手法は比較的制限を受けやすく、レバレッジやデリバティブを大規模に利用することは基本的に難しくなります。

また報酬体系としても、投資信託は一定率の信託報酬(運用残高に対する管理費用)が中心です。そのため、ファンドマネージャーは運用残高の拡大を主な目標としがちで、近年では毎月分配型や話題性の高いテーマ型ファンドなど、販売しやすい商品が多く設定されてきた経緯があります。

一般的な投資信託は100円などの少額から投資可能ですが、ヘッジファンドの場合は最低投資額が数千万円(例:10万ドル〜)と高額に設定されていることが多いです。これは、高度な運用戦略を採用するにあたり、安定した資金規模と投資家の十分なリスク許容度が必要とされるためです。また、投資家保護の一環としても「適格投資家(Qualified Investor)」「適格購入者(Qualified Purchaser)」などのステータスを有する投資家のみを受け付けるケースも多く、投資家がファンドの複雑性やリスクを理解していないと判断されれば、申し込み自体を断られる場合もあります。

投資信託が毎日売買可能であるのに対し、ヘッジファンドは解約可能なタイミングがあらかじめ制限されていることが一般的です。通常、「解約前の一定期間の告知義務」「ロックアップ期間」や「クローズド期間」と呼ばれる一定期間は解約を認めず、その後も四半期ごと・年数回など限られた窓口でのみ換金を受け付ける運用形態を取ります。

これは、ヘッジファンドが高い運用効率を追求する上で、常に一定のキャッシュを保持する必要がないようにするためでもあり、突発的な大量解約によりファンドの運用戦略が崩れるリスクを軽減する目的もあります。解約をロックアップすることで、ファンドマネージャーは中長期的視点で投資ポジションを構築し、適切なタイミングで売買判断を下すことが可能になるのです。個人投資家が投資するヘッジファンドは1~4か月ほどで解約できるヘッジファンドが一般的です。

以上のように、ヘッジファンドは高額な最低投資額や情報開示の制限、流動性制約など、公募投資信託にはない特有の条件を伴います。その一方で、空売りや先物取引などを活用しながら相場環境に左右されにくい絶対収益を狙うことができる点は、十分な資産とリスク許容度を持ち、かつファンドの仕組みを十分理解した投資家にとって魅力的な選択肢となり得ます。

とはいえ、ヘッジファンドは広告規制や私募規制により公に情報が出回りにくく、独自の戦略やデータが秘匿されていることも多々あります。実際に投資を検討する場合には、投資助言会社など専門家のサポートを受け、ファンドの運用方針やリスク特性を十分把握した上で進めることが一般的です。

このように、ヘッジファンドへの投資には高度な知識と多額の資金が必要とされますが、リスクとリターンの両面で幅広い可能性を提供する仕組みでもあり、投資信託とは一線を画す存在であるといえます。

投資信託の運用は、アナリストが投資信託のテーマに沿って銘柄選定を行うことが普通です。株式で運用する投資信託の場合、割安株や成長株、小型株や大型株といった範囲の中から最も適した銘柄を発掘して投資するというボトムアップアプローチが主流です。選定プロセスに違いはあれど、似たようなポートフォリオで運用している投資信託も多く見られます。

ヘッジファンドの運用手法はファンドによって千差万別ですが、運用戦略毎にリスクリターンの特徴があります。例えばディストレスト証券戦略は、ほとんど破綻している企業に投資して事業の売却やリストラクチャリングなどによる企業の再生を行うことで株式の値上がりを狙う戦略です。幅広い業務を行うため経験が必要なことと、結果が出るまで長期間かかることが多いためヘッジファンドならではの戦略といえます。

他にも世界中の資産を対象にダイナミックなアセットアロケーション(機動的な資産配分の変更)を行うグローバルマクロ戦略や、債券の適正価格を算出してレバレッジをかけて売買することでリターンを狙う債券リラティブバリュー戦略など投資信託には無い戦略が多く存在します。

同じ戦略でも、投資対象や銘柄選定に大きく特徴が現れる点がヘッジファンドの面白いところです。運用戦略については当コラム「戦略」ページにいくつか記事を作成しておりますので是非ご覧ください。

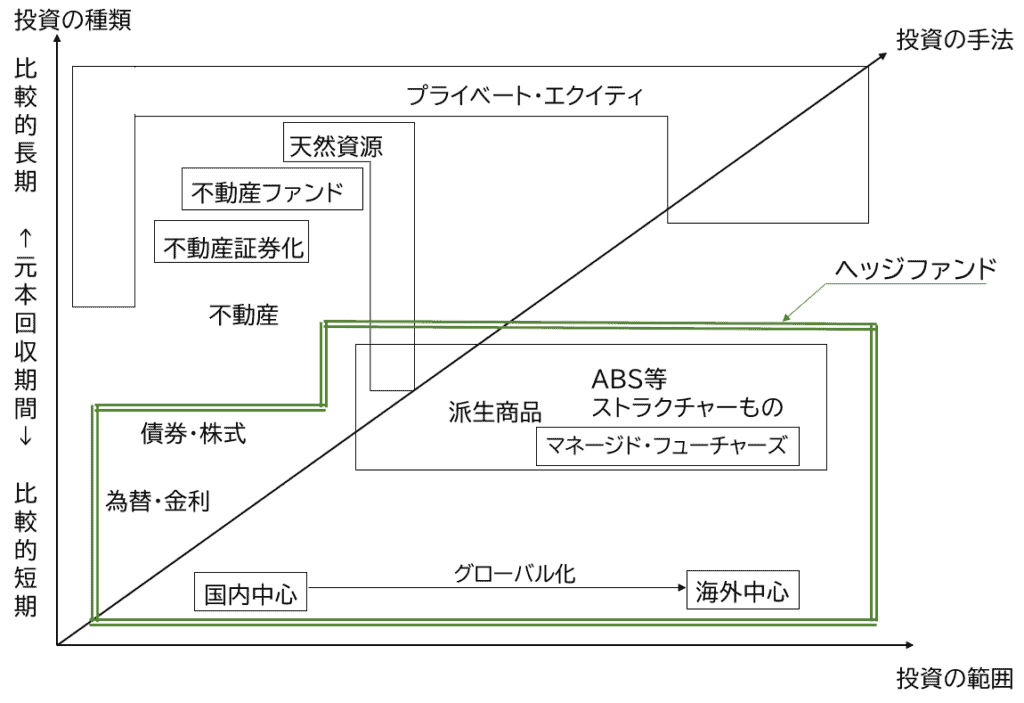

投資対象も、株・債券など伝統的資産にのみ投資を行う投資信託に対してヘッジファンドは様々な資産に投資を行うことができます。伝統的資産にオルタナティブ資産を加えた投資マップは下記のようになりますが、ヘッジファンドは広い範囲をカバーしていることがわかります。

投資にかかる費用も異なります。

投資信託にかかるコストは、下記の通りです。購入時手数料・運用中の信託報酬・売却時の信託財産留保額が主なコストになります。

| 購入時手数料 | 信託報酬 | 信託財産留保額 | |

| 相手方 | 証券会社 | 運用会社 | 運用会社 |

| コスト目安 | 2%-3% | 年率1%-2% | 0.3% |

直近では、購入時手数料のかからないノーロード投資信託も出てきています。

一方、ヘッジファンドはそれぞれの特徴が強いため、ファンドによって手数料体系が異なります。一般的なコストは以下のようになります。

| 管理手数料 | 成功報酬 | |

| コスト目安 | 1%-2% | 10%-15% |

投資信託には無い、成功報酬がヘッジファンドの一番の特徴です。成果をあげないと報酬が発生しないため、成果が出ずとも報酬の発生する投資信託と比較すると運用成果に対する意識が全く違うと考えられます。

投資信託は報酬とパフォーマンスが関係なく、「運用残高」を増やすことが報酬に直結します。投資家の資金を集めるために、証券会社や銀行が販売しやすい投資信託を設定することが投資信託の運用会社の特徴といえます。

※2020年9月に、三菱UFJ国際投信が成果報酬型の投資信託の運用を始めると報道されました。ヘッジファンドの仕組みを取り入れ、投資信託で投資家目線での手数料体系を取り入れる先駆けとして注目されます。

成功報酬という仕組みから、ヘッジファンドのファンドマネージャーはファンドの運用成績に応じて年収が変わります。

投資信託のファンドマネージャーの年収は数千万円程度ですが、世界トップクラスのヘッジファンドマネージャーの年収は文字通り桁が違います。

以下は2024年のヘッジファンド運用残高トップ10をまとめた表です:

| ランク | ファンド名 | 本社所在地 | 戦略 | 2024年第1四半期(百万ドル) | 2023年第1四半期(百万ドル) | 増減率 (%) |

|---|---|---|---|---|---|---|

| 1 | ミレニアム・マネジメント | ニューヨーク | マルチストラテジー | 504,961.3 | 390,617.2 | 29.3 |

| 2 | シタデル | マイアミ | マルチストラテジー | 397,045.3 | 339,079.4 | 17.1 |

| 3 | キューブ・リサーチ & テクノロジーズ | ロンドン | クオンツ | 348,487.3 | 131,000.0 | 166.0 |

| 4 | カプラ・インベストメント | ロンドン | クレジット | 301,744.5 | 300,900.6 | 0.3 |

| 5 | シンメトリー・インベストメント | ジャージー | 複数戦略 | 281,395.3 | 207,788.8 | 35.4 |

| 6 | バリャスニー・アセット・マネジメント | シカゴ | マルチストラテジー | 248,044.8 | 184,422.6 | 34.5 |

| 7 | アレス・マネジメント | ロサンゼルス | クレジット | 230,396.7 | 159,375.5 | 44.6 |

| 8 | ロコス・キャピタル | ロンドン | マクロ | 172,454.2 | 138,426.3 | 24.6 |

| 9 | ポイント72アセット・マネジメント | スタンフォード | マルチストラテジー | 172,101.3 | 139,912.1 | 23.0 |

| 10 | トゥー・シグマ | ニューヨーク | 複数戦略 | 158,991.3 | 135,466.1 | 17.4 |

出典:ヘッジファンドアラート

ケン・グリフィン氏は、シタデルの創業者であり、2022年には41億ドル(約5,000億円)の報酬を得ました。同氏が運用するファンドは同年、驚異的な38%のリターンを記録し、シタデルにとって過去最高の利益をもたらしました。グリフィン氏の純資産は2023年初頭の時点で約350億ドル(約4.8兆円)とされています。

ミレニアム・マネジメントを率いるイスラエル・イングランダー氏は、2022年に32億ドル(約4,400億円)の報酬を受け取りました。同氏のファンドは約580億ドル(約8兆円)の資産を運用し、12.6%の利益を達成しました。彼の純資産は2023年時点で約115億ドル(約1.6兆円)と推定されています。

TCIファンドマネジメントのクリス・ホーン氏は、2023年に29億ドル(約4,000億円)の報酬を得ました。同氏のファンドは前年の18%の損失を克服し、33%の利益を上げました。この成果により、Institutional Investor誌の「リッチリスト」でトップに選ばれました。

ルネサンス・テクノロジーズの創業者、ジェームズ・サイモンズ氏は、2022年に11億ドル(約1,500億円)の報酬を得ています。2010年に引退しているにもかかわらず、同氏はファンドの優れた運用成績によって引き続き多額の収入を得ています。2023年時点で彼の純資産は約281億ドル(約4兆円)と推定されています。

アパルーサ・マネジメントのデビッド・テッパー氏は、2022年に12億ドル(約1,600億円)の報酬を得ました。彼のファンドは8.25%のリターンを記録し、安定したパフォーマンスを維持しました。2023年の時点で、彼の純資産は約185億ドル(約2.6兆円)とされています。

投資を始める際には、自分の資産状況やリスク許容度、投資経験に合わせてファンドを選ぶことが重要です。初心者から富裕層まで、それぞれのレベルに合った選び方や注目すべきポイントを押さえておきましょう。

投資判断においては、まず「自分の投資目的」と「リスク許容度」をはっきりさせることが最優先です。初心者が投資信託を活用してコツコツと資産形成を図るのも良いですし、上級者がヘッジファンドをポートフォリオに組み込むことでさらなるリターンを狙うのも一つの戦略です。特にヘッジファンドの場合、情報開示や戦略が複雑なケースも多いため、助言会社や専門家からアドバイスを受けてファンド選びを行うことで、より納得感のある投資ができるでしょう。

ヘッジファンドと投資信託の違いを解説しました。

投資信託は万人向けの設計であるのに対し、ヘッジファンドは明確に富裕層の長期投資に適した商品であると言えます。一般投資家にはできない優れた運用先として、ポートフォリオにヘッジファンドを組み込む個人投資家も増えているようです。

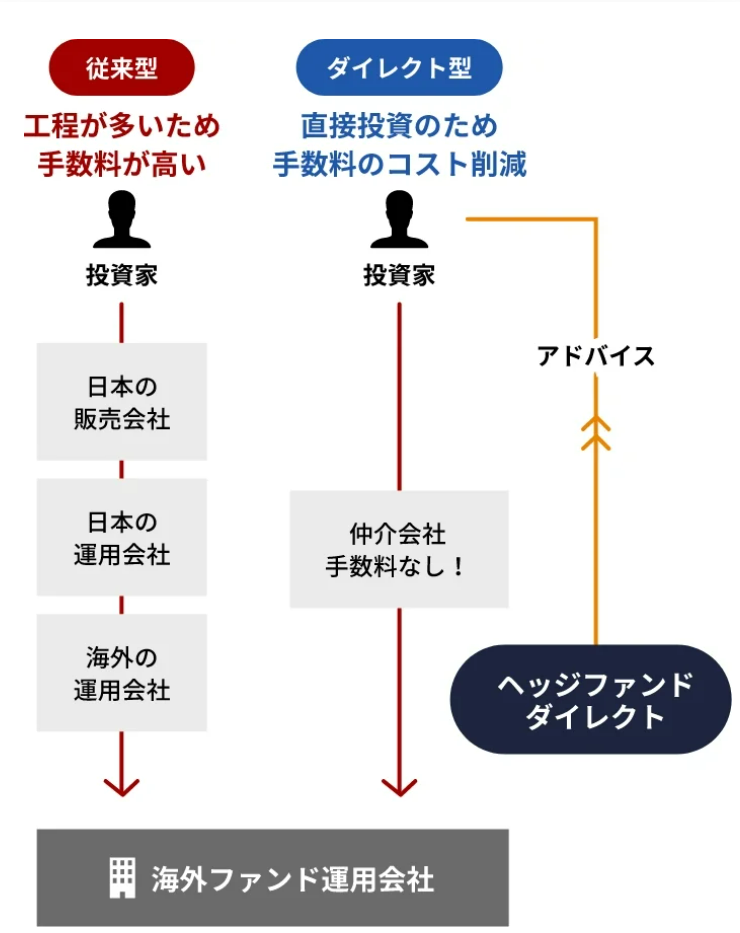

ヘッジファンドに興味をお持ちの方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、日本国内の投資信託では満足できない人向けに、投資目標やニーズに合致した優秀なヘッジファンドを紹介しています。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F