【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

ポートフォリオを組むうえて重要なのはどのようなアセットクラスで投資するかということだ。

しかし、そうはいっても各アセットクラスがどのような動きをしているかわからないということもよく聞く。

ここでは各資産のチャートと比較チャートを載せることで、ポートフォリオ作成の参考になることを期待する。

日経平均株価は日本を代表する225社の株価の単純平均したも指数である。株式分割などで多少の修正を行ってはいるが、株価の高い銘柄の影響が大きくのが特徴である。一時期はユニクロのファーストリテイリングやソフトバンクの影響が強く出た時期もあり、ユニクロ指数やソフトバンク指数などと揶揄されることもある。機関投資家は日経平均株価よりは東証株価指数を利用することが多い。

2000年初めは2万円近くまで上昇していたが、ITバブルやアメリカ同時爆破テロ、イラク戦争などにより株価が下落、その後18000円ほどまで回復したが、リーマショックにより下落。日本特有の東日本大震災により2013年ほどまで停滞した後、いわゆるアベノミクス相場に乗って2万円を回復、今年に入り最高値の40000円を一時超えるなど、ようやくバブルの高値を更新しし、日本経済に明るい話題を振りまいた。

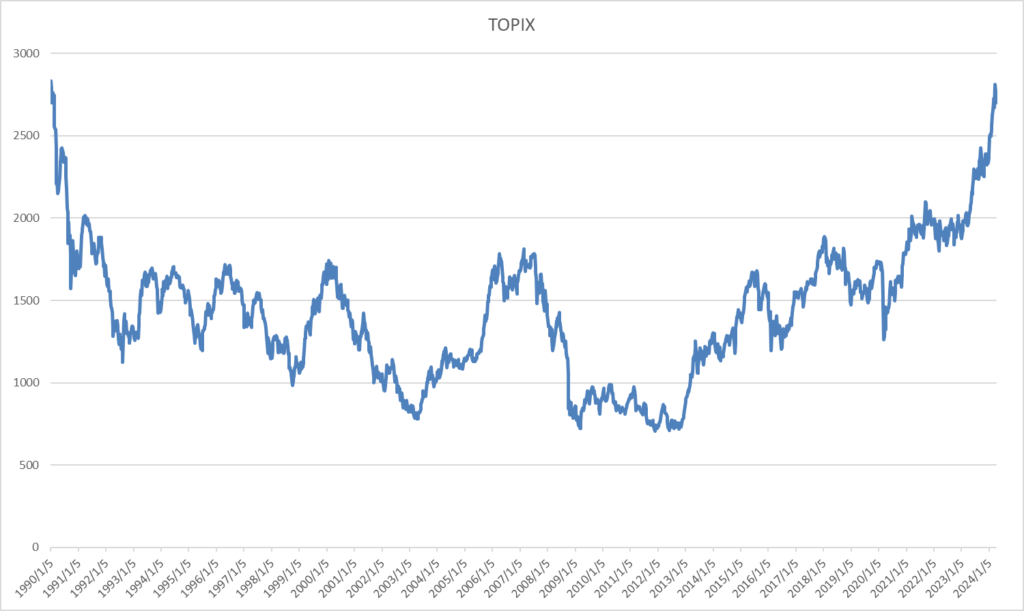

東証一部の銘柄2,193銘柄の時価総額加重平均した指数である。日経平均に比べると、範囲が広く、また時価総額で加重平均していることが特徴である。株価の高い銘柄ではなく、時価総額の大きな企業の影響度が大きい点で、日本企業を代表した株価指数として機関投資家に広く利用されている。

価格の値動きは基本日経平均とかなり似ているが、2024年12月現在まだバブル高値を抜き切れていない。TOPIXが史上最高値を超えて初めて日本のバブル崩壊は終了したと考えいる識者もいる。

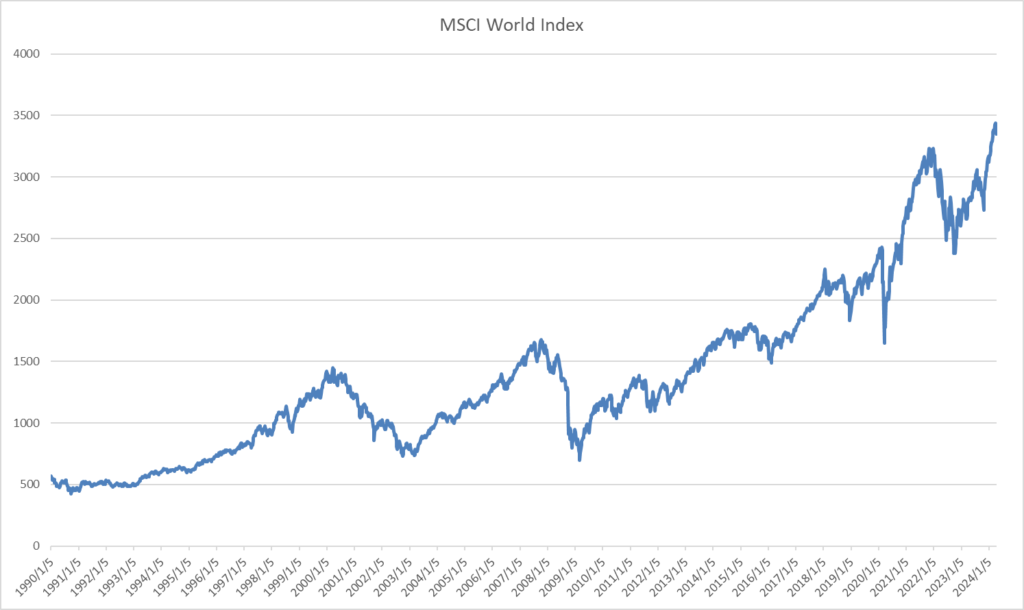

MSCI WORLD Indxは主要先進国の株価指数を平均化したもので、時価総額加重平均方式を採用している。新興国株の指数ができたのは比較的近年であり、かつ時価総額が少なかったことから、長い間世界株インデックスとして使われていたが、徐々に新興国の時価総額が大きくなるにつれ、先進国株インデックスといわれるようになってきている。

日本株とはリーマンショック後の回復相場に違いがみられ、2009年から2012年くらいまでの日本株が他国と異なった動きをしていることがわかる。MSCI World Indexは右肩上がりなのが印象的だ。

近年の個人のインデックス投資家はS&P500を好んで投資することが増えているが、MSCI Worldインデックスのほうが理論的にはインデックス投資家が選ぶべき投資対象といえる。また一般的にオルカンといわれている指数はMSCI ACWI Indexでこちらは一般的に全世界株インデックスといわれている。MSCI WORLD Indxは世界株インデックスといわれている。その差は新興国を組み入れているかどうかの差だが、新興国株は時価総額が小さいため、値動きはとてもよく似ている。

資産形成の方法として「節約派」と「資産運用派」がいるが、一般的に節約派は日本株インデックスを引用して資産運用はばくちであると説明することが多く、資産運用派はS&P500や世界株インデックスを利用して運用しないのはもったいないと説明することが多い。

長期的に企業が利益を生み出している環境では長期的に株式投資より収益が上がるの合理的な考え方である。

「21世紀の資本」は資本家と労働者の収益の差を歴史的に説明しており、投資運用派が引用することが増えている

「21世紀の資本」は「r > g」という不等式で、経済の基本的な不均衡を表現しています。ここで「r」は資本の収益率、「g」は経済成長率を指します。彼の分析によると、資本の収益率が経済成長率を上回る場合、既存の富が蓄積しやすくなり、富の集中が進むとされています。

経済成長が遅い中で資本収益が高い場合、資本家クラスと労働者クラス間での所得格差が拡大します。ピケティは過去のデータを基に、19世紀から20世紀にかけての富の分配の変遷を示し、格差がどのように形成されたかを説明しています。

アメリカを代表する500社の株価指数で作成された、時価総額加重平均タイプのインデックスである。2014年ほどまでは世界株インデックスと大きくは異なることはなかったが、2015年のトランプ大統領就任後は法人税減税などの影響もあり、力強く上昇していった。直近10年の平均リターンは、過去の長期の平均リターンを大幅に高まっている。企業の利益に対する時価総額の倍率(PER)がここ20年の中でも高い位置で推移しているため、バブルと指摘する声も存在するが、金融緩和が継続する中では強気を支持する声が根強い。1990年の初めのS&P500は352.2であったことを考えると5000ポイントを超え、14.2倍に増えている。特にリーマンショック以降の株価はGoogle、Apple、Amazonなどのテック企業が大きく支えている。

ナスダック総合指数は、アメリカのハイテク株を代表した指数といわれ、近年の株高をけん引する指数である。コロナショックによる非接触もIT化を促進するきっかけとみられ、一段高で推移している。

株価収益率から見た株式が上昇する要因は、企業利益の上昇と利益倍率の上昇に分けられるが2018年までは利益の上昇により株価が上昇していたことがわかるが、2019年以降は倍率の上昇が、株価上昇をけん引していることがわかる。1990年初めは450ほどだったため、2024年までの間に約35倍に増加しており、ITを中心としたテクノロジーの進歩を感じさせる結果となった。

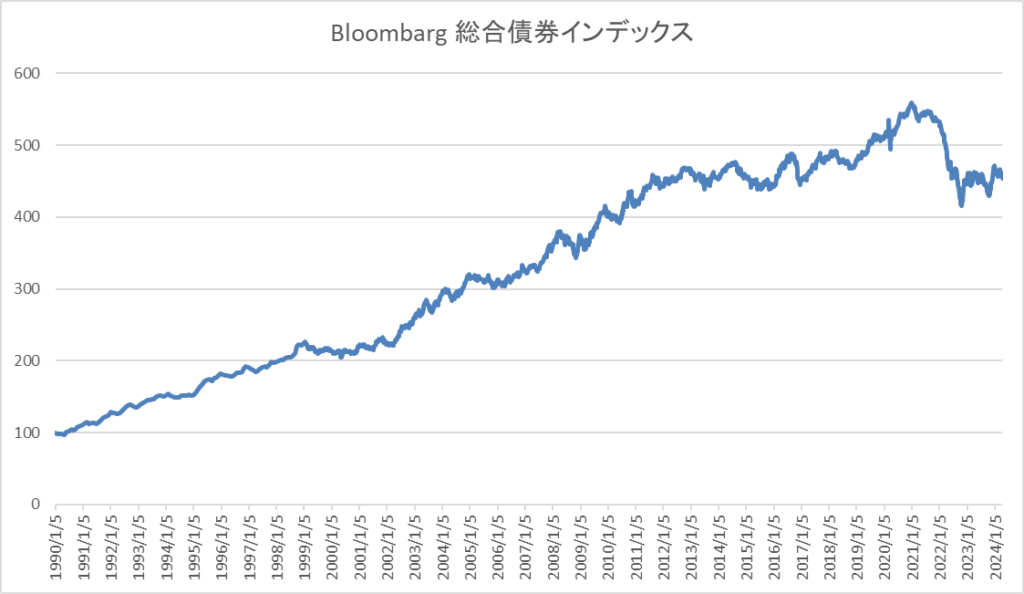

債券インデックスはブルームバーグからとれる、バークレイ系の債券インデックスとしている。債券インデックスは株式に比べてなだらかな上昇となっている。基本金利低下局面で価格が上昇し、金利上昇局面では停滞することとなる。金利はインフレと強い相関性があり、インフレが強まっている状況下では中央銀行が金利を引き上げることが知られている。2021年6月時点では、世界的にインフレ動向と金融緩和縮小に注目が集まっている。

以前は富裕層は債券投資がメインであったが、低金利下で異なる資産の組み入れを迫られている。

債券インデックスは時価総額加重平均である場合、借金の多い国ほど組み入れ率が高くなるという矛盾があり、株式と異なり時価総額が投資割合を調整する良い基準でないことは理解しておく必要がある。

債券は近年のゼロ金利政策導入時にピークを迎え、アメリカの金利引き上げにより大きなダメージを受けた。2020年ころから債券を投資していたプライベートバンクを中心とした富裕層は結果的に大きく含み損を抱えている状態となっている。

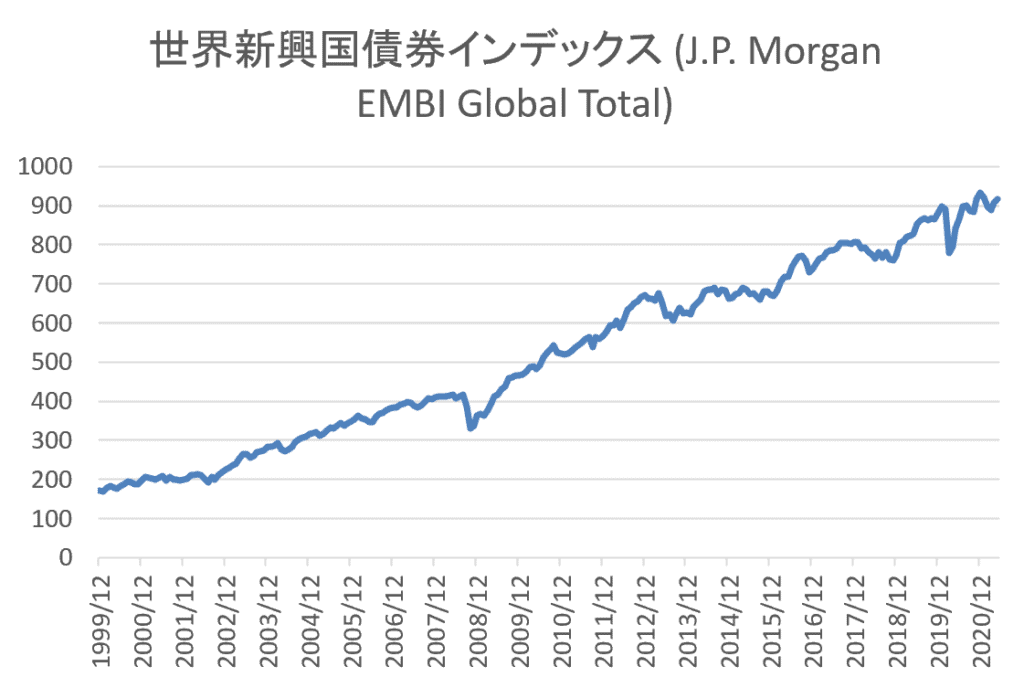

新興国債券インデックスは上昇角度が高い分下落も大きいため、注意が必要である。思っていたよりリスクリターンのバランスが取れている印象。新興国には金利の上下以外に、格付けの上昇などによるリスクプレミアムの縮小によるリターンも存在するため、上振れ余地が大きい投資対象ともいえる。反面経済の悪化によっては格下げによる価格の下落も織り込む必要がある。

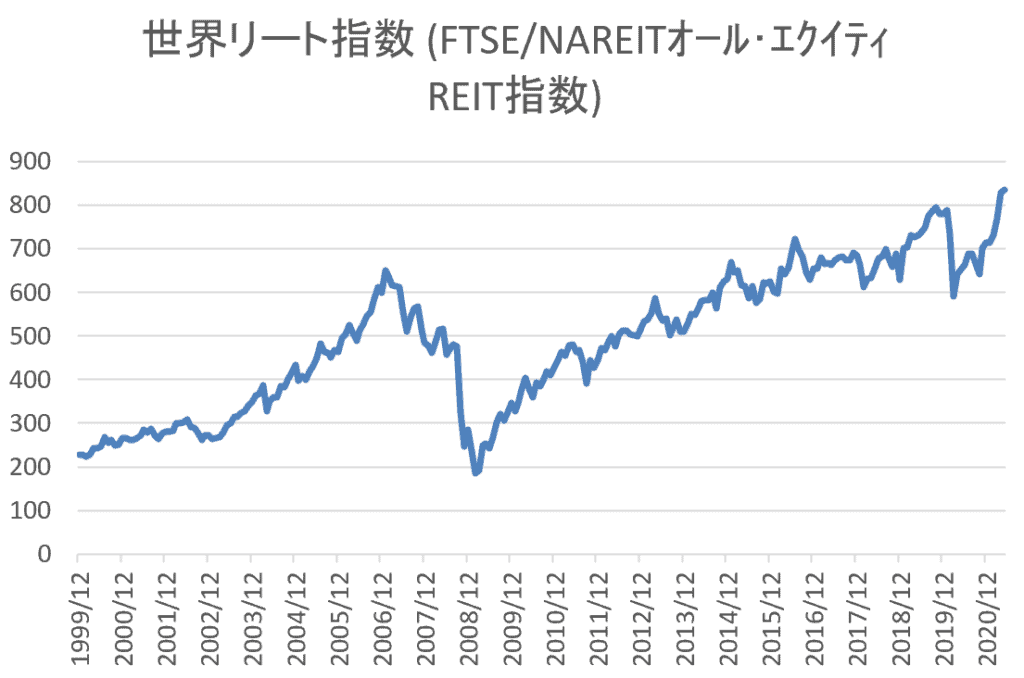

比較的値動きが大きいのが特徴で、リーマンショックなどによる下落幅は世界株などよりも大きかった。これは不動産投資の裏側には借り入れが行われていることが多く、価格の下落により貸借のバランスを崩した投資家が、売りを急ぐことから生じると考えられる。

リートが設立された当初は、債券と株式の間位のリスクリターンと考えられていた。というのも不動産は将来キャッシュフローが株式に比べると安定的である一方、債券に比べると不安定であると考えられたためである。

しかし、リーマンショック後の世界的な低金利により、借り入れコストの低下と、イーールドハンティング投資から、一部資金が流入して世界的な不動産の高騰を招いており、借り入れも膨らんでいると考えられることから、世界的な債務圧縮の流れが生じたときには大きな変動が予想される。

金価格は近年記録的な高騰によりリスクリターンがともに急上昇している。一般的に金は成長性ではなく需給により価格が決定されることから、長期的な需要動向が重要となる。

無国籍通貨としての金の需要もあり、金融危機時などには注目が高まる傾向がある。またインフレ時も実物資産として価格が上昇しやすい一方、利息が付かないことから金利上昇時には金価格が下落しやすいという特徴がある。

ロシアのアフガニスタン侵攻以降金は長期停滞局面にあったが、2000年初頭に金のETFが開発されたころから、機関投資家のニーズもあり、分散投資先としての地位を確立している。

近年の金価格は米ドルの上昇に負けない、上昇をとなっており、円ベースでは13000円を超えるなど、近年5000円ほどだったことを考えると、非常に上昇ペースが高いことが分かる。

最近の価格上昇は政府系の購入も報道されており、今後も長期的な需要が見込まれている。

以上ブルームバーグのデータをもとに作成している。

より詳しく知りたい方は少々古いが

ジェレミー・シーゲル 株式投資 第4版

証券市場の真実―101年間の目撃録

あたりが参考書籍になるだろう。

※注意:データの正確性については万全を期してはいますが、保証はされません。また過去の実績は将来を保証するものではありません。投資は自己責任です。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F