【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

債券投資は、多くの投資家がポートフォリオの一部として取り入れる重要な資産クラスです。この記事では、債券投資の基本的な概念から、その種類、リスク、メリット、そしてよくある質問まで、幅広く解説しています。債券は、企業や政府が資金を調達するための一つの手段として発行されるもので、投資家に対して一定の利息を支払う約束をします。しかし、どのような債券が存在するのか、それぞれの特性やリスクは何か、そして債券投資を始める際のポイントは何か。これらの疑問を持つ方々のために、本記事を参考にしていただければと思います。債券投資の世界への第一歩を踏み出す際のガイドとして、ぜひ本記事をお役立てください。

債券投資は、投資の世界で非常に一般的な方法として知られています。しかし、その基本的な概念や特徴をしっかりと理解している投資家は意外と少ないかもしれません。このセクションでは、債券投資の基本について詳しく解説します。

債券は、国や企業が資金を調達するために発行する証券の一つです。具体的には、債券を発行する側(発行者)が、資金を提供する側(投資家)に対して、一定の期間、定期的な利息を支払うことを約束するものです。そして、債券の満期が来ると、元本が返済されます。

資金を必要とする国、企業、地方公共団体などが一般の投資家から資金を借り入れる際に発行されます。発行から満期までの間は一定の利子が投資家へ支払われ、満期日には元本が償還されます。

発行された時に投資して満期まで保有し続ければ、発行体が倒産しない限りは元本が戻ってくるため比較的安全性の高い資産といえます。

債券にはさまざまな種類があり、それぞれの特徴やリスクが異なります。例えば、国が発行する国債、企業が発行する企業債、地方自治体が発行する地方債などがあります。これらの債券は、発行者の信用力や金利、満期の期間などによって、投資家に提供される利益やリスクが異なります。

債券投資を行う際には、これらの特徴やリスクをしっかりと理解し、自身の投資目的やリスク許容度に合わせて選択することが重要です。

格付け機関による信用格付けは、投資家にとって重要な情報の一つです。格付けは、企業や政府などの発行体の信用リスク、つまり貸し倒れのリスクを評価するもので、投資判断の参考にされます。ここでは、「S&P」と「ムーディーズ」の格付けについて解説し、それぞれの格付けごとに簡単な説明を加えます。

投資適格

投資適格とは、比較的リスクが低く、安定した投資と見なされる債券に与えられる格付けです。BBB、Baa格以上の債券が投資適格債と呼ばれます。

投資不適格

投資不適格(ハイイールドまたはジャンク債とも呼ばれる)は、より高いリスクを伴い、投機的な投資と見なされる債券に与えられる格付けです。

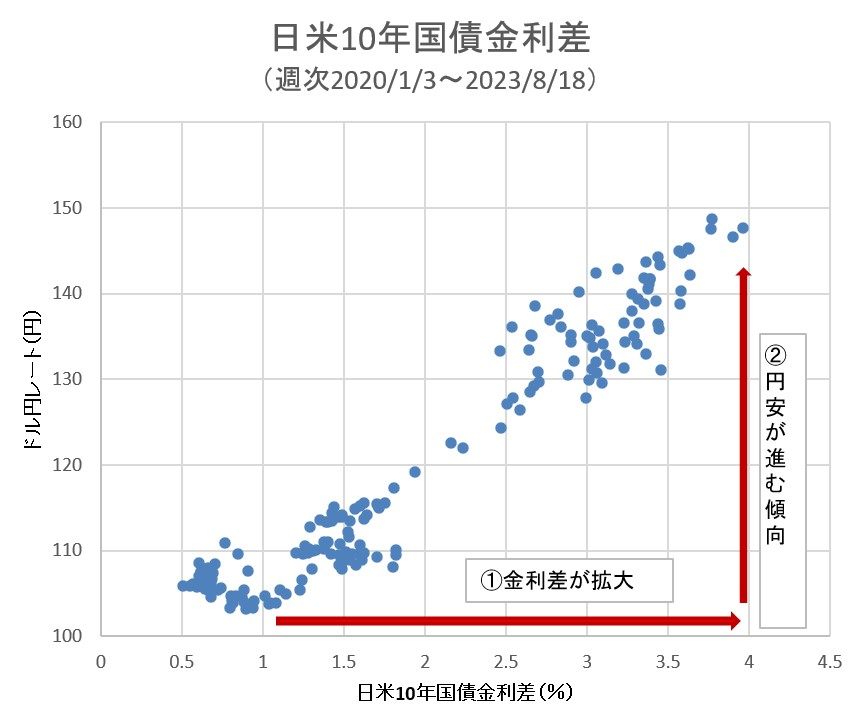

| S&P R&I | ムーディーズ | 判断基準 |

| AAA | Aaa | 最高級の信用格付けで、非常に低いデフォルトリスクを示します。最も信頼性が高く、安全な投資と見なされます。 |

| AA | Aa | 高い信用格付けで、AAA/Aaaほどではないものの、非常に安定した投資先と見なされます。わずかに高いリスクがあるものの、信頼性は高いです。 |

| A | A | 強い信用格付けを持つが、AA/Aaほどの安定性はない。経済状況の変化により影響を受けやすいが、信頼性の高い投資先です。 |

| BBB | Baa | 最低レベルの投資適格格付け。経済状況の変動による影響を受けやすく、リスクはやや高まりますが、依然として安定した投資と見なされます。 |

| BB | Ba | 投資適格と投資不適格の間の格付けで、投機的な要素があります。経済の変動による影響を大きく受ける可能性があります。 |

| B | B | 高リスクであり、経済状況が悪化すると支払い能力に影響を受けやすい。投機的な投資と見なされます。 |

| CCC | Caa | 非常に高いリスクを持つ格付けで、デフォルトの可能性が高いとされます。非常に投機的な投資です。 |

| CC | Ca | デフォルトが非常に近いと見なされる格付け。投資家にとっては非常にリスクが高いです。 |

| C | C | デフォルトが実際に発生している、またはほぼ確実に発生すると見なされる格付けです。 |

| D | – | デフォルトが発生している状態を示します。債務不履行が既に起きており、投資家にとっては回収可能性が極めて低い状況です。 |

債券投資は、株式投資や不動産投資と並ぶ、主要な資産クラスの一つとして知られています。その人気の背後には、多くのメリットが存在します。このセクションでは、債券投資の主なメリットについて詳しく解説します。

債券は、発行者が定期的な利息を支払うことを約束する証券です。この利息収入により、投資家は安定した収益を期待することができます。特に、国や地方自治体が発行する債券は、発行者の信用力が高いため、利息の支払いが確実とされています。

投資期間中に受取る利益(ゲイン)をインカムゲインといい、債券の利金がこれに当たります。利率や利払いのタイミングは銘柄により異なりますが、個人向け円建て債券の場合は年2回の半年払いが一般的です。

値上がりによる利益です。債券も市場で売買されることで価格変動するため、満期前に値上がりしたタイミングで売却することで(売却価格-購入価格)のキャピタルゲインを得ることが可能です

債券投資は、ポートフォリオのリスクを分散する効果があります。株式と債券の価格の動きは必ずしも連動しないため、株価が下落する際に債券の価格が安定していることが多いです。この特性を利用して、株式と債券を組み合わせることで、全体のリスクを低減することができます。

債券投資のメリットを理解し、適切な投資戦略を立てることで、安定した収益を追求することが可能となります。

債券投資には多くのメリットがありますが、同時にデメリットやリスクも存在します。投資家としては、これらのデメリットを理解し、適切なリスク管理を行うことが重要です。このセクションでは、債券投資の主なデメリットについて詳しく解説します。

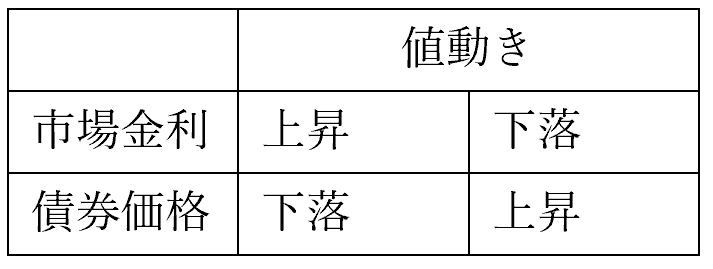

債券の価格は、市場の金利の動きと反対に動く傾向があります。金利が上昇すると、債券の価格は下落する可能性が高まります。逆に、金利が下落すると、債券の価格は上昇することが期待されます。このような金利の変動による価格のリスクを「金利リスク」と呼びます。

債券は、発行者が利息を定期的に支払い、満期に元本を返済することを約束する証券です。しかし、発行者の経済状況が悪化すると、利息の支払いや元本の返済が困難になる可能性があります。このようなリスクを「信用リスク」と呼びます。

債券投資を行う際には、これらのデメリットやリスクをしっかりと理解し、適切な投資判断を下すことが求められます。

債券投資は、その安定した収益性やリスクの分散効果から多くの投資家に選ばれています。しかし、成功するためには、いくつかの重要なポイントを押さえておく必要があります。このセクションでは、債券投資を行う上でのキーポイントについて詳しく解説します。

金利は債券の価格や収益性に大きな影響を与えます。金利が上昇すると、新しく発行される債券の利回りが上昇し、既存の債券の価格は下落する傾向があります。逆に、金利が下落すると、債券の価格は上昇します。このような金利の動向をしっかりと把握することで、適切なタイミングでの債券投資が可能となります。

たとえば現在の市場金利が2%で、利率2%の債券を保有しているとします。

市場金利が3%に上昇すると2%のものより条件の良い債券が発行されるようになるため、既存の債券の魅力は低下し債券価格は下落します。

逆に市場金利が1%に下落すると既存の債券の魅力が上昇し、価格も値上がりします。

そのため、金利上昇が見込まれるときの債券投資は慎重に判断する必要があります。

市場にはさまざまな種類の債券が存在します。それぞれの債券には、発行者の信用力や金利、満期の期間などの特徴があります。これらの要因を考慮して、自身の投資目的やリスク許容度に合った債券を選択することが重要です。

債券は発行体が倒産したら満期時の返金が行われないため、発行体の信用力も債券価格に直結します。信用力はS&PやJCRといった格付け機関が行う信用格付けが基準となります。

格下げされた発行体の債券は売られるため価格下落、逆に格上げされた発行体は資金が集まりやすくなるため債券価格は上昇しやすくなります。

債券の投資期間は、その収益性やリスクに影響を与えます。短期間の債券は、金利の変動リスクが低い一方で、利回りが低くなる傾向があります。逆に、長期間の債券は、利回りが高い一方で、金利の変動リスクが高まります。投資期間を適切に考慮することで、リスクとリターンのバランスを取ることができます。

債券投資の成功には、適切な投資のタイミングと売却のタイミングが不可欠です。このセクションでは、これらのタイミングをどのように判断するかについて詳しく解説します。

逆に、金利上昇が見込まれる時は債券に投資するべきではありません。

債券価格の下落が見込めることに加えて、市場金利の上昇を待った方が良い条件の債券に投資できる可能性が高まるからです。

こういった債券の特徴をふまえて、米国の債券投資の流れを簡単に振り返ってみます。

過去40年の間、米国債券市場は絶好の運用環境が継続していました。米10年国債利回りは15%を超えた後に長期の下落トレンドを描き、債券価格は大きく上昇しました。

インカムゲインとキャピタルゲインの両取りが可能な「黄金時代」だったと言えるでしょう。

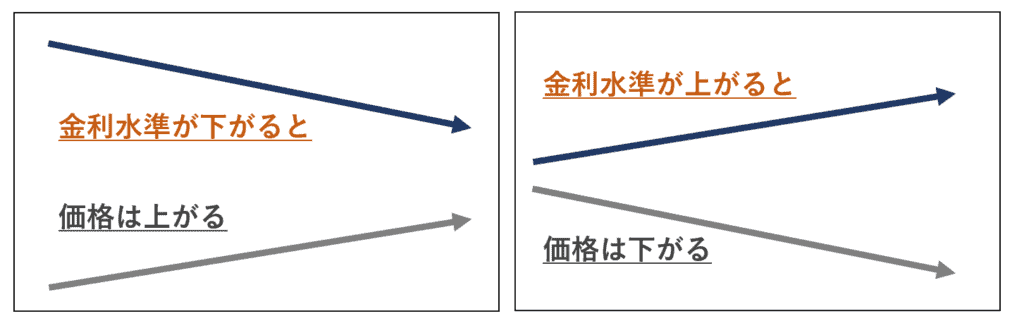

こういった環境で広く流行した投資戦略が、株式に資産の60%・債券に資産の40%を投資する「60-40ポートフォリオ」です。

株式と債券の値動きは逆相関する特徴があるため、分散投資を行うことで運用効率を高めることが可能でした。市場金利が高い状況では、株価が下落しても下記のようなサイクルで債券価格の値上がりに期待することができます。

株価下落 → 景気対策による利下げ → 債券価格上昇

欠点を補いあうポートフォリオのため投資家に長く支持されてきました。実際に40年間このポートフォリオで運用した場合、資産価値は約60倍になっています。

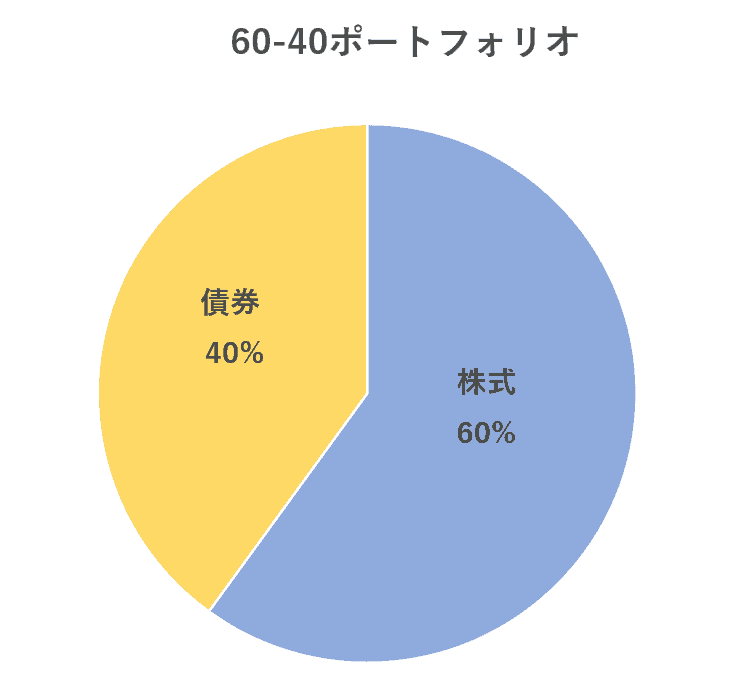

2022年から2023年にかけての米国の政策金利は、2022年3月の0.25%から2023年7月の5.50%まで、14回の利上げで大幅に引き上げられました。これにより、債券金利は上昇し、債券価格は低下することになりました。一方日本は引き続きゼロ金利政策が維持されており、債券価格は割高な状況が続いています。

日米金利差は為替を円安に進めています。

現在は、アメリカの金利は5.5%と非常に高い水準に上がっているものの、為替は1ドル145円とここ2年で35円ほど円安が進んでいます。そのため、海外債券は投資妙味は高いものの、為替リスクも高くなっていることを踏まえて投資判断する必要があります。

A1: 債券の安全性は、発行主体やその信用力、債券の種類によって異なります。例えば、国債はその国の信用に基づくため、一般的には安全とされます。一方、企業債や特定の高リスクの債券は、発行企業の経済状況や市場の動向によってリスクが高まることがあります。

A2: 債券を購入すると、発行主体から一定期間ごとに利息を受け取る権利を得ます。また、債券の満期が来ると、元本が返済されます。債券は、定期的な収益と元本の返済を期待して投資されることが多いです。

A3: 「パー」とは債券の額面価格を指します。債券がパー(額面価格)で取引される場合、市場価格と額面価格が等しい状態を指します。債券がパー以上で取引される場合はプレミアム、パー未満で取引される場合はディスカウントと呼ばれます。

債券投資は、多くの投資家がポートフォリオの一部として取り入れる、安定した資産運用手段の一つです。この記事では、債券の基本的な概念から、さまざまな種類の債券、その特徴やリスク、そして投資のタイミングや売却のタイミングについて詳しく解説しました。

債券投資には多くの魅力がありますが、その特性やリスクをしっかりと理解した上で、賢明な選択をすることが成功の鍵となります。富裕層やプライベートバンクの顧客だけでなく、一般の投資家も債券投資の可能性を十分に活用して、資産を増やしていくことができるでしょう。

ヘッジファンドダイレクトでは債券を利用したヘッジファンドも助言しております。株式インデックスよりも低いリスクで株式インデックスより高いリターン実績のファンドなどは、多くの富裕層に人気のヘッジファンドとなっています。興味のある方は関連記事もご覧ください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F