【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

投資と聞くと、一般にはギャンブルのようなイメージが強いと思います。株式のストップ高銘柄でのデイトレードやFXといった値動きの大きい、短期投資を前提とした投資では確かにギャンブル性や運要素も高くなります。

しかし、富裕層は投資をギャンブルと全く異なるものと考えています。長期投資を前提とした運用を行い、継続的にリターンを上げているのです。

本記事では、富裕層の行う長期投資を一般投資家の行動と比較しながら解説していきます。

「日本人は通算成績で負けている投資家が多い」といいます。野村アセットマネジメントが2020年3月に行った調査では、利益が出ている投資家の割合18%に対し、損失が発生している投資家は61%に上りました。また、日経マネーが毎年行う個人投資家調査では、投資で勝てない人の特徴は短期かつハイリスク志向の傾向があることが明らかになっています。

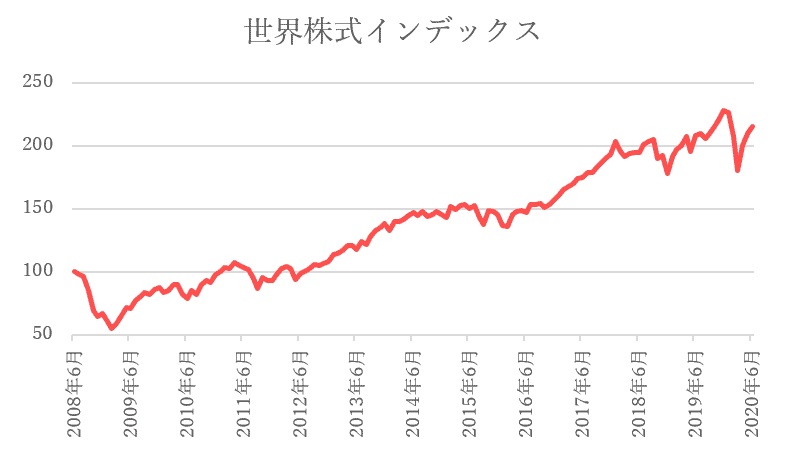

しかし世界株式のチャートを見ると、リーマンショック前に投資を始めても世界株式に分散投資するだけで資産は2倍になっています。何も考えず世界株式に分散投資するだけで勝てるのにも関わらず個人投資家が負けてしまう理由は、どこにあるのでしょうか。

投資で勝てない最も大きな要因が、損失回避性です。

プロスペクト理論で2002年にノーベル経済学賞を受賞したカーネマン博士の研究で、勝ったら100万円もらえて負けたら100万円払うジャンケンに参加するか?というアンケートが行われました。ほとんどの人がやらないと答えたという結果が出ています。

勝った時いくら貰えたらやるか質問したところ、平均は250万円という結果になりました。この結果から、人は損失に対し利益の2.5倍の痛みを感じるという推測が出来ます。儲けたいという気持ちよりも、損失を出したくない気持ちが強いという特徴を損失回避性と言います。

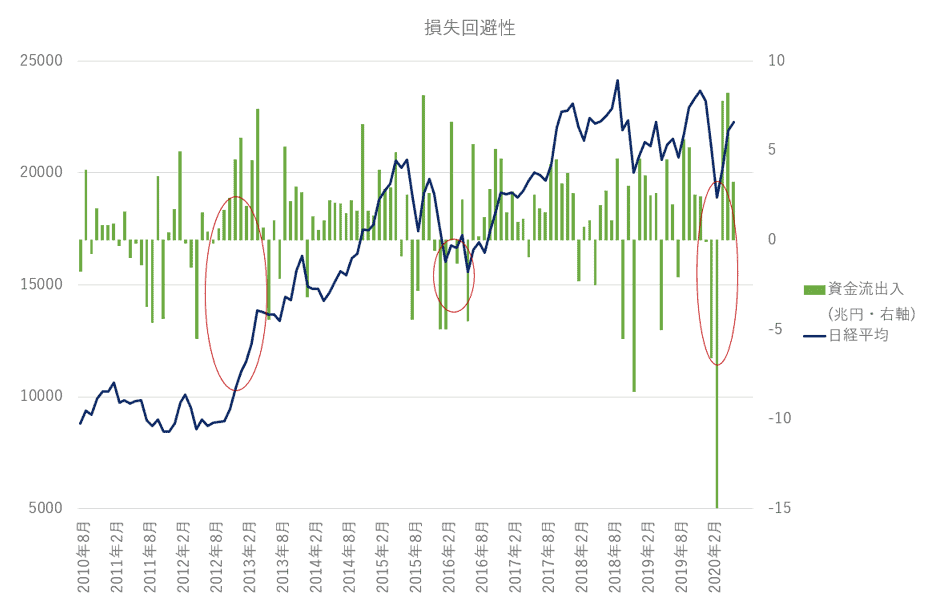

下は日経平均株価と日本の投資信託への資金流出入額をグラフで表したものです。特に丸く囲ったところで「高いところで買い、安いところで手放してしまう」傾向があることがわかります。直近のコロナショックでも、3月に約15兆円の資金流出が起きていました。

相場上昇時には、周りが儲かっているのに乗り遅れたくない。

相場下落時には評価損が拡大していくことが耐えられない。

無意識にこういった考えをしてしまうからこそ、高値掴みした銘柄を底値で売ってしまい損失を出してしまうのです。

行動ファイナンスは、人間の心理的要因が経済的意思決定にどのように影響するかを研究する分野です。この視点から、個人投資家が市場で負けやすいいくつかの主要な心理的要因を以下に挙げます。

これらの心理的要因は、市場の理論的な効率性とは異なる非合理的な行動を引き起こし、結果として個人投資家が損失を被る原因となります。行動ファイナンスはこれらの心理的要因を理解することで、より賢明な投資戦略を立てるための洞察を提供します。

以前の日本では金利が高く、定期預金に預けておけば10年で2倍になっていた時代もありました。また年金も充実しており、老後の不安等もほとんどなかったため資産運用を行う必要がありませんでした。

しかし、少子高齢化の進行と昨今の低金利時代の中で、老後など将来の資金確保のために資産運用を行う必要性が高まってきています。国も「貯蓄から投資へ」とスローガンを掲げ、NISAや確定拠出年金などの仕組みを整備することで国民の資産形成を後押ししています。

日本の個人投資家の多くが長期投資のノウハウがわからないまま投資を行っているため、自分に合わない商品に投資してしまったり、なかなか儲からず退場してしまうといったことが問題点といえます。

富裕層は、自分の資産を守るために投資を行います。「経済は成長していくから、適切な資産配分のもとで長期投資を行えば最終的には負けない」という考え方です。

また、世界トップクラスの富裕層は運用を自分で行いません。ファンドマネジャーなど様々な専門家を雇い、自分専用の運用チームを作ることで自分や家族のライフプランに合った最適なポートフォリオで運用するのです。

そんな富裕層が多く投資している資産クラスとして、ヘッジファンドが注目されています。理由は主に3つ挙げられます。

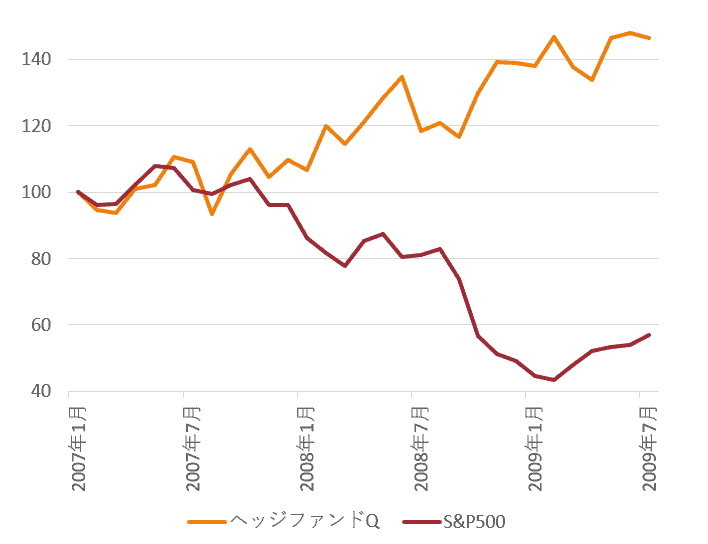

ヘッジファンドは、投資信託と比べて運用の自由度が高いことが特徴です。空売り等も積極的に行うことで、リーマンショック等の暴落相場でもリターンを狙うことが可能です。

マーケットには、個人投資家から数千億を運用する機関投資家、価格の歪みを見逃さないシステム運用を行うファンドなど膨大な数のプレイヤーが存在します。機関投資家の資金力や分析力に対して、個人投資家が勝ち続けるのはかなり難しいと言えるでしょう。

まして富裕層は本業等で忙しく、自分で分析や運用を行う時間は取れません。そこで「過去10年以上の平均年率リターンが10%以上」など、猛者ひしめくマーケットを勝ち抜いてきたヘッジファンド、過去に優れた実績を残しているヘッジファンドに運用を任せることで合理的に効率の良い投資を行うことができます。

よく推奨されている国際分散投資では、あらゆる資産が値下がりする局面では資産を守ることができません。実際に、リーマンショック時の国際分散投資のポートフォリオは約40%暴落しました。

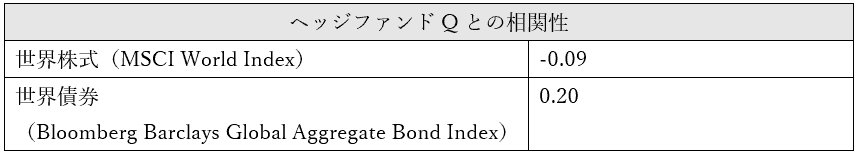

株式や債券といった他の資産と異なる値動きをしてくれる点がヘッジファンドの大きな強みです。暴落局面で利益を狙うこともできることに加え、他の資産と組み合わせることでポートフォリオのバランスを向上させる効果も期待できます。値動きの関連性を相関係数と言い、-1から1の範囲で表すことができます(0に近いほど相関が低い)。

①でご紹介したヘッジファンドQと世界株式・世界債券との相関係数は下の通りです。株式・債券との相関が低く、分散効果が非常に高いヘッジファンドです。

富裕層の行う長期投資について、その考え方と投資方法を簡単にご紹介しました。世界の富裕層と同じく、運用を世界のエリートに任せたいという方はお気軽にヘッジファンドダイレクトへお問合せください。日本ではなかなか投資できないヘッジファンドへのご投資をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,432億円(2024年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F