【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

「資産運用を始めたいけれど、どこに相談すればいいのか分からない」「投資助言会社って銀行や証券会社とどう違うの?」——そんな疑問をお持ちの方は多いのではないでしょうか。近年、銀行や証券会社以外にも、投資助言会社(投資顧問会社)などさまざまな形で資産運用をサポートするサービスが増えています。

そこで本記事では、投資助言会社と銀行、証券会社の比較ポイントを中心に解説し、どのサービスを利用すれば自分に合った資産運用を実現できるのかを考えるきっかけを提供します。まずは、投資助言会社とはどのような役割を果たすのか、その基本的な特徴を押さえたうえで、銀行や証券会社との違いを見ていきましょう。

この記事を読むことで、

など、投資助言会社と銀行・証券会社の違いをしっかり理解できるようになります。自分の投資スタイルや目的に合ったパートナー選びの参考になるはずです。それでは、まずは投資助言会社がどのような仕組みで運営されているのか、具体的に見ていきましょう。

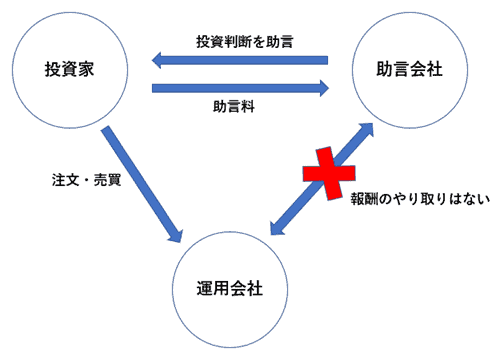

一言でまとめると「投資の助言を行う会社」です。名前の通りですが、商品を販売しないという点が特徴です。金融商品への投資判断について投資家に助言を行いますが、商品の購入・売却といった手続きについては全て投資家が自分で行う形になります。

一方、販売会社は自社で取り扱っている商品(投資信託・債券・ファンドラップなど)を販売する会社です。販売するための勧誘も行いますが、助言会社とはその在り方が大きく異なります。

アメリカの投資助言会社は、個々のクライアントにカスタマイズされた投資アドバイスを提供します。彼らの主な役割は、クライアントの金融資産を管理し、投資戦略を立案することです。アメリカでは、特に次のような特徴があります。

欧州においても投資助言会社は、個々の投資家にカスタマイズされたアドバイスを提供する役割を果たしていますが、欧州特有の規制とアプローチが存在します。

これらの地域では、投資助言会社はクライアントに対して包括的なサービスを提供し、個々の財務目標達成をサポートするための重要な役割を担っています。クライアントの利益を守るための法的義務と規制の下で、高品質で透明性の高いサービスを提供しています。

投資助言会社(投資顧問会社)とは、金融商品取引法に基づいて投資家に対して投資に関する助言を行うことを目的とし、金融庁への登録が義務づけられている事業者のことです。具体的には、株式や投資信託をはじめとする金融商品の売買タイミングやポートフォリオの組み方など、投資家一人ひとりの状況に合わせたアドバイスを提供します。

投資助言会社のポイントは、「助言」をメイン業務とすることです。銀行や証券会社の場合は、実際に金融商品を取り扱って販売手数料などを得ていますが、投資助言会社は商品を販売するわけではありません。そのため、「アドバイスを受けること」そのものに対して費用を支払う仕組みになっているのが大きな特徴です。

投資助言会社のサービス内容としては、主に以下のようなものが挙げられます。

料金体系は大きく分けて以下の2つが代表的です。

投資助言会社によっては、定額料金と成功報酬型を組み合わせるケースもあります。契約の際には、自分の投資スタイルに合った料金プランかどうかを確認しておくことが大切です。

投資助言会社は、金融商品取引法に基づき金融庁への登録が必要です。

この登録がないところが、国内外を問わず株式や投資信託などの価値の分析いそれに対して対価を受けている場合は業法違反にあたります。

では、投資助言会社と販売会社の違いを具体的に見ていきましょう。大きくわけて3つあります。

一番大きな違いが利益の源泉になります。販売会社は投資信託や株式・債券を売買する時にかかる売買手数料が主な収益の源泉となります。そのため、販売会社にとって「良いお客様」とは、たくさん売買することで手数料を多く落としてくれる人になるわけです。

一方、助言会社は商品を販売しないので、売買手数料は存在しません。どこから利益を稼ぐのかと言うと、助言した運用資産の残高に対して一定の割合で助言料をいただくという形になります。投資家の資産が増えれば増えるほど助言会社も利益が出る仕組みです。

投資助言会社は「お客様の資産が増えれば利益になる」という点で、投資家と利益が一致しています。資産運用の目的は十人十色で様々ですが、「資産を増やしたい」という思いは共通だと思います。お客様と一緒に、同じ目標に向かって進めることが投資助言会社の強みです。

販売会社は「お客様が売買してくれれば利益になる」ため、お客様の資産が増えることと販売手数料の増加には直接的には関係ありません。投資家の資産を増やしたいという目標とズレが生じてしまっているのです。

このズレから生じる販売会社の問題点として、商品提案が本当に投資家を思っての提案なのか、手数料目当ての提案なのかの判断が難しいという点があります。

投資助言会社の立場から考えると、一番良いお客様は「しっかり利益を出しながら長期的に運用を継続してくれるお客様」になります。販売会社では販売可能な商品が決められていますが、中立な立場である投資助言会社は可能な限り良い投資商品を紹介することができます。

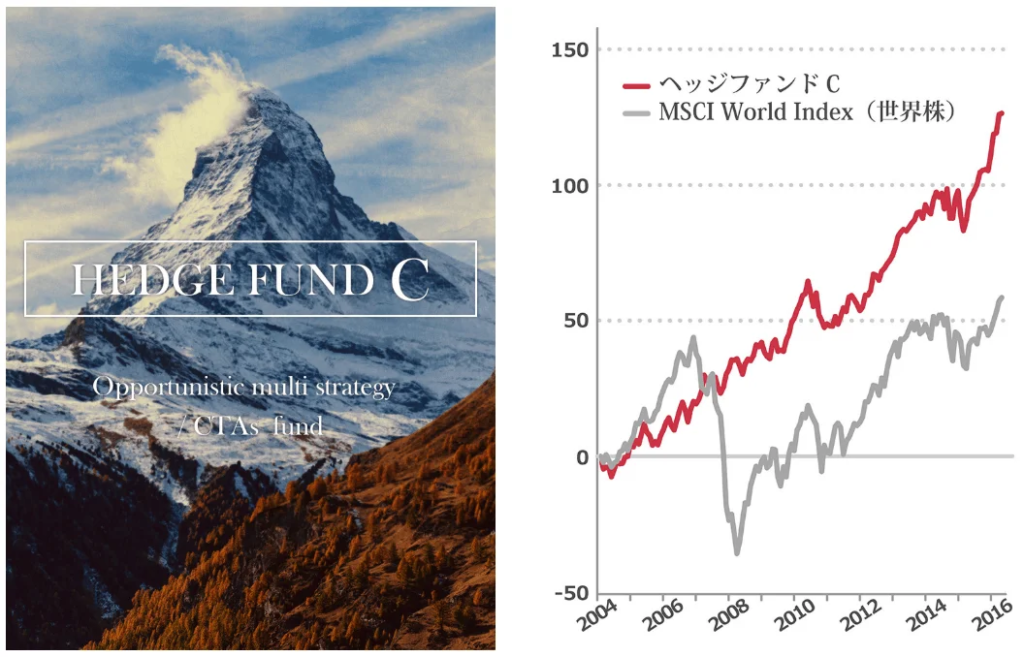

当社ヘッジファンドダイレクト株式会社は、日本の販売会社からは購入できない海外の特に優秀なヘッジファンドを厳選してご紹介しています。ここではファンド名は明かせませんが、約2,000万円から投資いただくことができます。お気軽にご相談ください。

投資助言会社以下に表で簡単にまとめました。投資助言会社のメリットを中心に比較してきましたが、もちろんデメリットもあります。

| 投資助言会社 | 販売会社 | |

| 利益の源泉 | 投資家の運用残高 | 売買による販売手数料 |

| 目標 | 投資家と一致 | 投資家の利益≠会社の利益 |

| 投資対象 | 世界中の資産から優秀なものだけを紹介 | 自社で扱っている商品のみ |

販売会社に存在しないコストとして、毎年の助言料があります。売買しなくてもかかるコストですが、対価として受けられるサービスは、ファンドの情報提供や英文でわかりにくい手続きのサポートなど多岐にわたります。

全て自分で行っていただくことも可能ですが、毎日の調査や分析にかかるコストを考えると結果的に助言料の方が安くなることがほとんどです。

ここまで、販売会社と比較しながら投資助言会社の特徴・魅力を解説しました。少しでも興味を持っていただけたら嬉しいです。

最後に投資助言会社を選ぶ際の注意点をご紹介します。現在日本で投資助言業を営む会社はそれほど多くありませんが、手数料無料化の流れから今後は増加していくと考えられます。今後も使える判断基準として使える3つのチェックポイントはこちらです。

最初にチェックするポイントは、金融庁の登録業者であるか否かです。投資助言会社は「投資助言・代理業」という括りになりますが、日本でまっとうに金融業を営む業者であれば当然金融庁に認可を受けているからです。

運用会社を選ぶ際は、過去の実績を考慮する必要があるでしょう。長く続いており助言実績も豊富な会社であれば、それだけ信頼でき助言能力もあるという推測ができます。

投資助言会社によって、投資対象は異なります。当社は名前の通りヘッジファンドが助言対象ですが、会社によっては株式やオプションを対象にするものなど業者によってできる運用も全く異なってきます。

例えば、1週間や1か月での短期でリターンを狙うのであればリスクの高い株式等で運用できる投資助言会社を選択することになりますが、ある程度の期間運用できるのであればヘッジファンドを取り扱う助言会社も選択肢に入ってきます。自分に合う投資助言会社を選びましょう。

投資助言会社は日本ではまだマイナーな存在ですが、販売会社より優れている点が多くあることがわかっていただけたと思います。「運用と言えば証券会社か銀行」が長らく常識でしたが、日本は金融の面ではずっと欧米の後追いを続けています。投資助言会社が肩を並べる日も近いのではないでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,432億円(2024年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F