【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

銀行や証券会社を訪ねると、必ずと言って良いほど投資信託の勧誘を受けます。

世界的に低金利環境が継続し老後2,000万円問題など資産形成の必要性が高まる中で、投資信託は資産運用の有力な選択肢になります。継続して利益を出すために、どのような投資信託を選ぶべきなのでしょうか。

投資家の資金をまとめ、ファンドマネージャーが代わりに運用する金融商品を投資信託と呼びます。信託報酬というコストはかかりますが、運用をプロに任せられることが一番のメリットです。インデックス(市場平均)に連動する値動きを目指すパッシブファンドと、インデックスを上回ることを目標にするアクティブファンドの2種類に大別されます。

また、資金の募集方法によって公募投資信託と私募投資信託の2種類に分類されます。

詳細は次章で紹介しますが、公募投資信託は万人向けではあるが運用が制限されているもの、私募投資信託は最低投資金額が高く富裕層など投資家を選びますが自由度の高い運用ができるものといった違いがあります。

一般的にインデックスのほうがアクティブよりもコストが安いため良いという指摘がありますが、それ以外にも長期の実績があるかないかも重要な点だと思います。日本の証券会社が進める投資信託は比較的トラックレコードの短い投資信託が多く、ファンドの運用戦略による固有のリスクが分かりづらいところが問題です。

海外のコントラファンドやマゼランファンドのように長期の実勢があるファンドが育っていく必要があると思います。

銀行や証券会社で手軽に購入できる投資信託は万人向けの公募投資信託です。投資対象や運用方法はそれぞれ異なるため、過去の実績と今後の予測をもとに判断します。

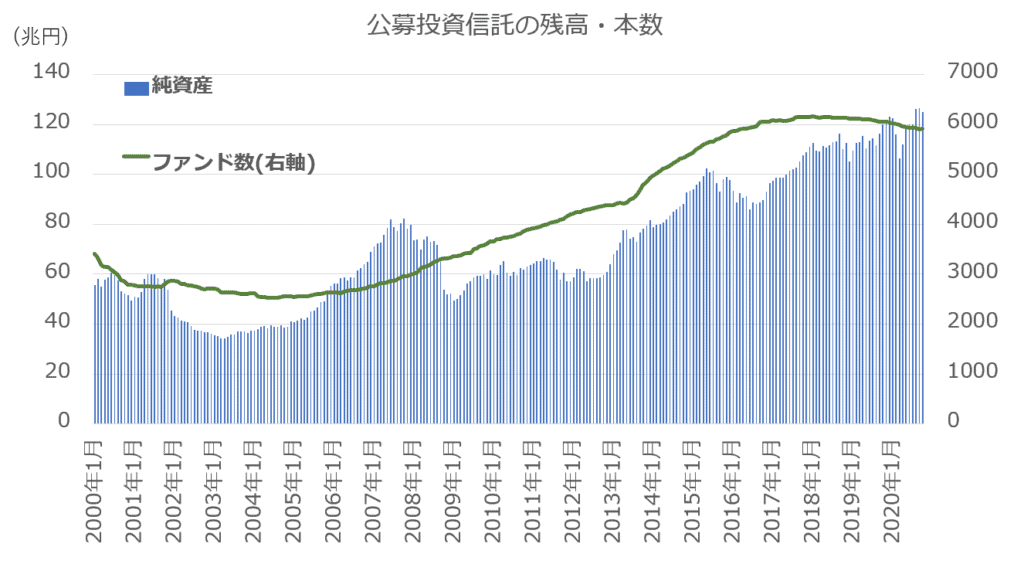

公募投資信託とは、不特定多数の投資家から資金を調達して運用する投資信託です。販売会社(銀行、証券会社)の店頭で簡単に購入できますが、厳しい運用規制があるため運用の自由度は低い商品と言えます。日本国内で約5,900本存在し、株式や債券、不動産など様々な資産に投資することが可能です。

銀行や証券会社では新規設定の投資信託を紹介されることがよくありますが、運用実績のない投資信託への投資はファンドマネージャーの腕がわからないため、資金運用を任せるには少しリスクが高いと言えます。

「今後伸びる分野かどうか」という予測のもと投資信託を選ぶ投資家も多いですが、テーマのみで判断することは危険です。株価の値動きは将来の業績予測を織り込んでいるため、今後伸びるテーマであっても「現在の予測より伸びるかどうか」を見極める必要があります。

基本的には過去の実績を平均リターンやシャープレシオ等で比較し、優れた運用を継続している投資信託が良いでしょう。株式と異なり、投資信託には割高・割安の基準はありません。長期の運用実績がある投資信託がおすすめです。

アクティブファンドはインデックスを上回ることを目指しますが、全てのファンドが上手く運用できるわけではありません。インデックスに連動するパッシブファンドの方が高いパフォーマンスを残したという例も多く存在します。

公募投資信託の中で優秀なファンドに投資したとしても、相場全体が下落する時には下落してしまいます。公募投資信託には運用規制が敷かれているため空売りやレバレッジなど自由な運用を行うことが出来ず、基本的にロング(買い持ち)のポジションになります。コロナショックやリーマンショックでは、株式、債券、コモディティといったほとんど全ての商品が値下がりしました。

インデックスより値下がりを小幅に抑える」ことは期待できても、「暴落時にもリターンを狙う」ことは難しいといえます。

相場下落時でもリターンが狙える投資信託は、私募のアクティブファンドになります。

基本的にロング(買い持ち)で運用される公募投資信託では、リーマンショックやコロナショックといった暴落時に下落を防ぐことができません。分散投資していても、投資先が全て同じような値動きになってしまうためです。損失になる場面をできるだけ回避するためには、自由度の高い運用ができる私募投資信託がおすすめです。

大口の限られた投資家や、49名以下といった少人数の投資家から資金を調達して運用される投資信託です。最低投資金額が1,000万円以上といったような制限があり富裕層向けの商品といえます。ヘッジファンドも私募投資信託にあたります。

ケイマン諸島などタックスヘイブンに登記していることが多く、公募投資信託と違って厳しい運用規制を受けません。そのため空売りなどを用いた自由度の高い運用が可能です。

ヘッジファンドは空売りが活用できるため、こうした暴落時にも適したポジションを組むことでリターンを狙うことが可能です。

ただし私募投信は主に流動性や商品の複雑性の観点から、公募投信として作られていないことが多く、投資を行う場合は専門家のアドバイスを受けたほうが良いでしょう。

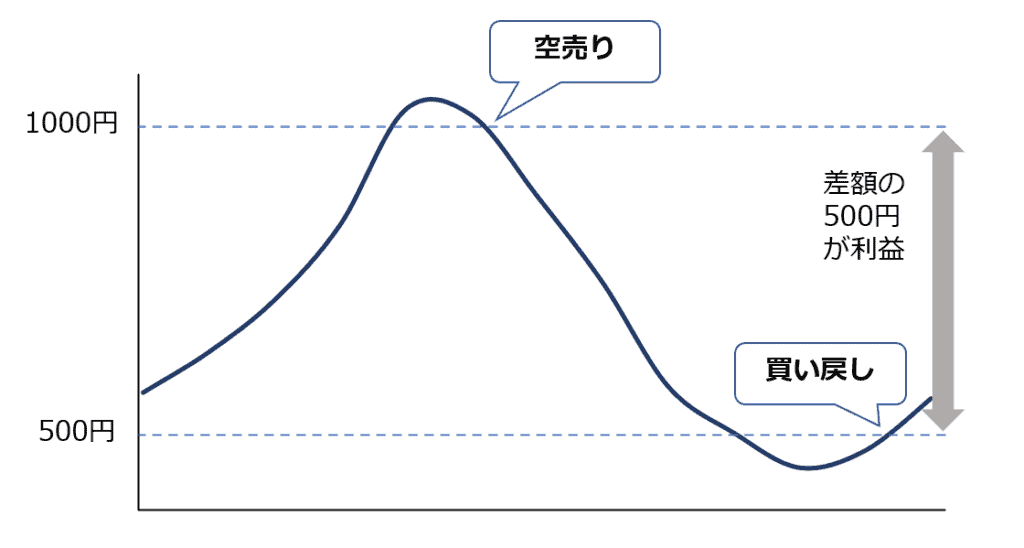

「保有していない株式を借りて売る」ことを空売りといいます。後に買い戻すため、株価が下落すれば安く買い戻し利益を生むことが出来ます。

逆に空売りした株が値上がりしてしまった場合は損失が発生してしまいますが、この空売りを活用することでヘッジファンドは下げ相場でもリターンを追求することが可能です。

もちろんヘッジファンドもファンドマネージャーが運用しているので、常に勝ち続けられるわけではありませんしインデックスに劣後するヘッジファンドも存在します。

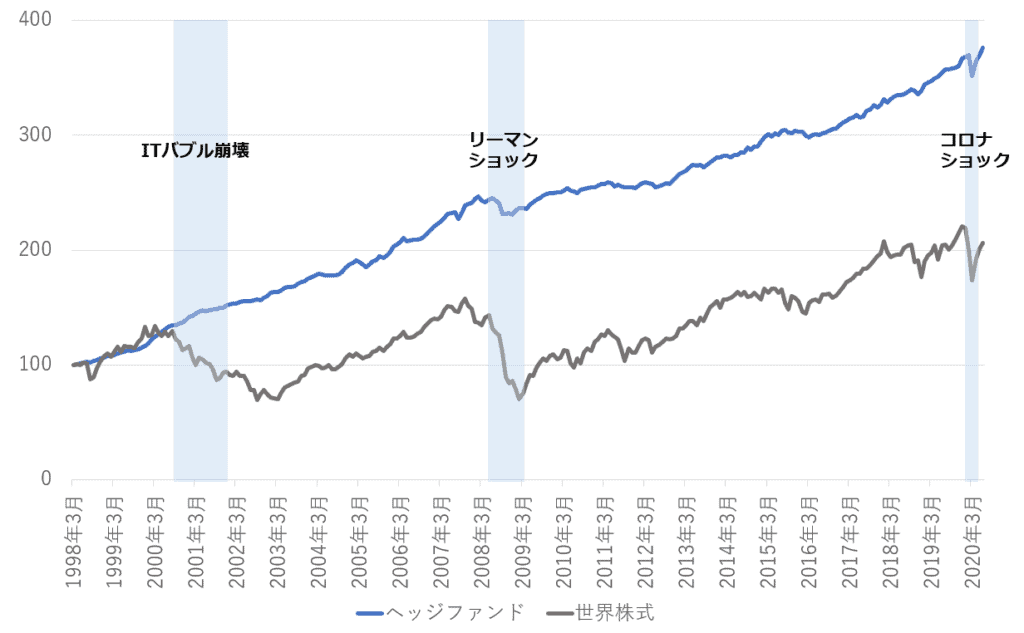

しかし、世界トップクラスのヘッジファンドは公募の投資信託では実現不可能な実績を残しています。

上記は世界トップクラスのヘッジファンドの一例ですが、相場に関係なく安定的な値動きを継続しています。低リスクながらも長期的に世界株式を超過するリターンを挙げており、安定的な運用を目指す投資家にはぴったりのファンドといえます。

投資信託(ファンド)に絞り、損しにくく勝ちやすいファンドの選び方を解説しました。手軽に投資できる公募投資信託は運用の自由度が低いためポジションがロングに偏っており、相場下落時には値上がりを期待することができません。

相場に関係なく安定的な運用を行うためには、比較的自由な運用ができる私募の投資信託(ヘッジファンド)の中で、長期的に実績を残しているものを選ぶと良いでしょう。

ヘッジファンドへの投資をご検討の方は、是非ヘッジファンドダイレクトまでご相談ください。ヘッジファンドダイレクトでは一人一人のポートフォリオや考え方に合ったファンドを提案してくれるので、長期的な資産運用をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F