【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

株式や債券、為替などを原資産として様々な条件を付けて取引する金融商品のことをデリバティブ(金融派生商品)といいます。株価指数のような実体のない金融商品や天候のような金融商品ではないものを対象に取引を行うこともでき、様々な経済活動から発生するリスクを売買するための道具として積極的に利用されています。

資産運用のリスクヘッジとしても活用されており、投資を積極的に行っているソフトバンクグループは数兆円規模のデリバティブ取引を行っていたと昨年報じられました。

デリバティブの仕組みは非常に複雑なためプロの機関投資家向けの商品ですが、代表的な商品設計をわかりやすく解説します。金融市場の流れを理解する助けになれば幸いです。

デリバティブの概念は新しいものではありません。その起源は数百年前にさかのぼり、農業社会で収穫物の価格変動リスクを管理するために使用されていました。しかし、現代のデリバティブ市場は、1970年代に金融工学の進歩と規制緩和によって大きく発展しました。これにより、さまざまな種類のデリバティブが生み出され、金融市場の重要な構成要素となりました。

デリバティブ市場は莫大な規模を誇り、世界経済に大きな影響を与えます。デリバティブは、市場の透明性を高め、流動性を提供し、リスクの分散を可能にすることで、全体の金融システムの安定性を支えています。しかし、その複雑さと大規模な取引により、過去には金融危機の引き金となったこともあります。このため、デリバティブ市場は厳格な規制と監視の下にあります。

デリバティブ取引は上場株式と異なり、市場を通さずに買い手と売り手が相対で条件を決めて取引が行われます。2000年以降のデリバティブ市場の規模は下表のように推移しています。

2000年代は取引残高が急増しましたが、2010年代に入ると頭打ちになっていることがわかります。これは、デリバティブが相対取引であるため全容が掴みにくいことや、2008年のリーマンショックにより当事者の一方が破綻して契約が履行されないケースがあったことから、2010年代にデリバティブの規制が厳しくなったことがその背景です。

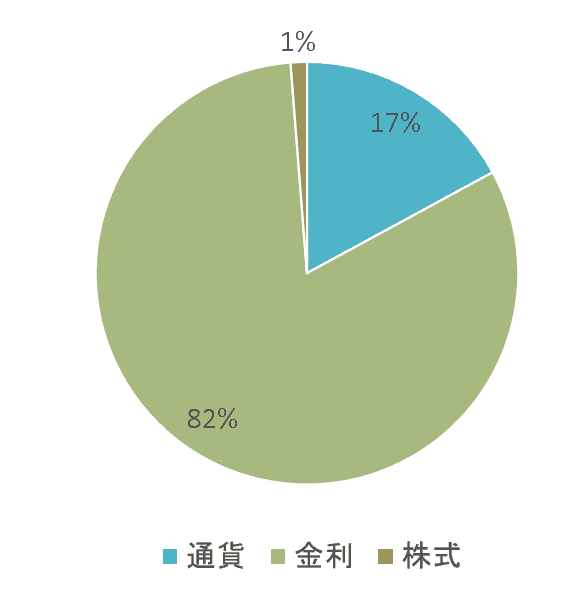

デリバティブには金利、通貨、株式など様々な種類がありますが、内訳をみると大部分を金利デリバティブが占めています。

金利デリバティブと一口で言っても様々なタイプのものがありますが、その中でも代表的なキャップフロア取引とスワップ取引について解説します。

買い手と売り手の間で基準となる金利水準を決めておき、市場金利がそれを上回るか下回るかによって損益が決定されます。

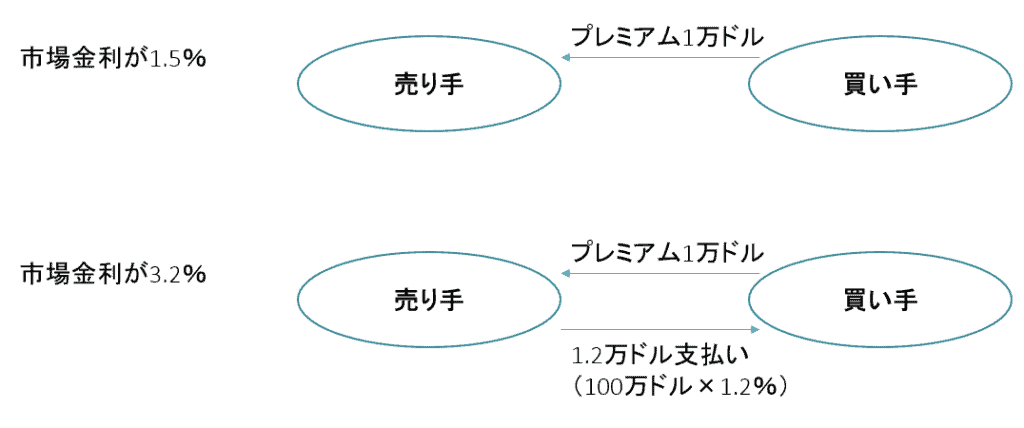

キャップ取引:

買い手と売り手の間で基準となる金利水準を決めておき、市場金利がそれを上回ると買い手が金利差を差金決済で受け取ることができる取引です。買い手は金利上昇の保険を掛けることができる分、売り手に対価としてプレミアムを支払います。

<例>

・元本:100万ドル

・基準金利:2%

・プレミアム:1万ドル

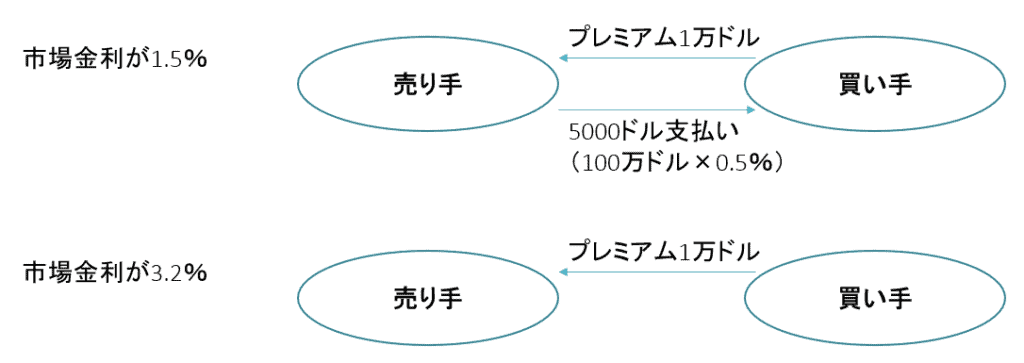

フロア取引:

キャップ取引と対をなすのがフロア取引です。基準金利より市場金利が下落した際に、買い手が差額を受取ることができるデリバティブ取引です。

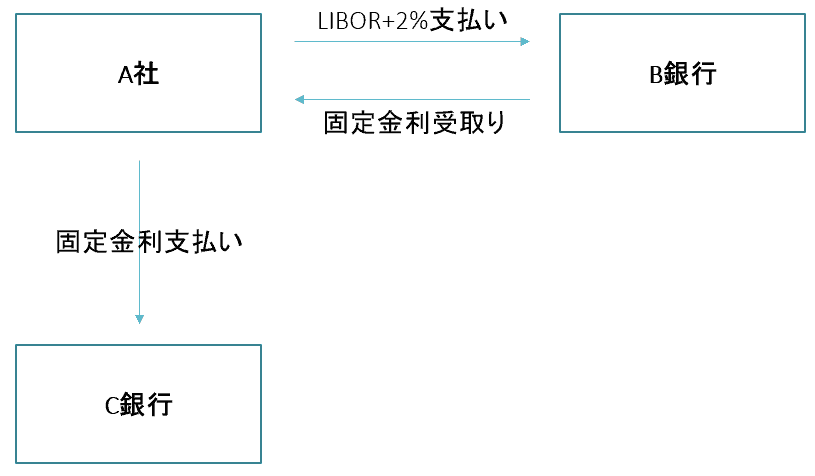

スワップとは日本語で交換という意味で、固定金利と変動金利の交換や短期金利と長期金利を交換する取引を金利スワップといいます。

現在の市場金利が低く、今後市場金利が上昇すると予想できる場合は固定金利での借入れが有利になるためこのような取引が行われます。

イメージとしては下記のようになります。

もともとC銀行から固定金利で借入れを行っていたA社が将来の金利低下を見込んで、固定金利を受取り変動金利を支払う金利スワップをB銀行と結んだ例を表しています。

変動金利の基準としてLIBOR(ロンドン銀行間金利)を利用することが一般的になっています。A社の立場では固定金利の受取りと支払いを相殺することで、固定金利を変動金利に交換することに成功しています。

※LIBORは2021年末までに廃止され、米ドルではSOFR(担保付翌日物調達金利)など代替指標の採用が進められています。これはLIBORは複数の金融機関の平均値で算定されますが、算定時に自社の有利になるように虚偽の申告を行った金融機関が複数あったためです。

フォワード契約は、先物契約と似ていますが、標準化されておらず、二者間で直接取り交わされるカスタマイズ可能な契約です。フォワード契約は、特定の資産を将来の日付にあらかじめ定められた価格で売買することに合意します。これらは主に通貨や金利のリスクを管理するために使用されます。株価指数、為替、商品など様々な金融商品が対象となりますが、為替予約を例に解説します。

<例>

輸出企業(A社)が3か月後に売上金として受け取る100万ドルを円に交換するために、銀行(B銀行)を相手に下記の条件で為替予約を行うとします。

・3か月後に1ドル=120円で100万ドル売る

A社は3か月後の為替レートに関わらず1ドル=120円で100万ドル交換することで、1億2000万円を確実に手にすることが可能です。

A社は為替変動リスクを排除することができますが、3ヵ月後の為替レートによっては為替予約を行わない方が有利な条件で交換することが可能になります。

1ドル=130円の円安になっていたらA社は100万ドルで1億3000万円を手にすることができますが、為替予約を行うことで1億2000万円しか得ることができません。一方、円高の時は有利な条件で交換できるためリスクヘッジの効果が現れることになります。

当事者同士の損益関係イメージは下図のようになります。

先物契約は、将来の特定の日付に、あらかじめ定められた価格で資産を売買する合意です。これらは標準化された契約であり、主に商品や金融指標に関連しています。先物契約はリスク管理のために使用されることが多く、農業生産者から金融投資家まで幅広い参加者に利用されています。

オプションとは、「株式などを買ったり売ったりする権利」のことをいいます。将来取引する価格(権利行使価格)をあらかじめ決めておき、オプションの買い手が権利行使するか決定する仕組みです。

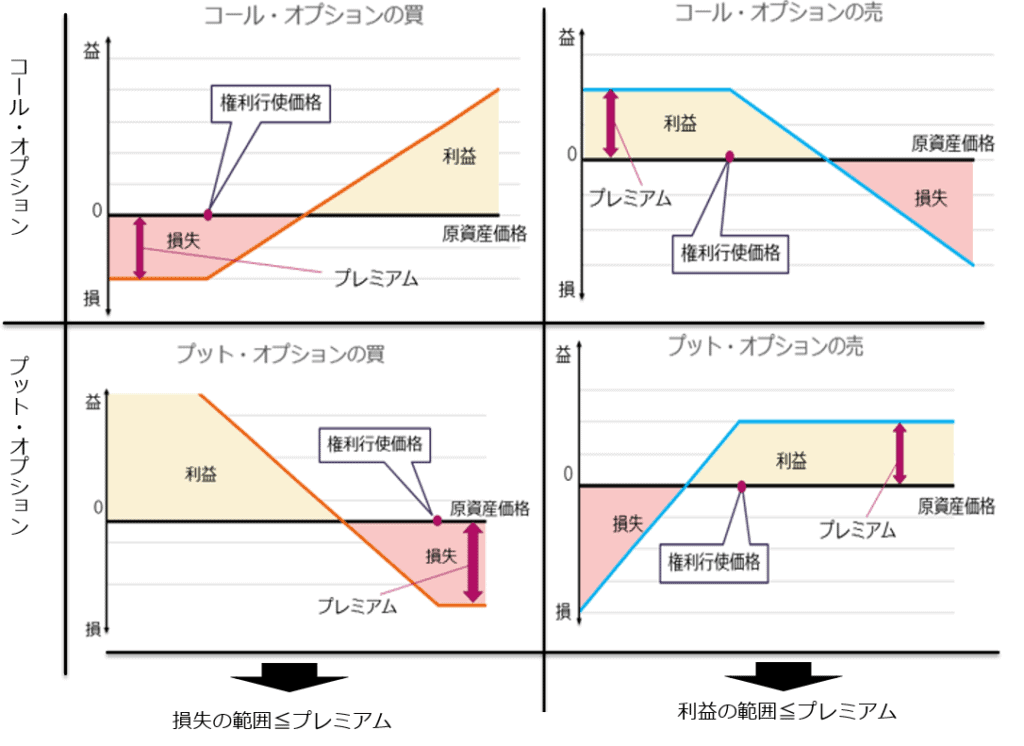

オプションは買う権利のコールオプションと、売る権利のプットオプションの2種類に大別できます。それぞれ売買できるので2×2で4パターン、それぞれの損益は下図の通りになります。オプションの買い手は当初プレミアムを支払うが、損失はその範囲に抑えられます。一方で売り手はプレミアムを受け取れるが、損失の可能性は無限大という形です。

複数のオプションや現物資産を組み合わせることで状況に合わせた運用が可能になりますが、詳しくは別の記事で解説します。

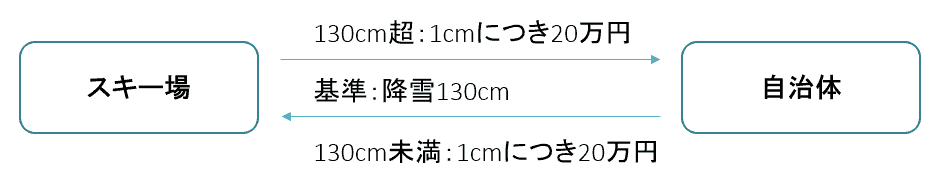

金融商品以外のものを原資産に設定する例として、気温などの天候を原資産にした天候デリバティブがあります。スキー場と自治体を例に見ていきます。

スキー場は降雪量が増えれば長い期間運営でき利益を得ることができますが、降雪地域の自治体は除雪費用がかかります。

スキー場と自治体は降雪に対して反対の損益関係を持つため、両者間で下記のような天候デリバティブを結べばお互いのリスクをヘッジすることが可能です。

降雪量が基準を上回ればスキー場から自治体に対して支払い、基準を下回れば自治体がスキー場に支払いを行う仕組みです。

デリバティブは資金運用で資産を増やすという目的以外に、将来のリスクをヘッジするために様々な資産を対象に広く利用されています。取引当初に証拠金を払い込むことで取引を行うことが可能なため、レバレッジを効かせることができます。

原資産によっては相場に左右されない運用も可能ですが、個人投資家が手軽に投資可能なデリバティブ取引としては株価指数を対象にしたものが一般的です。指数の3倍値動きするようなハイリスク・ハイリターンな投資対象も多いため、投資先は慎重に選定すると良いのではないでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F