【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

ケネス・ロゴフ氏は経済学者で、特に国際経済と財政政策の分野で知られています。彼が共著者のカーメン・ラインハートと共に書いた『国家は破綻する―財政危機の800年史』(原題:This Time Is Different: Eight Centuries of Financial Folly)は、多くの国で発生した財政危機とデフォルト(債務不履行)の歴史を分析したものです。この著作では、国家がどのようにして財政破綻に至るのか、そしてそれが国民経済にどのような影響を与えるのかを詳細に説明しています。

現在の株式市場が強気である理由とその問題点をロゴフ氏は3点挙げています。

投資家はそれぞれの企業に対して、将来の売上や利益といった企業業績を予測して売買の判断を行います。増益予想がなされている企業も多くありますが、ワクチン開発を楽観したりコロナ第二波の影響を見誤っている可能性も十分にあります。

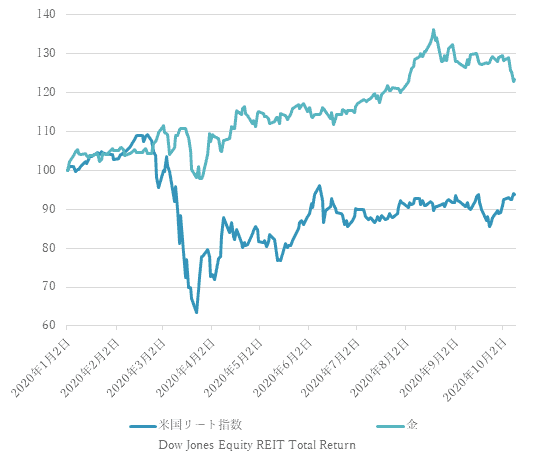

米国がゼロ金利政策を導入し、少なくとも2022年末まで金利は上がらないと市場が確信しています。そのため長期資産(住宅、金、アートなど)の価格は全て上昇している状況です。

実際に、米国リート指数と金先物の値動きは下記のようになっています。

しかし、低金利政策が予想通りに継続する保証はありません。

感染拡大防止のため世界的な移動制限が実施、生産能力は低水準に抑えられています。需要が回復しても生産能力はすぐに上げられないため、供給側の制約からインフレが進むと、利上げの可能性も出てきます。

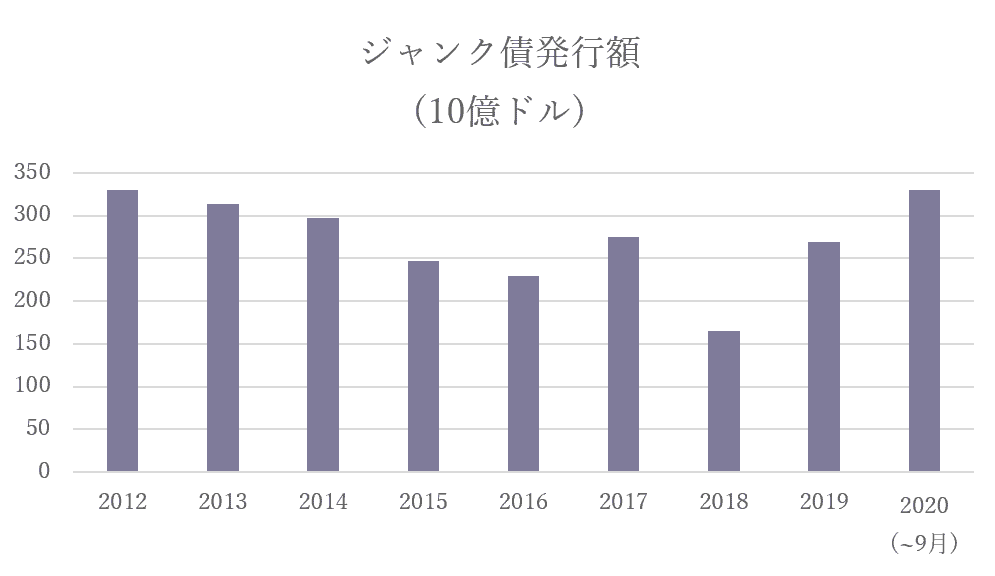

FRBは社債市場に250兆円規模の資金供給を行うことを4月に発表しました。格付けの低いジャンク債への投資や一般企業への間接融資など、ハイリスクな資金供給も行う方針を示したことで社債市場への買いが集まりました。

社債の発行額を見てみると、投資適格債は約142兆円、ジャンク債は約35兆円と過去最高を更新しています。これだけ発行額が上昇しているにも関わらず国債との金利スプレッドは縮小しており、景気後退の大きさと比較して企業の倒産数は低い水準に抑えられています。

こういった資金注入は一時的なものである可能性が高いとロゴフ氏は述べています。

FRBがジャンク債のリスクを無制限にカバーできるはずもなく、冬に第二波が来るタイミングでリスク許容度を超えた場合は、資金注入を減少させる可能性もあります。

これら3つの理由は実体経済が悪化しながらも株価が上昇している説明になりますが、十分ではありません。

ロゴフ氏はより大きな理由として、社会問題を提起しています。

ロゴフ氏は、コロナウイルスによって引き起こされる経済的ダメージは上場企業ではなくレストラン、クリーニング、娯楽関連といった非上場の小規模企業や個人事業主が主に被っていると述べています。

小規模企業はコロナショックを耐え抜くための十分な資本を持っておらず、小規模企業の倒産により大型の上場企業は市場でのプレゼンスを向上させました。株式相場の楽観には、こうした背景も存在しています。

そして小規模企業への支援は大統領選挙を前に失効し始めており、延長されないでいます。

ブルックス・ブラザーズなど破綻した大企業もありますが、こうした企業はコロナ以前に問題を抱えていた点も多かったようです。

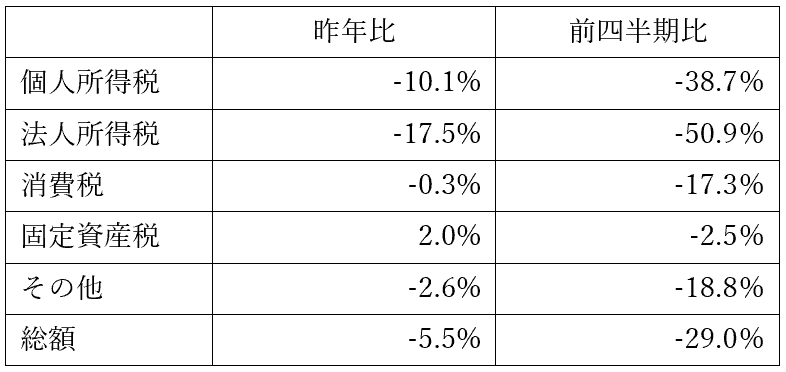

米国政府の税収も減少しましたが、不況の規模に対して減少率は僅かなものでした。国税調査では、2020年度の米国の税収は5.5%の減少にとどまっています。

失業率の増加から大幅な収入減が懸念されていましたが、この理由は明らかで、税金の支払いが少ない低所得者に失業が集中しているからとロゴフ氏は述べています。

様々な支援策により株式市場は強気に傾いていますが、実体経済の回復はまだ先になると考えられます。

低金利環境や社債の買い入れがいつまでも続くと過信するのではなく、状況を鑑みて臨機応変な対応が必要になるのではないでしょうか。

予測が本当に難しい相場が続いています。世界トップクラスのファンドマネージャーに運用を任せたいという方は、ぜひヘッジファンドファイレクトにご相談ください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F