【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

2022年、東京証券取引所は、東証一部を「東証プライム市場」としてリブランディングしました。この変更は、日本の資本市場の透明性と信頼性を高めるための一環として行われました。東証プライム市場への移行は、多くの企業にとって新しい機会をもたらし、投資家にとっても魅力的な選択肢となりました。

この移行に伴い、一部の上場基準が見直され、より厳格な基準が導入されました。これにより、上場企業の質が向上し、投資家の保護が強化されることが期待されています。また、東証プライム市場に上場する企業は、持続可能な経営や環境への取り組みなど、さまざまな側面での評価が高まることが予想されます。

本記事では、東証プライム市場への移行の背景や、その意義、移行に伴う変更点などについて詳しく解説します。これからの日本の資本市場の動向や、投資家としての選択肢を考える上での参考情報として、ぜひご活用ください。

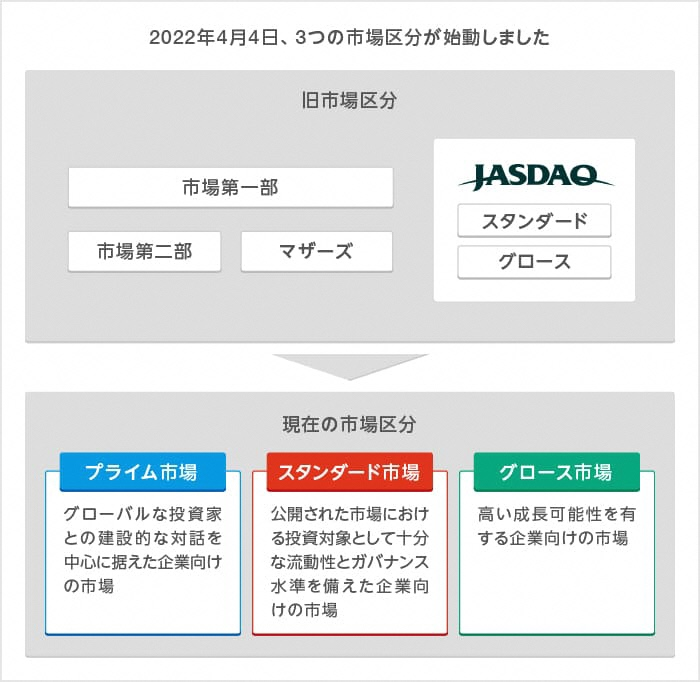

現在は「東証一部」「東証二部」「ジャスダック」「マザーズ」の4つの市場区分ですが、4月4日からは「プライム市場」「スタンダード市場」「グロース市場」の3つの新市場区分に再編されます。それぞれの市場区分の特徴は、以下の通りです。

東証プライム市場は、東京証券取引所の上場市場の一つであり、特に大手企業や高い市場評価を持つ企業が上場する市場です。この市場は、高い透明性と信頼性を持ち、国内外の投資家からの注目度が高い市場として知られています。東証プライム市場に上場するためには、一定の基準を満たす必要があります。

東証プライム市場は、東京証券取引所の主要な上場市場として位置づけられています。この市場に上場する企業は、高い業績や信頼性、透明性を持つことが求められます。また、上場基準は非常に厳格であり、これを満たす企業のみが上場を許可されます。そのため、東証プライム市場に上場する企業は、投資家からの信頼度が非常に高いと言えます。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 株主数 | 800人以上 | 800人以上 |

| 流通株式数 | 20,000単位以上 | 20,000単位以上 |

| 流通株式時価総額 | 100億円 | 100億円 |

| 売買代金 | 時価総額250億円以上 | 平均売買代金0.2億円以上 |

| 流通株式比率 | 35%以上 | 35%以上 |

| 収益基盤 | ・最近の2年の利益合計が25億円以上 ・売上高100億円以上かつ時価総額が1000億円以上 | なし |

| 財政状態 | 純資産50億円 | 純資産額が正であること |

東証プライム市場の誕生は、国内外の大手企業や高い市場評価を持つ企業の上場を促進するためのものでした。これにより、投資家はより安全で信頼性の高い市場での投資を行うことができるようになりました。また、東京証券取引所は、国際的な競争力を持つ市場を目指して、東証プライム市場を設立しました。この市場の設立により、国内外の大手企業が日本の市場に参入しやすくなり、日本の証券市場全体の活性化が期待されています。

スタンダード市場は、東京証券取引所の上場市場の一つで、中堅から大手の企業が主に上場する市場です。この市場は、プライム市場と比べて上場基準がやや緩やかであり、多くの企業が上場を目指すステップとして位置づけられています。スタンダード市場に上場することで、企業は資金調達の機会を増やし、さらなる成長を目指すことができます。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 株主数 | 400人以上 | 400人以上 |

| 流通株式数 | 2,000単位以上 | 2,000単位以上 |

| 流通株式時価総額 | 10億円 | 10億円 |

| 売買代金 | なし | 月平均10億円以上 |

| 流通株式比率 | 25%以上 | 25%以上 |

| 収益基盤 | 最近の1年の利益合計が1億円以上 | なし |

| 財政状態 | 純資産額が正であること | 純資産額が正であること |

グロース市場は、成長が期待されるベンチャー企業や中小企業が主に上場する市場です。この市場は、新しい技術やビジネスモデルを持つ企業が多く、将来的な成長が期待される企業が集まっています。グロース市場の上場基準は、スタンダード市場やプライム市場に比べて緩やかであり、初めての上場を目指す企業にとってはアクセスしやすい市場となっています。

| 項目 | 新規上場基準 | 上場維持基準 |

|---|---|---|

| 事業計画 | なし | 上場10年後40億円以上 |

| 株主数 | 150人以上 | 150人以上 |

| 流通株式数 | 1,000単位以上 | 1,000単位以上 |

| 流通株式時価総額 | 5億円 | 5億円 |

| 売買代金 | なし | 月平均10単位以上 |

| 流通株式比率 | 25%以上 | 25%以上 |

| 収益基盤 | なし | なし |

| 財政状態 | なし | なし |

以前の市場区分は、2013年に東京証券取引所と大阪証券取引所が株式市場を統合したときに、それぞれの市場構造を維持したことに由来しています。そのため市場区分のコンセプトが曖昧で、投資家の利便性も低いといわれていました。

そのため、新たに3つの市場区分に見直すことにしたのです。東証プライムに変更する前の東京証券取引所一部には2,185社 が上場していますが、プライム市場には1,841社が上場する予定です。

現在の東証一部には全体の約6割が集中していて、海外の主要市場と比べても企業数が多くなっています。しかし、時価総額を見てみると東京証券取引所の6兆6,727億ドルに対し、ニューヨーク市場29兆9,679億ドル、NASDAQ市場26兆1,532億ドルと、大きく差がついています(2021年末時点)。

これまでの東京証券取引所一部は、株式の流動性の点でも投資しにくい企業が多いとの批判がありました。そこでプライム市場は東京証券取引所1部よりも上場基準を厳しくし、最上位市場としての「質」を高めようとしているのです。

東京証券取引所には、多くの市場が存在しますが、中でも「東証プライム市場」と「東証一部」は、多くの投資家や企業にとって重要な市場となっています。これらの市場は、上場基準や取引の特性、投資家や企業にとってのメリット・デメリットなど、いくつかの点で異なります。

| 要件 | プライム市場 上場維持基準 | 東証一部 東証二部への指定替え基準 |

|---|---|---|

| 株主数 | 800人以上 | 2,000人未満 |

| 流通株式数 | 2万単位以上 | 1万単位 |

| 流通株式時価総額 | 100億円以上 | 10億円 |

プライム市場の上場基準は、旧東証一部よりも厳格に設定されています。特に、流通時価総額100億円以上という基準が設けられており、これを満たさない企業はTOPIXから段階的に外される可能性があります。また、上場後も継続的な企業努力が求められ、IR情報や経営計画などの投資家向け情報提供が多く必要とされます。

東京証券取引所一部からプライム市場へ移る基準は、以下の通りです。

プライム市場は東証一部よりも上場基準が厳しくなります。また、流通株式比率を35%以上にして特定株主の影響力を下げ、多くの投資家が取引しやすいようにするのです。日本は親子上場が多く、親子上場は時価総額に計算するときに重複して計算されるため、問題になっていました。

ただ、市場参加者の評判はよくありません。QUICKが2022年2月におこなった調査では、東京証券取引所の市場再編が「実質的に何も変わらない」と回答した証券会社・機関投資家が56%と半数を超えました。また、「グローバルに適用する企業が明確になり、東証の国際化に寄与する」と解答したのは、全体の3%に過ぎませんでした。

プライム市場の基準が未達でも当面の間はプライムに移行できる「経過措置」があるほか、プライム企業の時価総額基準が市場の期待を下回ったからです。4月のスタート時には、経過措置の296社を含め、東証一部の約8割の1,841社がプライム市場に移行します。

プライム市場以外に上場する企業は2割弱にとどまったのです。東証の市場再編には上場基準を厳しくして新陳代謝を促す狙いがありましたが、多くの企業がプライム市場に移行することにより、活性化に向けた課題を残したことになります。

プライム基準を満たしていない「経過措置」の約300社は、基準到達に向けた計画書の提出を条件に例外としてプライム市場に上場します。そうした銘柄には、残留努力に期待した買いも入っています。また、今後はスタンダード市場やグロース市場からプライム市場へ移る企業もあります。。

メルカリは、1月14日にプライム市場への変更申請をしたと発表しました。4月の新市場を発足時には現在のマザーズ市場に対応するグロース市場に移行しますが、プライム市場に上場することで、国内外での知名度向上や海外投資家を呼び込むことが狙いです。

マザーズに上場している企業がプライム市場に移るためには、プライム市場の上場審査を受ける必要があります。最近2年間の利益合計が25億円以上、時価総額250億円以上、売上高が100億円以上かつ時価総額1,000億円以上などの条件があります。

スポーツ用品のデサントは、新市場移行の基準日となる2021年6月末時点で流通株式比率が35%に達していませんでしたが、持ち合い解消を進めることで9月にはクリアしました。また、非財務情報の項目を増やすなどして、今後も取り組みを進めるとしています。

非鉄金属のCKサンエツは1日の平均売買代金が2,000万円以上という基準を満たしていませんでしたが、自社株買いを実施して売買を増やそうとしているのです。

このように現在はプライムの基準を満たしていなくても、将来的にプライム移行の可能性が高い銘柄には、買いが入る傾向にあります。プライム市場に残留を目指す企業やプライムへの移行を目指す企業に対しては株価の上昇が見込めるのです。

プライム市場に上場すると、TOPIX(東証株価指数)に連動するインデックスファンドなどからの買いが見込まれるので、株価が上昇しやすくなります。現在の東証一部の構成銘柄は、そのままTOPIXに採用されます。そして、新たにプライム市場に上場する銘柄はTOPIXに追加されるので、株価にとってプラスの材料になるのです。

現状のTOPIXは東証一部の全銘柄で構成されていますが、市場再編に伴いプライム市場と切り離されます。4月4日からTOPIXの見直し作業が開始されますが、インデックス運用を行っている投資家への影響を考え、新しい基準によって算出するTOPIXへの移行は、2025年1月まで段階的に実施する方針です。

プライム市場では流通時価総額100億円以上の基準を設けているため、その要件を満たさない企業はTOPIXから段階的に外されるのです。指数に連動するインデックスファンドなどを運用している機関投資家が投資対象から外せば売り圧力が強まるので、注意が必要です。

また、日経平均株価を算出・公表している日本経済新聞社は、対象市場を東証一部からプライム市場に変更します。さらに、4月4日からは東証プライム市場指数、東証スタンダード市場指数、東証グローバル市場指数の算出・公表が始まります。

金券や自社製品を株主に送る株主優待制度を見直す企業が増えています。2021年9月末までの1年間で、株主優待制度を廃止した企業は75社と過去10年で最も多くなりました。理由の一つは、外国人投資家や機関投資家などから株主優待よりも配当を望む声が増えたからです。

外国人投資家や機関投資家は株主優待の活用が難しく、不公平な制度だとの批判が強かったのです。あおぞら銀行は公平な利益還元の観点から配当金を優先するとし、商品券の贈呈をやめました。

また、自動車部品のタチエスや近鉄エクスプレスは、クオカードを配布する制度を廃止しています。さらに、2022年2月にJTが株主優待制度を廃止すると発表しました。JTはこれまでグループ企業の商品などを送っていましたが、2023年の発送を最後に取りやめます。ただし、2022年12月期の年間配当は前期比10円増の150円を計画しています。

株主優待制度が廃止されているもう一つの理由が、東京証券取引所の市場再編です。最上位のプライム市場で必要な株主数は800人以上で、現在の東証一部の2200人以上に比べると条件が緩和されます。

ですから、株主を増やすために株主優待制度を導入していた企業にとっては、優先度が下がるのです。

ただ、1日平均売買代金や流通株式時価総額の基準を満たすために、株主優待制度を導入して個人株主を増やそうと取り組んでいる企業もあります。住江織物やチノーは株主優待制度を新たに導入し、プライム市場の基準を満たすための改善計画を提出しました。

2021年9月末の株主制度の導入社数は1,476社と2年連続で減少しましたが、今後も株主優待制度を廃止する企業が増えるかどうかに注目です。

2023年10月時点で、東証プライム市場からスタンダード市場へ移行した企業は177社に上っています。この移行は、2022年4月の市場再編に伴い始まり、2025年3月までの経過措置期間が設けられています。この経過措置は、市場再編により生じた影響を緩和し、企業が新しい市場環境に適応するためのものです。

2023年10月時点で、東証プライム市場からスタンダード市場への移行は着実に進行しています。移行した企業の数は177社に上り、これは東証プライム市場の企業数の約6.7%に相当します。一方、スタンダード市場は9.8%増の373社が新たに加わりました。

この市場再編により、東証プライム市場の企業数は減少しましたが、これは質の高い市場を目指す一環としての結果です。スタンダード市場への移行は、企業にとってより適した市場環境を提供し、投資家にはより多様な選択肢を提供することを意味します。

移行した企業の多くは、東証プライム市場の厳しい上場基準を満たすことが困難であったり、スタンダード市場の方が企業戦略に合致していると判断した企業です。スタンダード市場は、より柔軟な上場基準を設けており、中小規模の企業にとって魅力的な選択肢となっています。

投資家にとって、この市場再編は投資先の選択肢が拡大したことを意味します。スタンダード市場への移行により、新たな投資機会が生まれ、特に中小規模の企業への投資が注目されています。

市場再編は、日本の株式市場をより国際的な基準に近づける重要なステップです。今後も、企業と投資家双方にとって有益な市場環境の構築が期待されています。市場の質の向上とともに、投資家の選択肢が増えることで、より健全で活発な市場が形成されることが予想されます。

東証プライム市場には、高いガバナンス(企業統治)への取り組みや流動性の向上が求められます。ただ、基準を下回っている企業でも「経過措置」により東証プライム市場に上場できることや、東証一部銘柄の8割が移行することから、海外投資家や機関投資家の評価は高くありません。

最上位市場としての位置づけを投資家に印象づけることができるかどうかが、今後の課題となるでしょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F