【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

日本には、富裕層と呼ばれる人たちが2021年時点で149万世帯おり、その純金融資産総額は364兆円と推計されています。これは日本全体の2%強を占めています。2017年時点で127万世帯いたと推計されていますから、4年で17%増加していることになります。

富裕層とは「純金融資産が1億円以上の人たち」と定義され、純金融資産とは、株式や不動産などの資産から負債を引いた資産のことです。これだけの大金を持った方が、日本に50人に1人いるということになります。

それでは、このような富裕層の方はどのような資産運用をすればよいのでしょうか。まずは富裕層の方におすすめの金融商品をご紹介します。

株式投資は、相場の状況に応じて変動するミドルリスク・ミドルリターンの商品の1つです。

株式投資は、市場に上場している株式、およびETF(上場投資信託)などに投資をする方法です。株式投資をすることにより、短期間での値上がり益や配当金などが期待できます。

しかし、短期間で大きな収益を得る可能性がある一方、大きな損失を被る可能性もあります。株価は1日で5%以上変動することもあり得るので、変動幅が大きいことには注意しましょう。

それでもリスク許容度が高い富裕層の方は、余剰資金である程度のリスクを取って強気の投資をすることができるため、株式投資は資産を十分活かせる投資方法の一つだと言えます。

ジェレミー・シーゲル氏の株式投資(Sotck for the Long Run)では、インフレ考慮後の長期投資では、株式が債券に対して優位であることを説明しています。

債券は、株式と並ぶ代表的な投資商品です。債券への投資は、国や会社に対して「お金を貸す」ことを意味しています。

債券には満期があり、満期を迎えると投資資金が全額返金されます。それとは別に利息による収益や、途中売却による収益を狙えます。また債券の利回りは年間数%程度ですが、一般的に株式より安全性が高いです。

また、株式と債券は逆の値動きをする傾向があります。株価が上がれば債券価格は下がり、逆に債券価格が上がれば株価は下がる傾向にあるので、債券と株式を組み合わせるとリスクヘッジの効果があると言えます。

債券価格は金利と反対に動く性質があり、金利が下がると債券価格が上がり、金利が上がると債券価格が下落します。現在の様に金利が0%近辺の場合、金利の低下の余地が減るため、債券価格も上限に近い状況と言える一方、金利上昇により下がる可能性はあるため、投資により見込まれる期待値が下がっている時期と言えそうです。

昔は機関投資家は債券投資が中心で、徐々に株式の割合を増やしていくということを検証していった結果、伝統的資産配分といわれる株式60:債券40の投資割合に落ち着いていきました。

不動産投資は、ミドルリスク・ミドルリターンの長期安定投資です。不動産価格は国の定めた基準で決められますので、急に高騰したり暴落したりする可能性は低く、比較的安定した投資手法と言えるでしょう。

また不動産投資は、さまざまな投資の中でも特に事業性の高い投資とされています。日本では物件価格の上昇よりも、家賃収入を目的とした不動産投資の割合が高くなっています。

不動産の利回りは、減価償却や借入金の利息、物件のリフォームなどの経費で大きく変わりますが、5%以上は目指すようにしましょう。また空室になると大きく利回りが下がってしまいますので、いかに空室率を抑えるかが重要になってきます。

不動産は金利と非常に密接な関係がある投資対象です。不動産にとって金利は家賃利回りと比較するライバルであり、借入による不動産投資のための同志でもあります。

金利の低下は、家賃利回りと金利の差が広がるため、不動産投資への魅力を高めるとともに、資金調達を容易にするため、不動産投資にとっては追い風と言えます。

反対に金利の上昇派家賃利回りと金利の差が縮まり、不動産投資への魅力を引き下げ、資金調達も圧迫するため急速に魅力を失っていくことになります。日本のバブル崩壊前の低金利下でも、近年のゼロ金利下でも不動産価格が上昇したことには、金利の影響が強く反映されていたと考えられます。

不動産は流動性が低いのがデメリットである一方、担保にして資金を借り入れることによって一時的な資金繰りを改善することが可能です。

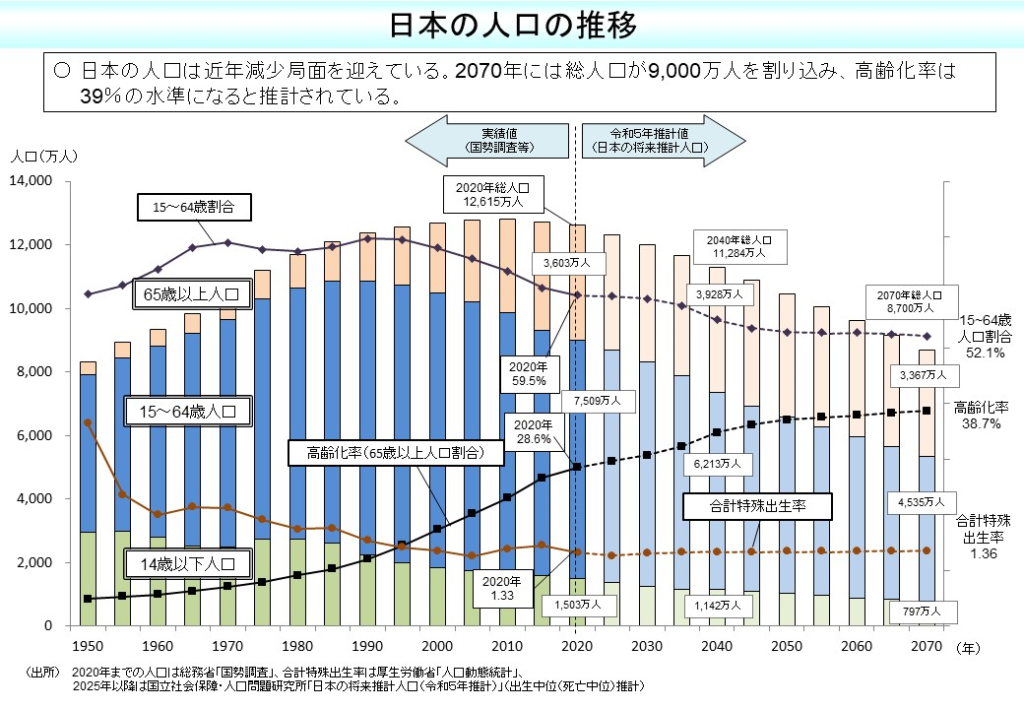

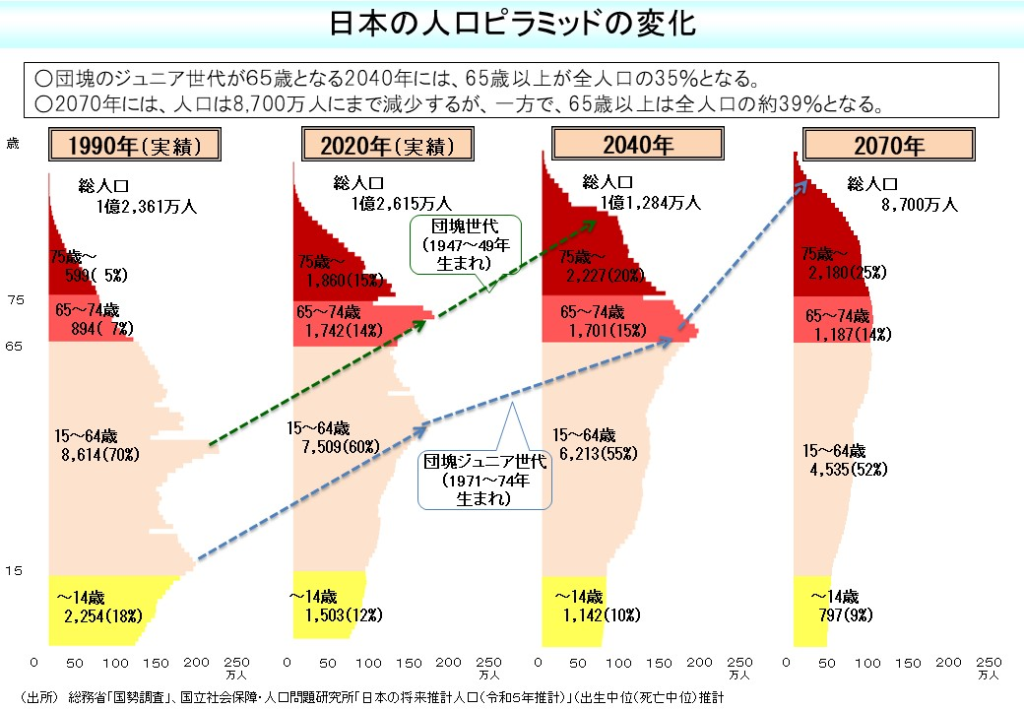

日本の不動産について気を付けなければいけないのは今後人口が減少するという事実です。長期的な視点も重要になります

プライベートバンクは、資産運用の専門家が顧客の状況やニーズに合わせて、オーダーメイドされた金融商品を提供するサービスです。

銀行では取り上げられないような金利(5%~8%程度)の商品や理想的なプランを提案してくれるのは、プライベートバンクならではのメリットといえるでしょう。

また老後資金や保険、相続対策など、人生設計も考えて長期的なサポートをしてくれます。プライベートバンクには「手数料が高い」というデメリットがありますが、言い換えればそれに値するだけのサービスやサポート内容があるということです。

プライベートバンクについてさらに詳しく知りたい方は「超富裕層向け「プライベートバンク」とは?証券会社と比較」も参考にしてください。

ヘッジファンドは、相場が上がっても下がっても利益を追求する商品です。ヘッジファンドは、先物取引や信用取引などの手法も積極的に活用することで、相場が上がっても下がってもプラスの利益を目指す運用方法です。

ヘッジファンドは平均リターン10%以上の実績のあるような積極的なファンドへの注目が集まりがちですが、リスクを抑えた6%程度の安定的な実績のあるファンドも存在します。ヘッジファンドは2000万円以上投資ができるような資力のある投資家限定の商品となります。

ヘッジファンドに興味のある方は下記の記事も参考にされてください。

ここからは分散投資の参考として、富裕層の資産運用でおすすめのポートフォリオの一例をご紹介します。ご自身のライフプランにマッチした投資商品を組み合わせるときの参考にしてください。

| 資産運用先 | 資産割合 |

|---|---|

| 現金・預金 | 20% |

| 株式 | 15% |

| 債券・不動産 | 15% |

| 海外のプライベートバンク | 30% |

| ヘッジファンド | 20% |

まず現金や預金については、20%程度の資産を保有しておきましょう。いざというときにいつでも使えるお金を残しておくことで、急にお金が必要になるなど、何か想定外のことがあっても余裕をもって対処できます。

そのうえで資産の15%程度を株式投資に振り分けて、業種の異なる銘柄を複数購入することによって、分散投資を図りつつ高い収益性を目指します。

そして通常株式とは違う値動きをする債券や、長期的に安定した収益が得られる不動産を15%程度組み込むことによって、急激な価格変動リスクを抑えます。

さらに通貨においても、円だけではなく外貨での資産を持つべきです。上の例では海外のプライベートバンクに30%の資産を置いており、為替変動リスクにも対応できます。

そして積極的に利益を狙うための資金が1,000万円以上ある富裕層の方は、相場全体が下がっている場合でも利益を狙える商品として、ヘッジファンドをおすすめします。20%程度の資産を預けることで、リスクを抑えつつある程度のリターンを狙うことができます。

また、そのほかの資産運用の種類についても知りたい方は「資産運用とは?運用方法や投資種類の特徴をわかりやすく解説!」も参考にしてください。

ここまで見てきた通り、富裕層向けの資産運用にはさまざまな方法があることがわかります。ある程度の資産があるため、堅実に運用する資産と値上がりを狙う資産の両方を保有することで、バランスの取れた分散投資をするのが理想的です。

一方で、「どの商品を組み合わせて分散投資をすれば良いのかわからない」と困っている人も少なくありません。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、あなたの投資目標やニーズに合致した金融商品を紹介しているので、納得できる分散投資を実現します。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F