【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

分散投資は、投資家の間で広く認知されている戦略の一つです。その基本的なアイデアは、「全ての卵を一つのカゴに入れない」という古くからの格言に基づいています。つまり、複数の異なる資産に投資することで、一つの投資が悪いパフォーマンスを示したとしても、他の投資がその損失を補うことができるというわけです。このアプローチにより、投資全体のリスクを効果的に分散させることができます。

分散投資の目的は、リスクを管理しながら、安定したリターンを追求することにあります。この戦略は、個々の投資選択の成功に依存することなく、市場全体の成長から恩恵を受けることを目指します。理論的には、投資家は様々な市場セクターや資産クラスに分散投資することにより、市場の不確実性や特定の投資の下落リスクから自身を守ることができます。

しかしながら、分散投資にはその明るい面だけではなく、一部の投資家が意識していないかもしれない意外な落とし穴も存在します。これらの落とし穴を避けることで、より効果的に資産を成長させ、投資の目標を達成することができるのです。本記事では、分散投資の一般的なメリットを探求しつつ、それに伴う潜在的なデメリットや誤解を明らかにし、投資家がこれらの落とし穴に陥ることなく、賢明な投資決定を下すためのガイダンスを提供します。

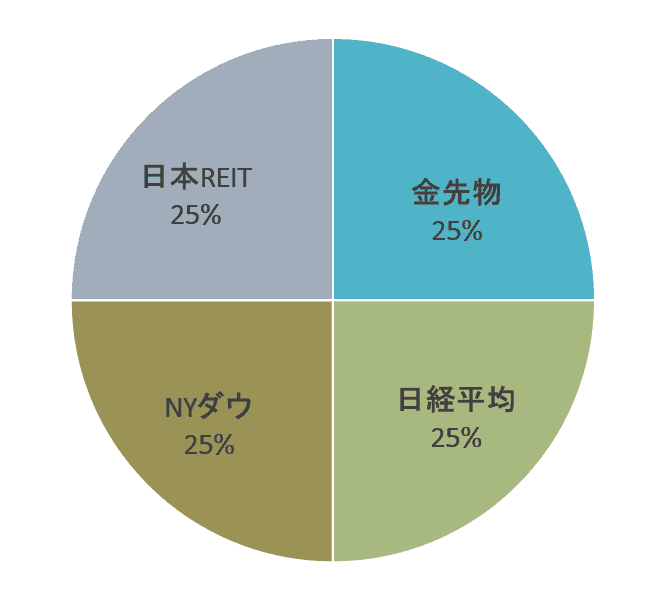

まずは、分散投資の効果を見ていきましょう。日経平均、NYダウ、金、国内REITに25%ずつ投資する下記のようなポートフォリオで投資した例を考えます。

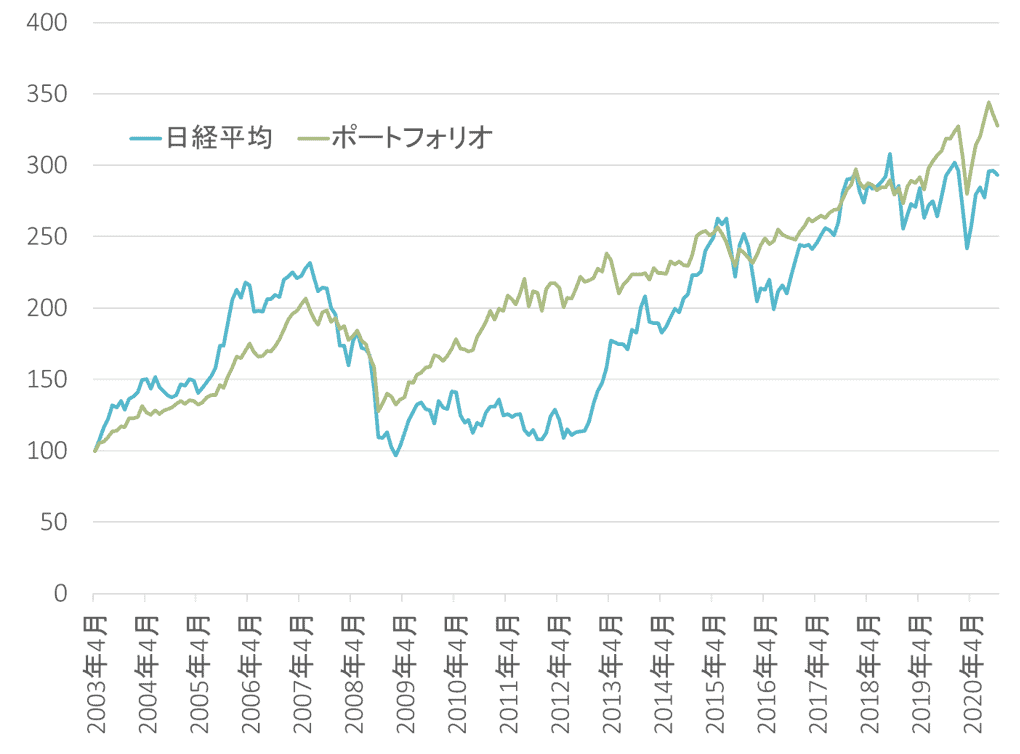

日経平均と比較すると、安定した値動きでの運用が行われています。実際に計算すると平均リターンは高く、平均リスクは低くなっているため、分散投資の効果が表れているといえます。

今回はわかりやすい例として4資産に25%ずつ投資するポートフォリオで計算しましたが、運用の目標によって組入れ資産や割合は異なります。一般的には、安定的な運用を目指すなら債券の割合を高く、積極的な運用を行うなら株式の割合を高くするようなポートフォリオになります。

分散投資は、投資家にとって数多くのメリットを提供します。その中心にあるのは、リスク管理の強化と安定したリターンの追求です。ここでは、分散投資の主要な利点に焦点を当て、その戦略がいかにして投資家のポートフォリオに安定性と成長の機会をもたらすかを探ります。

最も重要な利点の一つは、リスクの分散化です。分散投資を行うことで、投資家は特定の資産クラスや市場セクターに固有のリスクを軽減することができます。例えば、特定の産業に影響を与える政策変更や経済的な逆風があった場合でも、分散投資をしていればその影響はポートフォリオ全体にとっては限定的なものになります。これにより、一部の投資が不振であっても、他の投資がその損失を相殺する可能性があります。

効果的な分散投資戦略によって、投資家はバランスの取れたポートフォリオを構築できます。これには、株式、債券、不動産など、異なる資産クラスへの投資が含まれます。各資産クラスは市場の異なる条件に対して異なる反応を示すため、一方が価値を失っている間に他方が価値を増す可能性があります。この相乗効果は、ポートフォリオの全体的なボラティリティを低減し、長期的な安定性を促進します。

分散投資は、投資家が安定したリターンを追求する上で有効な手段です。市場の変動は避けられないものですが、分散投資を通じて、これらの変動がポートフォリオ全体に与える影響を軽減することが可能です。安定したリターンの追求は、特に長期的な財務目標を持つ投資家にとって重要です。分散投資戦略により、投資家は経済サイクルを通じて一貫した成長を目指すことができます。

分散投資のメリットは明白です。リスクの管理、ポートフォリオのバランス、そして安定したリターンの追求によって、投資家は市場の不確実性をナビゲートし、自身の財務目標に向けて着実に進むことができます。しかし、この戦略が必ずしも万能の解決策ではないことを理解することも重要です。次のセクションでは、分散投資の意外な落とし穴について詳しく探ります。

自分に合うポートフォリオで分散投資を行うことで安定的な運用を期待することができますが、そこには落とし穴も存在します。見落としがちなリスクを2つ解説します。

分散投資は、値動きの異なる資産に分散するからこそ効果を発揮します。

上記の例では日経平均とNYダウの値動きは似通っていますが、値動きの異なる金を組入れることで分散投資の効果を確保できています。

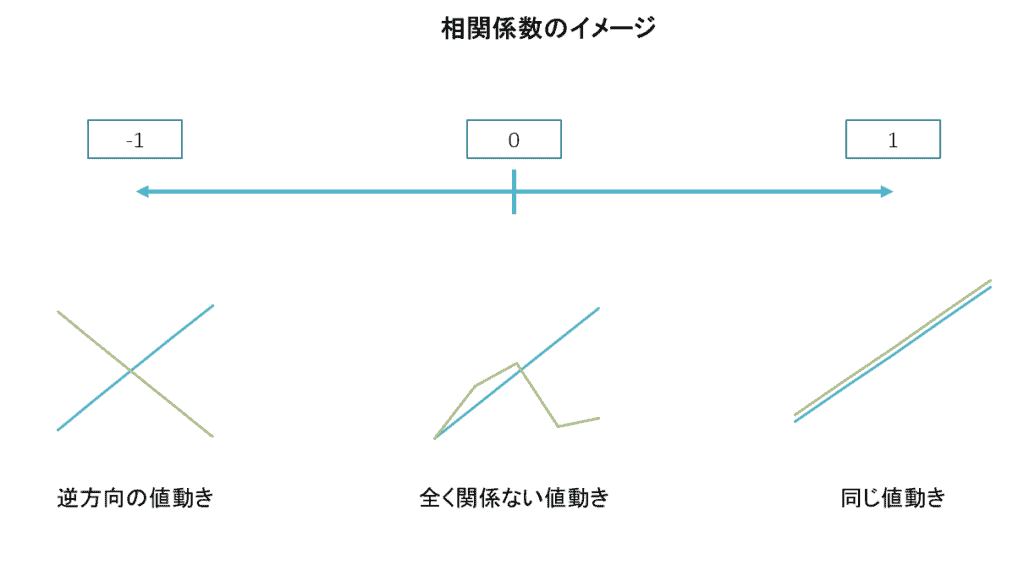

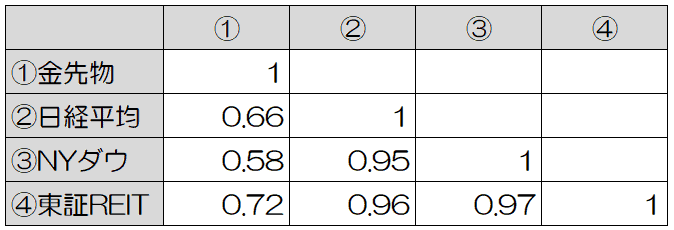

「どれくらい値動きが似ているか」は、相関係数という尺度で測ることができます。

-1から1までの範囲で表され、1に近いほど値動きが似ていて-1に近いほど逆方向の値動きをするという意味になります。

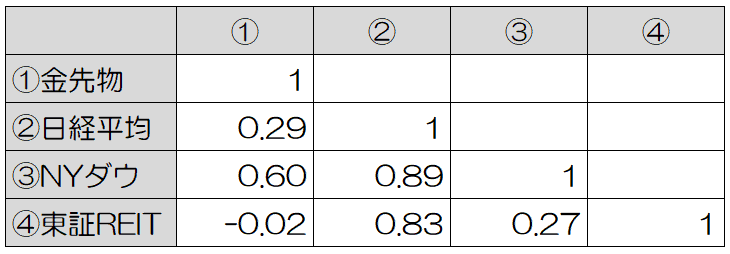

先に例として挙げたポートフォリオでは、4資産の相関関係はこのようになっています。

相関係数を比較すると、金が他資産と異なる値動きをしていることが明らかになります。

金以外の3資産の相関はかなり高く、もし金を組入れていなかったら分散効果は非常に低かったでしょう。

このように、分散投資のポートフォリオを考える際は資産間の相関関係をチェックする必要があります。

長期の分析では金を組入れることで運用の効率を高めることができましたが、相場の暴落時にはこの分散効果が薄くなってしまいます。リーマンショックの起きた2008年の1~12月での各資産の相関係数は、下記の通りです。

株式やリートだけでなく、金の相関係数も軒並み高まっています。

こういった暴落局面ではリスク資産から一斉に資金が逃げる傾向があるため、ロング(買い持ち)中心の運用ではどれだけ分散しようとも下落は免れません。

「資産を分散させることで、安定的な運用ができる」と思い込んでいると、このような暴落時に泣きを見ることになってしまいます。

分散投資は多くのメリットを提供しますが、その戦略が万能であるわけではありません。実際、分散投資にはいくつかの意外な落とし穴が存在し、これらを認識しておくことが、効果的な投資戦略を構築するうえで重要です。

分散投資の基本原則は「リスクの分散」ですが、過度に分散することもまた問題を引き起こす可能性があります。過分散は、投資資金をあまりにも多くの資産やセクターに分けすぎることで、ポートフォリオの潜在的なリターンを抑制することがあります。また、過度な分散は管理が難しくなり、それぞれの投資に対する注意が薄れる可能性があります。結果として、効果的な監視や調整が難しくなり、ポートフォリオのパフォーマンスに悪影響を及ぼすことがあります。

分散投資戦略を実行する際、多くの異なる投資商品に資金を配分することになります。このプロセスは、取引手数料や管理手数料といった追加のコストを発生させる可能性があります。特に、アクティブ運用のファンドや特殊な金融商品に投資する場合、これらの手数料は著しく高くなることがあります。投資手数料は長期的にはリターンを著しく減少させる可能性があるため、コストと利益のバランスを慎重に考慮する必要があります。

分散投資は市場の変動に対する保護を提供しますが、全ての市場の動きをカバーするわけではありません。特に短期的な市場の変動や急激な経済の変化には、分散投資戦略も同様に影響を受けることがあります。また、市場タイミングに関する誤った判断は、分散投資が提供する保護を無効にすることがあります。

分散投資の成功は、適切な資産クラスへの投資に依存しています。しかし、投資家が市場の動向を正しく理解していない場合や、将来の市場環境の変化を予測できない場合、誤った資産クラスに投資するリスクがあります。特定の資産クラスが期待したパフォーマンスを発揮しない場合、ポートフォリオ全体のパフォーマンスに悪影響を及ぼす可能性があります。

分散投資は確かにリスクを軽減し、長期的なリターンの安定性を提供する強力な戦略ですが、上述のような落とし穴を避けるためには、慎重な計画と継続的なポートフォリオの評価が必要です。投資家はこれらの落とし穴を認識し、自己の投資目標に合わせて適切な分散投資戦略を選択することが重要です。

他の資産と相関性の低い資産を組み合わせることが、分散投資を行う上で重要なポイントになります。グローバル化によって株式は国を問わず相関性が高まり、現在の低金利環境では債券価格も株式と似たような値動きをするようになっています。

伝統的資産の相関性が高まる中で、分散投資先としてヘッジファンドやプライベートエクイティといったオルタナティブ資産が注目されています。

世界で初めて証券取引所が設立されたのは1792年、債券の起源は17世紀ごろと言われており、長い期間に渡り取引が行われています。一方オルタナティブ資産の歴史は短く、ヘッジファンドは1949年にアルフレッド・ジョーンズ氏が立ち上げたものが世界初のヘッジファンドと言われています。

こういったオルタナティブ資産は株や債券と異なる値動きをする特徴があり、機関投資家の運用に多く活用されています。

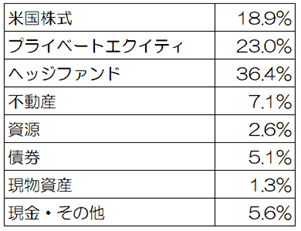

ハーバード大学基金のポートフォリオは、2020年6月末時点で下記のようになっています。

オルタナティブ資産のプライベートエクイティとヘッジファンドの合計で59%を占める、分散投資効果の高いポートフォリオです。

オルタナティブ資産にも様々な種類がありますが、個人投資家が投資可能な資産はそれほど多くありません。プライベートエクイティは数億円~数十億円が最低投資金額となっており、個人投資家の資金を受け付けないところも多いようです。

比較的手軽に投資できるオルタナティブ資産として、ヘッジファンドがおすすめです。最低でも2,000万円程度の資産がある投資家向けになりますが、投資助言会社が世界トップクラスのヘッジファンドへの投資をサポートしてくれます。

分散投資は、長期的な視点を持つ投資家にとって特に有益な戦略です。短期的な市場の変動に左右されることなく、安定したリターンを目指すことができます。しかし、長期投資としての分散投資を最大限に活用するには、その戦略を定期的に見直し、必要に応じて調整することが重要です。

分散投資は、時間とともにリスクを軽減し、ポートフォリオの成長を促進することを目的としています。市場の短期的な波は避けられないものですが、長期的な視点を持つことで、これらの変動を乗り越え、投資目標に向けて着実に前進することができます。長期的な視点を持つことは、投資家が感情的な決定を避け、より理性的な投資判断を下すのに役立ちます。

投資環境は常に変化しています。したがって、分散投資戦略もまた、市場環境、経済的指標、および個人の財務状況の変化に応じて調整する必要があります。定期的なポートフォリオの見直しは、過分散や不適切な資産クラスへの過剰投資といった問題を避けるのに役立ちます。また、新しい投資機会を発見し、ポートフォリオを最適化する機会を提供します。

個人投資家は、分散投資を効果的に利用するために、自己の投資目標、リスク許容度、および投資期間を明確に理解する必要があります。長期的な視点を持つことは、不確実性の高い市場でも冷静さを保ち、一貫した戦略を維持するのに役立ちます。また、専門家のアドバイスを求めることで、自身のポートフォリオが目標に沿っているかどうかを評価し、必要に応じて調整することも有効な手段です。

分散投資は、多くの投資家にとって魅力的な選択肢です。リスクの管理、ポートフォリオのバランスの向上、そして安定したリターンの追求を可能にするこの戦略は、市場の不確実性の中で安心感を提供します。しかし、分散投資に関しては、そのメリットを最大限に活用するためには、適切な知識と理解が必要であることが明らかになりました。

分散投資の実践においては、過分散、投資手数料の増加、市場の変動への過度な露出、そして資産クラスの選択ミスといった落とし穴を避けることが重要です。これらの問題に対処するためには、投資戦略の定期的な見直しと調整が不可欠であり、長期的な視点を保ちつつ、投資目標とリスク許容度に基づいた意思決定が求められます。

最終的に、分散投資は有効な投資戦略であり続けますが、その成功は投資家自身の手に委ねられています。市場の動向を理解し、ポートフォリオを適切に管理することで、分散投資は長期的な財務目標の達成に貢献することができます。投資家が意識すべきは、分散投資は銀の弾丸ではなく、賢明な計画と継続的な努力の結果であるということです。

この記事を通じて、分散投資の深い理解とその効果的な活用方法についての洞察を提供できればと思います。投資は旅のようなものであり、適切な準備と知識があれば、不確実な市場を航海することが可能です。分散投資の原則を実践し、賢明な投資決定を行うことで、安定した財務の未来を築くことができるでしょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F