【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

2023年3月に起きたクレディスイスのAT1債の全損によってそのリスクの高さが注目を浴びたハイイールド債券。ハイイールド債券、一般的に「ジャンク債」とも呼ばれる、はその名の通り高い利回りを持つ債券です。しかし、その魅力的な利回りの背後には、デフォルトリスクという大きなリスクが潜んでいます。この記事では、ハイイールド債券の特徴や投資適格社債との違いについて詳しく解説します。

ハイイールド債券とは、その名の通りハイ(高い)イールド(利回り)の債券のことを指します。ハイイールド債は、利回りが高い一方で信用力が低いという特徴があります。

債券は、発行体である国や企業の信用力によって金利(利回り)が決まります。そのため借金を返済してくれる見通しが低い会社は、高い金利でないと債券の買い手が現れません。

このようにハイイールド債は、発行体の信用力が低くデフォルトのリスクが高いことから、利回りが高く設定されています。

債券の信用力は、発行体の経営・財務状況を踏まえて格付会社が決定します。具体的には、世界的に有名な格付会社である「S&Pグローバルレーティング社」や「Moody’s(ムーディーズ)社」が債券の信用力を格付けしています。

例えばS&P社は、AAAからDまで(AAA、AA、A、BBB、BB、B、CCC、CC、C、D)の10段階で格付けしています。

そして債券は、格付けによって「ハイイールド債」と「投資適格社債」に分かれます。次にハイイールド債と投資適格社債の信用力の違いを見ていきましょう。

ハイイールド債は、S&P社の信用度の格付がBB以下の「投資不適格」の社債のことを指します。

投資不適格というと、投資してはいけないような印象を与えますが、あくまで信用力が相対的に低いという意味であり、必ずしもデフォルトするわけではありません。

投資適格社債とは、S&P社の信用度の格付がBBB以上の社債のことを指します。

投資適格社債と言っても格付会社独自の格付であり、投資不適格の社債と比較して信用力が高いという意味です。そのため、100%安全ということではない点には注意が必要です。

ハイイールド債は、格付会社が定期的に格付を見直します。格付が上がったり下がったりする仕組みから、ハイイールド債にはフォーリンエンジェルとライジングスターという概念があります。

それぞれの内容を説明します。

フォーリンエンジェル(堕天使)とは、投資適格債からハイイールド債へと格下げされた銘柄のことを指します。投資適格債であっても、経営環境が厳しくなると発行体の信用力が下がることがあります。

例えば、米国の大手自動車メーカーであるフォード・モーターは、2020年のコロナ影響による経営悪化により格付けが引き下げられ、投資不適格となりました。

このように景気が悪化し経営環境が厳しくなると、フォーリンエンジェルが増えハイイールド債の市場も大きくなるという傾向があります。

ライジングスター(希望の星)とは、ハイイールド債から投資適格債へと格上げされた銘柄のことを指します。業績や財務状況の改善により信用力が向上することで、格付が見直されます。

例えば米国で金融サービスを提供するアリー・ファイナンス社は、2019年に業績の見通しが改善したことから、投資適格銘柄へと格上げされました。一般的に好景気のときには、企業の業績が改善するので、ライジングスターが増える傾向にあります。

またライジングスターとして格上げされると、投資家の注目が集まり債券価格が上昇する傾向にあります。

2020年10月現在、米国のハイイールド債市場は、5%強の利回りとなっています。

コロナウイルスの感染が拡大した2020年3月には、一時10%を超える利回りとなりましたが、現在は政府の財政出動により債券価格は上昇しています。その結果、利回りは5%程度まで落ち着いています。

また、デフォルトのリスクが非常に低い米国の国債は、リスクオフの観点から買いが集まっています。その結果、現在の米国国債の利回りは0.8%程度に下落しています。同じように、米国総合債券市場ETFも配当利回りは2%程度となっております。

このように政府の財政出動による買い支えによって、債券の利回りが低くなってきています。そんな状況でも、ハイイールド債は他の債券と比べて非常に高い利回りであることがわかります。

ハイイールド債はハイリスクの金融商品ですが、「高い利回りが期待できる」「分散投資先として有効」という2つのメリットがあります。ここからは、ハイイールド債の2つのメリットを見ていきましょう。

ハイイールド債は投資適格社債と比べると信用度が低く、デフォルトを起こすリスクが高いです。信用度が低い分、ハイイールド債は投資適格社債よりも高い利回りが期待できます。

なお、高利回りが期待できる理由は上記で説明したので割愛します。

ハイイールド債は分散投資に最適な金融商品であり、ポートフォリオに組み入れておくと運用パフォーマンスの向上に貢献します。ハイイールド債は期待リターンとリスクが高いので、分散投資の攻めの投資先として検討してみましょう。

ただしデフォルトリスクが高いため、安全性を高めたい場合は、ローリスクローリターンの金融商品と組み合わせるようにしましょう。

ハイイールド債だけで資産運用をするのは大変危険であり、安全性の高い金融商品と一緒にポートフォリオに組み込んでおくと、資産運用全体のリスクを分散できます。

なお、リスクを覚悟でハイリターンを狙いたい場合は、ハイブリッド証券との組み合わせがおすすめです。ハイイールド債とハイブリッド証券は異なる値動きをするため、分散効果が得られます。

先ほどご紹介したように、ハイイールド債は高い利回りが期待できます。

その一方で、デフォルトリスクと景気後退による流動性リスク、手数料が高いという3つの大きなリスクやデメリットがあります。そのためハイイールド債へ投資をする場合は、事前に3つのリスクをきちんと把握する必要があります。

次に、3つのリスクの内容を紹介します。

ハイイールド債の1つ目のリスクが、デフォルト(債務不履行)リスクです。通常、債券は満期になると満額が戻ってきます。しかし発行体の経営が悪化した場合、お金が戻って来ない可能性があります。これをデフォルト(債務不履行)リスクと言います。

2020年9月時点の米国のハイイールド債市場では、5.8%のデフォルト率となっています。コロナウイルスの影響で経営環境が悪化している企業が増えており、デフォルト率も上昇傾向にあります。

また日本の債券市場でもデフォルトは起きています。2010年に航空会社大手のJALや消費者金融大手の武富士がデフォルトとなりました。

日本航空が事実上の経営破たんに 陥ったのに伴い償還期限に達していない同社の社債がデフォルト(債務 不履行)となった。政府支援を受ける企業の発行する社債がデフォルト になるのは過去に例がない。市場関係者からは、これからの社債の投資 には公共性の有無に関係なく企業の裸の財務力を自ら見極める力量が 問われるとの指摘が出ている。

2010 年 9 月 28 日に消費者金融会社・武富士が会社更生法の適用を申請し、S&P の調査において、同社による 2 度目のデフォルトとなった。

このようにハイイールド債は利回りが高い一方で、デフォルトのリスクが相対的に高いことに注意が必要です。

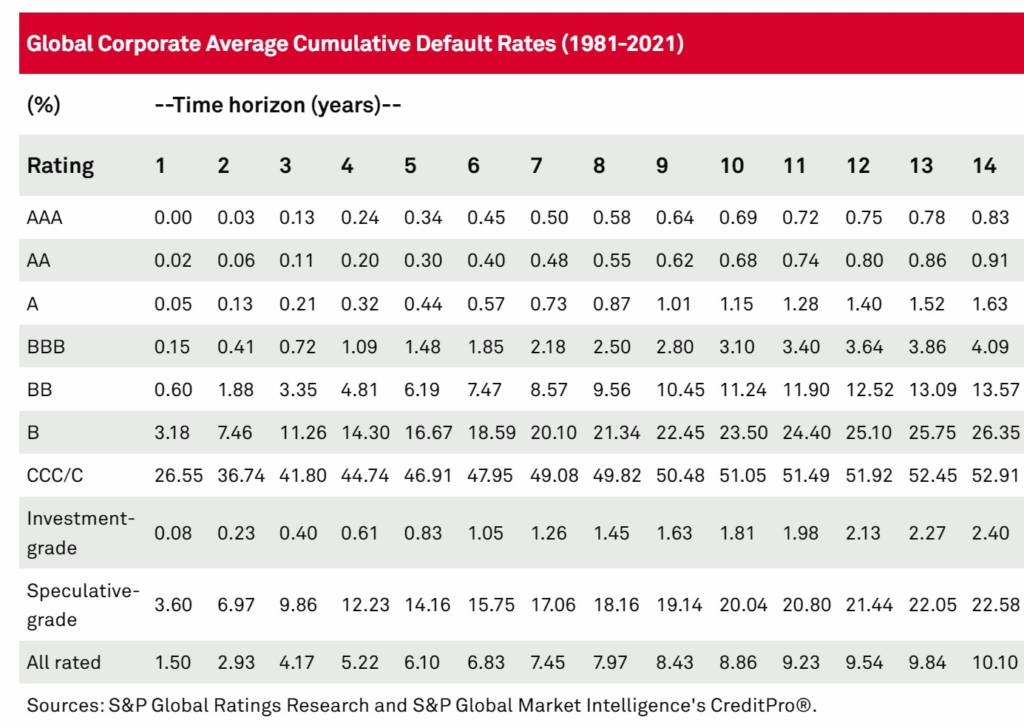

下記はスタンダードプアーズレーティングスのの倒産確率を格付けと期間別に記載したものです。例えばBB格の5年後までの倒産確率は6.19%と比較的リスクが高いことがわかります。一方投資適格債のA格の5年後までの倒産確率は0.44%でかなり無視できるレベルであることがわかります。ハイイールド債に投資することは下記のレベルでのリスクを受け容れることであることを認識する必要があります。

ハイイールド債の2つ目のリスクが、景気後退による流動性リスクです。ハイイールド債は、景気後退時にデフォルト率が高くなります。

デフォルトの可能性が高くなると買い手が現れないため、一度の取引でハイイールド債の価格が大きく変動することになります。そして価格変動が大きくなると、本来の適正価格以上に価格が下がるだけでなく、買い手がつかずに売却困難となってしまう場合もあります。

このように景気後退時は、ハイイールド債の流動性は大きく低下するので注意が必要です。

ハイイールド債は投資信託で購入するケースがほとんどです。その際、他の投資信託と同様に購入時と運用時、換金時には高い手数料がかかります。

ハイイールド債は高利回りが魅力ですが、投資信託の高額な手数料が利益を圧迫するため、購入時は手数料はいくらになるか確認しておくことが必要です。

なお、ハイイールド債上場投資信託(ETF)は通常の投資信託と比べると手数料が割安になっています。運用コストを少しでも低く抑えたい場合は、ハイイールド債上場投資信託の購入をおすすめします。

投資信託でかかる手数料について詳しく知りたい方は「投資信託の手数料の種類や目安金額は?計算方法や費用を抑えるポイントを紹介!」もぜひ参考にしてください。

ハイイールド債のほかにも資産運用の種類を知りたい方は「資産運用とは?運用方法や投資種類の特徴をわかりやすく解説!」もぜひ参考にしてください。

日本国内で購入できるハイイールド債の例として、SBI証券の公式ホームページから4つをご紹介します。

| エリア | ファンド名 | 運用会社 | 基準価額 | 年間分配金 |

|---|---|---|---|---|

| 米国 | みずほUSハイイールドオープンBコース(為替ヘッジなし) | みずほ | 5413 | 800 |

| 米国 | 三井住友・米国ハイ・イールド債券ファンド(為替ヘッジ型) | 三井住友 | 10393 | 1440 |

| 欧州 | 欧州ハイイールド債券ファンド(為替ヘッジあり) | 三菱UFJ | 10209 | ー |

| アジア | アジア・ハイ・イールド債券ファンド(毎月分配型)円ヘッジコース | 損保J | 10108 | 1200 |

ハイイールド債を購入する際は、リスクとリターンを天秤にかけて選ぶようにしましょう。一般的に欧州や米国のハイイールド債と比べると、新興国ハイイールド債やアジアハイイールド債の方がハイリスクハイリターンになります。

もちろん、欧州や米国のハイイールド債も高利回りが期待できますが、新興国や中国を含むアジアのハイイールド債はさらに高い利回りが期待でき、ハイリターンを狙えます。ただし、期待利回りが高くなるほどデフォルトリスクも比例して高くなります。

なお、ハイイールド債は証券会社などでは直接購入ができず、投資信託で購入するケースがほとんどです。リスクや条件その他の事項は全て目論見書に記載されているので、購入する際は目論見書をしっかり読んでおきましょう。

ハイイールド債は高利回りが期待できる金融商品なので、資産運用で高い利回りを狙いたい人におすすめです。また、ハイイールド債は分散投資の対象に最適であるため、リスクを回避しながら投資のパフォーマンスを向上させたい人にも向いています。

さらにある程度の余剰資金があり、運用パフォーマンスを向上させるために多少のリスクを許容できる人もハイイールド債はおすすめです。しかしハイイールド債はデフォルトリスクが高いので、必ず余剰資金で投資をするようにしましょう。

| 比較項目 | 株式 | 投資適格債 | ハイイールド債 |

|---|---|---|---|

| 期待リターン | 高い | 中程度 | 中程度から高い |

| リスク | 高い | 低いから中程度 | 高い |

| 流動性 | 高い | 中程度 | 中程度 |

| 信用格付 | 該当なし | 高い | 低い |

| ボラティリティ | 高い | 低い | 中程度から高い |

| 収益の安定性 | 変動的 | 安定的 | 安定性が低い |

ハイイールド債はできる限りリスクを取りたくない人には向いていません。ハイイールド債は高利回りが期待できることが魅力ですが、投資適格社債と比べるとデフォルトリスクが高く、投資先がデフォルトを起こすと大損することがあります。

リスクを取りたくない方は先進国の国債や投資適格社債などの債券が向いており、高利回りは望めませんがデフォルトリスクは低いです。それでも銀行預金と比べると利回りは高いので、より良い条件で資産運用ができます。

ここまで見てきた通り、ハイイールド債は通常の債券と比較して、利回りが非常に高く設定されています。しかし高い利回りを実現するために、デフォルトリスクや流動性リスクなど、通常の債券よりも負担するリスクが大きいというデメリットもあります。

「利回りの高い債券で運用したいけれど、リスクが不安でどのハイイールド債を選べばよいかわからない」と購入を悩んでいる方も少なくありません。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、お客様が商品のリスクを理解できるまで丁寧にサポートしているので、納得できる資産運用を実現します。

またAT1債について詳しく知りたい方は下記の記事も確認してください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F