【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

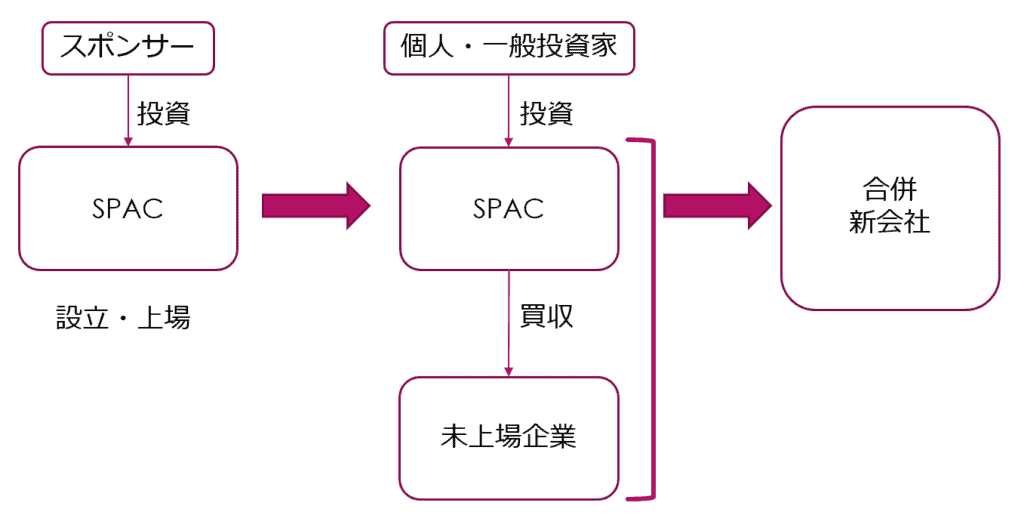

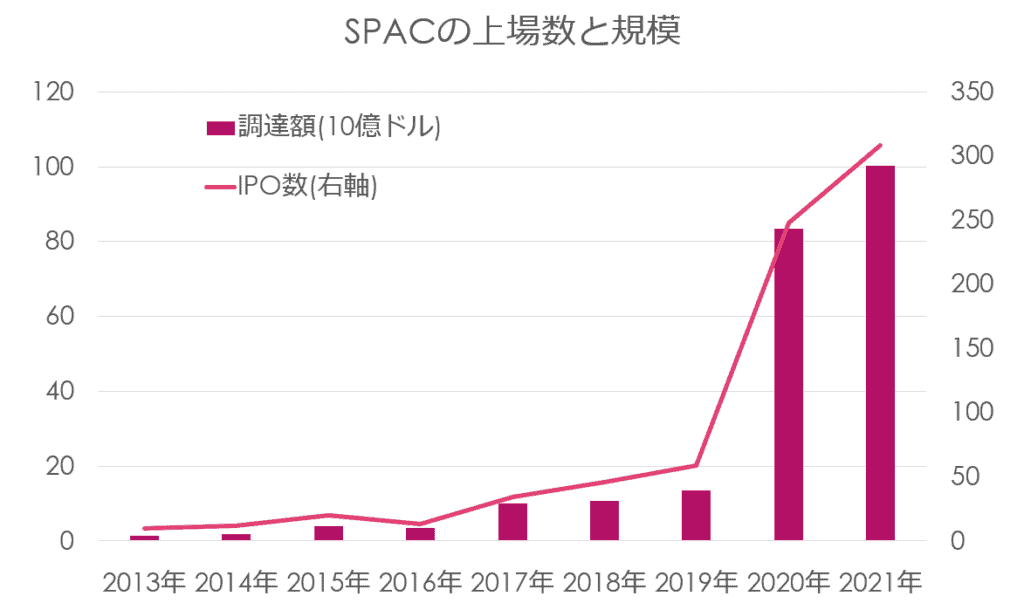

投資の世界では常に新しいトレンドが生まれ、その都度、投資家の関心を引き寄せてきました。中でも、近年めざましい勢いで注目を集めているのが「SPAC(スペシャル・パーパス・アクイジション・カンパニー)」です。SPACは特定の事業を持たないブランクチェック会社として設立され、上場後に既存企業を買収することで事業を始動するというユニークな仕組みを有しています。アメリカを中心に爆発的な人気を獲得し、その波は徐々に欧州市場へと広がりつつあります。

ところが、そんな新たな投資ブームに対して、一部の欧州巨大ヘッジファンドが強い警戒感を示していることをご存知でしょうか。彼らはSPACの背後に潜むリスクや不透明性に注目し、投資家に対し慎重な姿勢を取るよう警鐘を鳴らしています。SPACがいくら注目されているとはいえ、「光が当たる部分があれば、同時に影もある」という視点で市場を見つめているのです。

本記事では、まずSPACという投資手法の基本的なメカニズムを分かりやすく説明し、欧州市場での最近の動きや、欧州ヘッジファンドが抱く懸念点に迫ります。さらに、その警戒感がどのように投資市場全体に影響を与え、どのような将来像を描いているのかを分析していきます。

次のセクションでは、SPACの本質と、なぜそこに世界中の投資家が殺到しているのか、その背景と特徴について詳しく見ていきましょう。SPACの未来と欧州ヘッジファンドの思惑が交錯する先に、果たしてどんなシナリオが待ち受けているのか――ぜひ最後までお付き合いください。

SPAC(Special Purpose Acquisition Company)は、日本語では「特殊目的買収会社」などと訳されることもあり、いわゆる「ブランクチェック会社」と呼ばれる新たな投資手法の一つです。名前のとおり、設立時点では具体的な事業やアセットを持たず、上場後に既存の企業を買収・合併することで事業をスタートさせます。ここ数年はアメリカを中心に爆発的なブームが巻き起こり、今やIPO(新規株式公開)の半数以上をSPACが占めるという“SPACバブル”と呼ばれる状況にまで発展しています。こうした動きは、欧州をはじめ他の地域にも波及し始めており、多くの投資家がその可能性に熱い視線を向けています。

しかし、この仕組みは一見、投資家にとって魅力的に映る一方で、潜在的なリスクを見過ごすわけにはいきません。まだ事業実態のない“箱”に資金を託し、スポンサー(運営メンバー)が見つけてくる未上場企業に将来の成長を期待する形となるため、相当な先見性やスポンサーに対する信頼が求められます。そうした性質から、欧州の巨大ヘッジファンドをはじめとするプロ投資家の間では、「このまま注目度だけが先行するのは危ういのではないか」という疑念や、過剰なバリュエーション(評価額)を懸念する声が上がり始めています。

では、なぜSPACがこれほどまでに急速な広がりを見せているのでしょうか。その仕組みや、一般投資家にとってのメリット、そして高まるリスクの正体はどのようなものなのでしょうか。本記事では、SPACの設立から上場、そして買収・合併に至る一連の流れを改めて整理し、米国市場での爆発的な成長要因や欧州市場における現状、さらには欧州ヘッジファンドが抱く懸念点まで、幅広く解説していきます。

次のパートでは、SPACのメカニズムをもう少し詳しく掘り下げ、具体的な設立プロセスやスポンサーが果たす重要な役割を見ていきましょう。さらに、実際にどの程度の資金が集まり、どんな企業がSPACによって上場を果たしているのか――そのデータと事例を交えながら、SPACが世界の投資市場をどこまで動かしうるのかを探っていきたいと思います。SPACがもたらす“新たなチャンス”と“潜在リスク”をどう見極めるか、読み進めるうちにあなた自身の見方も少し変わってくるかもしれません。どうぞ最後までお付き合いください。

ここ最近の金融市場でブームとなっているSPACですが、実際にはどのようなメリットがあり、投資を行ううえでどんなリスクに気を付ける必要があるのでしょうか。SPACの仕組みをより深く理解するために、まずはスポンサー・一般投資家・被買収企業それぞれが得られるメリットを整理してみましょう。

一方、SPACには特有のリスクや注意点も存在します。短期間で大きなリターンを狙える可能性があるとはいえ、「ハイリスク・ハイリターン」な投資であることを十分に理解する必要があります。

SPACのルールとして「上場から原則2年以内に企業の買収・合併を完了させる必要がある」という制約があります。

SPACが買収する企業は非上場であることが多いため、情報開示が限定的です。

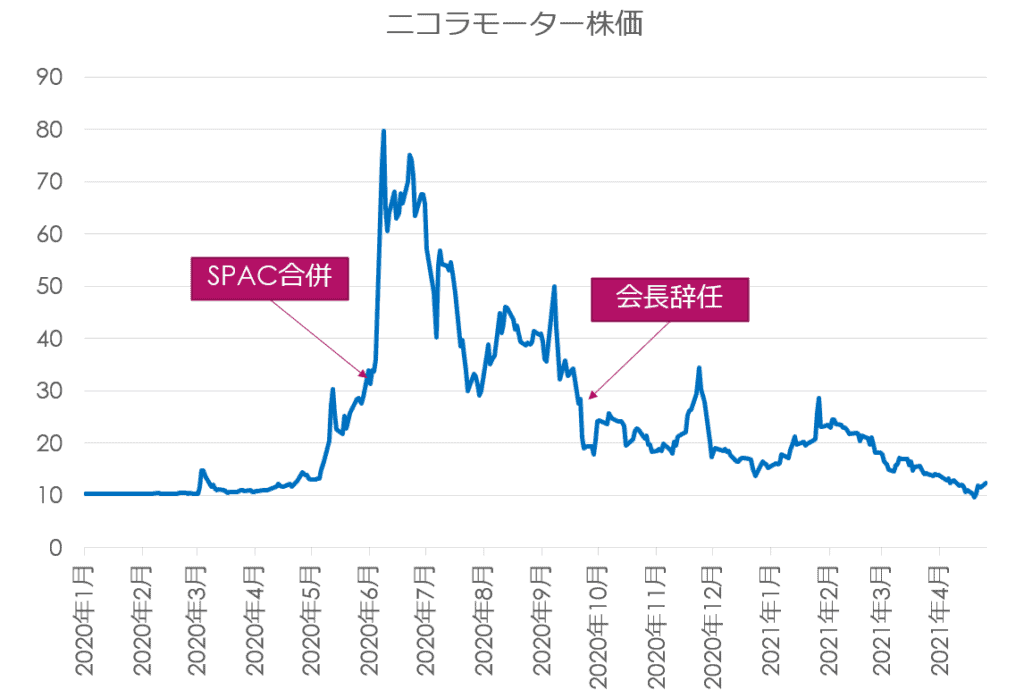

2020年6月、ニコラ・モーターはSPACと合併してナスダックに上場し、瞬く間に株価が高騰しました。しかし、その後誇大広告疑惑や虚偽の事業計画が明るみに出て会長が辞任、株価は合併前の水準にまで下落しています。

SPACによる合併後の企業の株価は、1年以内に30%以上下落する傾向があると指摘する調査結果もあります。

SPACは、スポンサー・一般投資家・被買収企業にとって多くのメリットがある一方で、ルール上の制約や情報不足、過大評価リスクなど、さまざまな落とし穴が潜んでいます。特に合併期限に追われることで、投資家が思わぬリスクを背負う可能性がある点は見逃せません。

こうした背景から、欧州の巨大ヘッジファンドなどプロ投資家の間では、SPACの熱狂的なブームを警戒する声も少なくありません。いわば「当たれば大きいが、外れれば痛い」投資手法としての側面を持つのがSPACなのです。

では、こうしたメリットとリスクを踏まえたうえで、投資家はSPACをどのように活用すべきなのでしょうか。次のセクションでは、欧州のヘッジファンドが抱える懸念や、その警戒感が投資市場全体にどのような影響を及ぼすのかをさらに掘り下げていきたいと思います。SPACブームの先にある“新たなステージ”を見据えるためにも、今起きている変化を丁寧に追いかけていきましょう。

マーシャル・ウェイスは、ポール・マーシャル氏とイアン・ウェイス氏が1997年に英ロンドンで設立したヘッジファンド運用会社です。欧州株の運用で優れた実績を残しており、現在の運用残高は550億ドルにも達する巨大ファンドに成長しています。2015年には機関投資家から最も高く評価されたヘッジファンドとして名を馳せました。

このマーシャル・ウェイスが、近年のSPACブームに対して「スポンサーと一般投資家、被買収企業の歪んだ思惑が絡んでいる」と強い警鐘を鳴らしています。創始者の一人であるポール・マーシャル氏は、投資家向けのレターで「SPACはひどいリターンをもたらしてきた」と断じ、さらに「直近のSPACも例外ではない」という厳しい見方を示しました。

興味深いのは、マーシャル・ウェイスがSPAC関連銘柄に10億ドル以上を投資しつつ、そのうちの一部ではショートポジション(空売り)を積極的に増やしていることです。つまり、「SPACブームがいずれ収束する」というシナリオを睨み、利益を得る戦略を取っていると考えられます。

米スタンフォード大学ロースクールのマイケル・クラウズナー教授と、米ニューヨーク大学のマイケル・オーロッギ助教が実施した研究「A Sober Look at SPACs」では、2019年1月から2020年6月までに合併を完了したSPACを対象にパフォーマンスを分析しています。下表は合併後3か月・6か月・12か月が経過した時点でのリターン(平均値・中央値)を示したものです。

| 期間 | リターン(平均値) | リターン(中央値) | SPAC数 |

|---|---|---|---|

| 3か月後 | -2.9% | -14.5% | 47 |

| 6か月後 | -12.3% | -23.8% | 38 |

| 12か月後 | -34.9% | -65.3% | 16 |

※『A Sober Look at SPACs』から作成

合併後のSPAC株価は、3か月後からすでに平均値でマイナスに転じ、その傾向は6か月、12か月と時間が経つほど顕著になることがわかります。中央値はさらに大きなマイナスを示しており、合併後まで保有を続ける投資家にとって厳しい結果となっています。

事例概要

電気自動車(EV)メーカーのLordstown Motorsは、ダイヤモンドピーク・ホールディングス(SPAC)との合併を通じて2020年に上場しました。しかし、その後、ショートセラー(空売り投資家)であるHindenburg Researchが「受注台数の多くが実態のない予約である」「技術開発が大幅に遅れている」などの疑惑を指摘。これを機に株価は急落し、経営陣の辞任も相次ぐ結果となりました。

ポイント

事例概要

医療保険スタートアップのClover Healthは、著名投資家のチャマス・パリハピティヤ氏(Social Capital)のSPACを通じて2021年初頭に上場しました。しかし、直後にHindenburg Researchから「政府当局の調査が開示されていない」「ビジネスモデルや顧客獲得費用に疑義がある」とのレポートを出され、株価が急落。一時は大幅な株価上昇があったものの、レポートの影響で市場の信頼は一気に揺らぎました。

ポイント

事例概要

高級EVメーカーのLucid Motorsは、Churchill Capital IV(SPAC)との合併話が報じられたことで株価が噴き上がり、合併正式発表前には一時60ドル近くまで急騰しました。しかし、実際の合併条件が市場の期待ほどではなかったことや、量産開始の遅れが重なり、合併後に株価は大きく調整。その後も生産ペースや資金繰りへの疑念が続き、株価は乱高下を繰り返しました。

ポイント

事例概要

医療費控除関連のサービスを提供するMultiPlanは、Churchill Capital III(SPAC)と合併して上場。ところが直後に、Hindenburg Researchから「顧客離れや技術的課題で業績は急速に悪化している」という指摘を受けました。さらに、過去にプライベートエクイティ(PEファンド)の買収を経た企業であったため、財務面の透明性や収益構造に疑義が残ったまま上場に至ったとの批判を浴びました。

ポイント

これらの問題事例は、SPACがもつ「上場前の企業を早期に資金調達可能にする」という利点の裏返しともいえます。大きなメリットがある反面、デューデリジェンスの不備や情報開示不足といったリスクが放置されがちであり、投資家側にも十分な注意が求められます。

昨今、SPACをめぐる懐疑的な見方は、欧州の巨大ヘッジファンドだけでなく、米国を含めた世界中のプロ投資家に広がりつつあります。米国の証券取引委員会(SEC)も、SPACに関する規制や情報開示の強化を検討していると報じられており、今後は以下の点に注目が集まると考えられます。

SPACは、未上場企業の上場をスピーディに実現できる仕組みとして、近年爆発的なブームを巻き起こしました。しかし、“短期間で資金調達を可能にする”というメリットの裏側では、十分なデューデリジェンス(調査)や情報開示を省略しがちな構造的リスクが常につきまといます。マーシャル・ウェイスのような一流ヘッジファンドがこぞって警告の声を上げ、実際のパフォーマンスが“期待外れ”の結果に終わる事例が後を絶たないことを考えると、SPAC投資には慎重な姿勢が求められるでしょう。

とはいえ、優秀なスポンサーが優良企業を見極め、戦略的に上場を実現していくSPACが存在するのもまた事実です。投資家にとっては“光と影”の両面を理解し、案件ごとの本質的価値を見極める力がいっそう重要になってきます。今後の規制強化や市場参加者のふるい落としが進むなかで、SPACはどのように進化していくのか――。次の章では、欧州をはじめ世界の投資市場がSPACにどう向き合い、今後どのような道筋をたどるのかを引き続き考察していきます。

大切な資産を“より大きな可能性”へと導くために――。

ヘッジファンドダイレクトなら、世界をリードする運用会社へのアクセスが可能。厳選したヘッジファンドを通じて、リスク分散はもちろん、市場を超えるパフォーマンスを追求します。

あなたの資産形成に確かな未来を。まずは無料相談から始めませんか?

▼今すぐ資料請求はこちら▼

ヘッジファンドダイレクト公式サイトへ

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F