【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

キャピュラインベストメント(Capula Investment Management)は、2005年に英国で設立されたヘッジファンドであり、現在では運用資産(AUM)がUSD 30bn(約45兆円)を超えるグローバルな運用会社へと成長しています。相対価値(Relative Value)やマクロ(Macro)、クライシスアルファ(Crisis Alpha)といった多角的な戦略を組み合わせ、安定したリターンと高いリスクヘッジ機能を両立してきました。世界5拠点での運用体制や、機関投資家・個人富裕層からの厚い支持は、同社の堅実なリスク管理と透明性の高さを示しています。

キャピュラ・インベストメントは日本人で本格的なヘッジファンドの第一人者となった浅井 雅生氏のメディア露出でも注目度が高く、日本の財政規律に関しては注意喚起をしている報道が2024年は多くみられました。

本記事では、キャピュラ・インベストメントの企業概要や主要戦略、過去から最新の運用実績、リスク管理の特徴などを総合的に解説します。機関投資家から個人投資家まで、ポートフォリオの分散や安定性を求める方にとって、キャピュラのファンドはどのような役割を果たすのか。その視点をふまえながら、投資家目線で必要となるポイントを整理しました。投資検討を進める際の参考情報として、ぜひ最後までご覧ください。

2005年にYan Huo氏と浅井 雅生氏がCapula Investment Management(キャピュラ・インベストメント)を創業し、初期段階から固定収益およびデリバティブを中心にしたヘッジファンド運用を展開してきました。欧州を拠点にグローバルな投資ネットワークを構築し、AUM(運用資産残高)の拡大に伴って、ロンドン本社に加えニューヨーク(グリニッジ)、香港、シンガポール、東京といった世界の主要金融都市へ拠点を広げています。

同社は、相場急変期においても資本保全に重きを置く運用姿勢を採用してきたため、金融危機などの不安定な局面を乗り切ることで評判を高めました。現在ではヨーロッパ有数のヘッジファンドとして認知され、多様な投資家層からの支持を獲得しています。

キャピュラ・インベストメントは、2024年時点でAUMがUSD 30bnを超え、従業員は382名に達しました。そのうち127名が運用チームであり、多角的な戦略を共同で展開しています。運用商品はリラティブバリュー、グローバルマクロ、クライシスアルファなど合計8本を提供し、低相関・市場中立を狙うファンドとして多様な投資家のニーズに応えています。

| 項目 | データ |

|---|---|

| 設立年 | 2005年 |

| 拠点 | 5拠点 |

| 運用資産(AUM) | 約USD 30bn |

| 従業員数 | 380名 |

| 運用チームメンバー | 125名 |

| パートナー平均在籍年数 | 12年 |

| 運用商品数 | 8本 |

上表に示すように、組織規模の拡大と運用商品ラインナップの多様化が同時に進み、世界の機関投資家や個人富裕層からの資金流入を継続的に獲得しています。分散された拠点体制は、地域の特性に合わせたリサーチや運用オペレーションを可能にし、独自の情報網やアロケーション戦略を強化する要因になっています。

キャピュラ・インベストメントは、「低相関・市場中立」を基本哲学に掲げ、運用におけるリスク管理と資本保全を最優先としています。この方針により、金融市場が大きく変動する局面でも深刻なドローダウンを避けることで、投資家からの信頼を高めてきました。

組織文化としては、パートナーの平均在籍年数が12年に及ぶなど、長期間にわたり安定したメンバーがコアを支えている点が特筆されます。これによって、投資戦略やリスク管理ノウハウが社内に蓄積され、意思決定の一貫性や透明性が保たれます。また、グローバル規模の投資家基盤に対応するため、各拠点が連携しながら情報交換を密に行い、迅速かつ適切な運用判断を実現しています。

キャピュラ・インベストメントの礎を築いたのは、固定収益およびデリバティブ分野で実績を持つYan Huoと、日本市場に強いネットワークを有する浅井 雅生です。

同社の運用理念を強固に支えるのは、Yan HuoとMasao Asaiの相互補完的な役割です。前者はグローバル金利や高度なデリバティブ戦略の構築に、後者は日本市場特有のサイクルを踏まえた投資判断に精通しており、両名の視点が合わさることでCapula独自の強みが形成されます。

Yan Huo、Masao Asaiを中心に、キャピュラ・インベストメントの運用チームは多数のシニアポートフォリオマネージャー(PM)がそれぞれの専門分野を担当しています。特に、ディスクリショナリー(裁量)マクロをリードするシニアPMは、中央銀行の政策転換や地政学リスクを踏まえたグローバル金利・通貨戦略を展開してきました。また、クレジットやTail Riskファンドを担当するPM陣は、投資候補となる企業の財務分析や市場ストレス下での損失最小化手法に長けています。

| 専門戦略・担当領域 | 経歴・実績 |

|---|---|

| ディスクリショナリーマクロ | 金融機関にて長年の金利・為替トレーディングの経験 |

| 投資適格債からハイイールド債まで | 欧米金融危機時に複数のクレジット機会を創出 |

| クライシスアルファ | 各種ヘッジ手法を駆使し、市場急落時にも安定的リターンを実現 |

このように、各担当者がスペシャリストとしてファンド運用を支えており、それらの戦略が相互に連携することでCapula全体の分散効果を高めています。長いキャリアを持つ複数のPMが在籍している点は、運用ノウハウの蓄積と柔軟な戦略展開を可能にする大きな強みです。

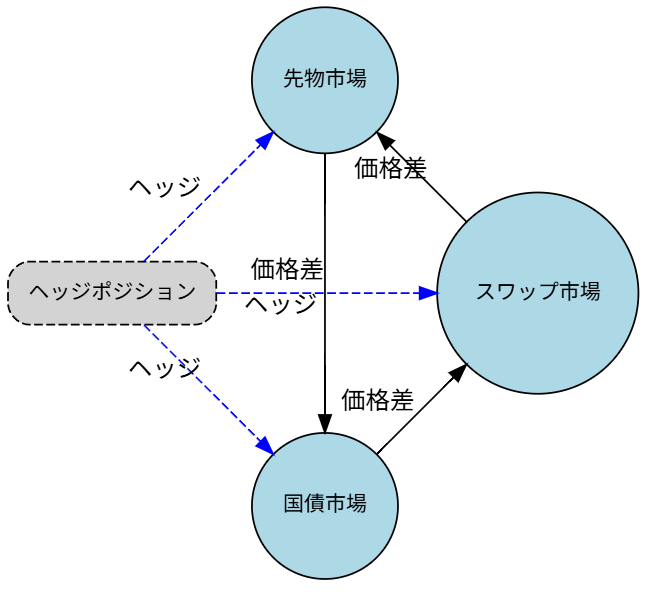

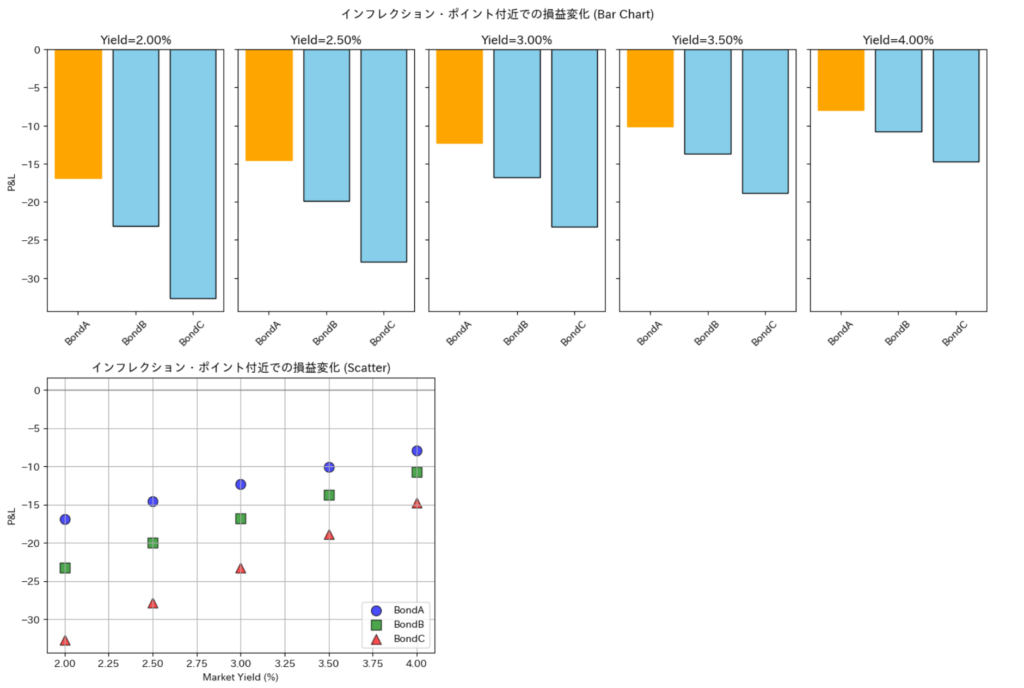

キャピュラ・インベストメントで最も運用額が大きい戦略が、リラティブバリュー(相対価値)です。主に国債や金利スワップ、先物などの価格差・金利差に着目し、市場全体の方向性に依存しにくいポジションを構築することを特徴としています。大幅な相場変動が起きた場合でもリスクを極力抑え、安定した絶対リターンを狙います。

この戦略の魅力は、強固なリスク管理手法と組み合わせることで、“ショートポジションを使ったヘッジ”を効果的に行いながら、マーケットの歪み(ミスプライシング)を収益源にできる点です。

図3からわかるように、たとえ債券や金利水準が全体として上昇・下降しても、ロングとショートを組み合わせたポジションにより、大幅なドローダウンの回避を目指します。

マクロ戦略では、グローバル金利や通貨、さらには一部のコモディティを対象としたディスクリショナリートレーディングが行われます。各国の中央銀行政策や経済指標、地政学リスクなどのファンダメンタル要因を考慮した上で、市場の方向感やバリュエーションの歪みを捉えて投資判断を下します。

この戦略は、相場全体が大きなボラティリティに見舞われる局面で優位性を発揮しやすいとされています。たとえば、金融政策の急転換や地政学的イベントなど、相場を大きく揺るがす要因が発生した際に、高いリターンを狙うことが可能です。

| 投資対象 | 考慮すべき要素 | 具体例 |

|---|---|---|

| 金利(債券) | 中央銀行政策、経済指標 | FRB利上げ・利下げ |

| 通貨(FX) | 貿易収支、金利差、地政学リスク | USD/JPY, EUR/USDなど |

| コモディティ | 需給バランス、マクロ景気動向 | 原油、天然ガスなど |

| 株価指数(限定的) | 相関関係のヘッジ活用 | S&P500先物など |

この表にあるように、マクロ戦略では比較的広範なアセットクラスに対して裁量判断を行います。ただし、Capulaの場合は債券・為替などの金利周辺領域に特化した知見を強みとしており、他のマクロファンドと比べても安定感が高い運用を実現している点が特徴です。

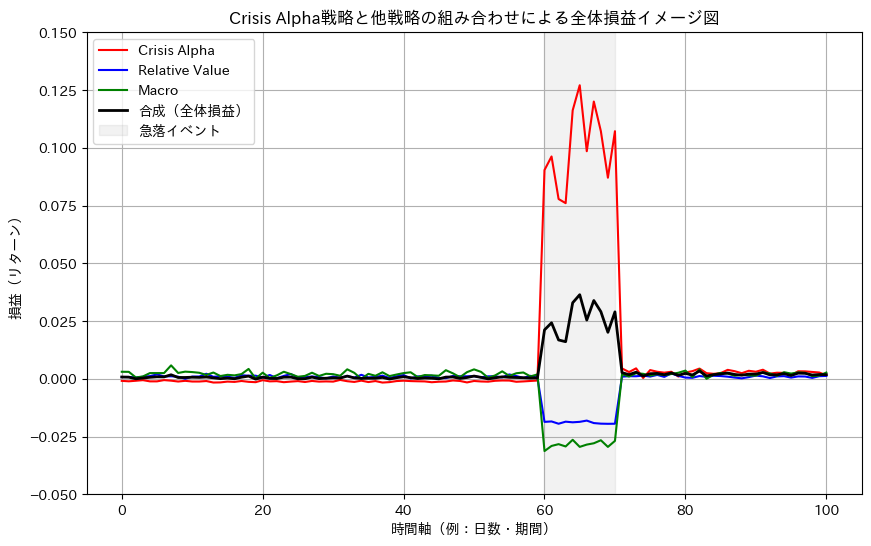

市場が急落した場合に大きな利益を狙う、いわゆる「テールリスクヘッジ(クライシス・アルファ)」に特化した戦略です。通常時にはオプションプレミアムや保険的コストがかかるため、運用難易度が高いとされますが、Capulaでは独自のモデルと複合戦略を組み合わせることでコストを極力抑えながら、大きな相場変動時にポートフォリオ全体の損失を補填するように設計しています。

実際に、2008年の金融危機や2020年のコロナショックのような急激な相場変動では、Crisis Alpha戦略が逆張りの収益源として機能し、投資家にとってのヘッジ効果を強く発揮しました。

図4のように、Crisis Alpha戦略がポートフォリオ全体に保険(ヘッジ)機能を与えるため、ドローダウン時にリスクをコントロールしながら利益を確保することが可能となります。図はイメージで特徴を強調したチャートとなっています。

Capulaでは、Relative ValueやMacroなど単一戦略以外にも、以下のようなアプローチを採用しています。

このような多様な商品ラインナップは、機関投資家から個人富裕層まで幅広い層のニーズに応える設計と言えます。たとえば、「相場環境に応じて配分を変えたい」「安定収益とヘッジ効果の両立を図りたい」といった要望に対して、最適なソリューションを提供できる体制が整っているのです。

Capula Investment Managementのフラッグシップである債券リラティブバリュー戦略は、設立当初から一貫して安定したプラスリターンを追求し、多くの機関投資家が資金を委託する大きな要因となっています。相場全体の方向性に左右されにくいポジション構築を行うことで、年率ベースで堅実なパフォーマンスを積み上げてきました。

具体的には、債券相対価値においては数%から高い時には10%近いリターンを複数年続けて達成した実績があり、急激な金利変動があった時期でも大きくブレることなく収益を確保しています。投資家にとっては、株式相場や社債市場の急落が懸念される局面でも比較的落ち着いた運用成果を期待できる点が評価されています。

Capulaが高い評価を受ける要因の一つは、2008年の金融危機や2020年のコロナ禍など、相場が大きく荒れる局面で大幅なドローダウンを回避してきた実績です。

相場急落時には、マクロ戦略が方向性の変化や割安・割高が極端に生じる局面を捉え、超過リターンを生むことがあります。また、クライシスアルファ(テールリスクヘッジ)戦略がクッション機能を果たし、ポートフォリオ全体の損失を抑制することで、最終的なパフォーマンスを底上げします。

このような複数戦略の組み合わせは、Capulaの「低相関・市場中立」を掲げる運用理念と合致しており、リスクの高まりや急変時に強みが発揮されます。

金融危機時のようなリスクオフ局面ではCrisis AlphaやMacroがリターンの牽引役となり、Relative Valueが安定的な土台として機能する構造が確認できます。

2023年から2024年にかけては、世界的な金利変動や地政学リスクの高まりを捉えたトレーディングが奏功し、複数のCapulaファンドが再び好調なパフォーマンスを上げています。特に以下の2点が顕著です。

これらの要因が相まって、2023〜2024年の総合リターンは前年比で大幅に伸長しており、投資家からの追加資金流入を呼び込む好循環を生み出しています。特に株式中心の投資家にとっては、金利上昇局面のパフォーマンス低迷を補完する選択肢として、Capulaの多角的な戦略が再注目されている状況です。

Capula Investment Managementが運用するファンドには、主に次のような投資家が参加しています。

| 投資家タイプ | 比率 | 特徴 |

|---|---|---|

| 機関投資家 | 79% | 公的年金やソブリン・ウェルス・ファンド、大学の基金など、長期視点の資金が中心。 |

| Fund of Hedge Funds | 13% | 複数のヘッジファンドを組み合わせる分散投資型ファンドで、リスク分散の一環として組み込むケースが多い。 |

| カピュラ関係者(スタッフ等) | 4% | 運用者自身が出資することで、投資家との利害を一致させる仕組みを構築。 |

| ファミリーオフィス | 3% | 大口の富裕層資金を運用するプライベートオフィスで、リスク分散や資産保全ニーズが高い。 |

上表のように、機関投資家が約8割を占めるため、投資期間の長い安定的な資金が中心となっています。こうした機関投資家ベースは、ファンド規模の持続的成長だけでなく、リスク管理や透明性への要求水準を高める要因ともなっており、Capula側から見ても安定的な関係構築が図りやすい顧客基盤と言えます。

地理的にも幅広い投資家層を有している点がCapulaの強みです。以下のような地域別内訳が示されています。

| 地域 | 比率 | 特徴 |

|---|---|---|

| 日本 | 29% | 日本の機関投資家が中心で、円金利や為替に強みを持つ運用スタイルとの相性が高い。 |

| アジア(日本除く) | 20% | 香港やシンガポールを拠点とする投資家が多く、新興国や地域間でのアロケーション多様化ニーズがある。 |

| 米州 | 20% | 北米・南米の年金基金や大学基金、ファミリーオフィスなど、多様な投資家層が存在。 |

| 中東 | 16% | ソブリン・ウェルス・ファンドや大規模ファミリーオフィスが含まれ、オイルマネーを背景にした長期投資が特徴。 |

| 欧州 | 15% | ロンドン本拠地との関係性が強く、EU全域からの資金流入も見込まれる。 |

このように、地域分散が進んだ顧客基盤を持つため、特定地域の経済状況による影響を過度に受けにくく、全体として安定した資金流入を維持できる点が特徴です。さらに、アジアや中東といった成長性のある地域でも存在感を高めることで、新たな運用機会の創出やポートフォリオの多角化に寄与しています。

Capula Investment Managementの主要マクロPMが独立して新ファンドを立ち上げるとの報道があり、社内外の注目を集めています。ディスクリショナリーマクロ運用は、金利や通貨などのボラティリティを活用できる戦略として人気が高く、数年にわたり好調なリターンを上げてきた経緯があります。

Capulaは、この新ファンドに出資者として関与すると見られており、スピンオフによって戦略の拡張や複数ファンド間の相乗効果が期待されています。従来のRelative ValueやTail Riskと合わせ、投資家にとってより多様なオプションが生まれる点が大きなメリットとなります。

最近では、アメリカやヨーロッパの大手年金基金が相次いでCapulaのファンドに出資を決定し、新たなリスクヘッジ手段として注目を浴びています。特に、Tail Risk(クライシスアルファ)戦略は市場下落局面での損失を最小化する役割を果たしてきたため、ポートフォリオの安定化が重要視される機関投資家にとって魅力的な選択肢です。

こうした追加配分は、リスク回避に強いヘッジファンドへの需要が高まる国際情勢の中で、Capulaが持つ専門性や運用実績が改めて評価されている証とも言えます。

| 投資家 | 主な動機 | Capula選択の理由 |

|---|---|---|

| 米国大手年金基金 | インフレ・金利上昇リスクへの対策 | Tail Risk戦略を含めた複数戦略でボラティリティを抑制 |

| 欧州大学基金 | ESGとの組み合わせを模索 | 債券相対価値中心の運用で、株式依存を軽減しつつ安定収益を確保 |

| 中東ソブリンファンド | 原油価格変動へのヘッジ強化 | グローバルマクロポジションにより、複雑な市場環境にも対応可能 |

上表のように、地域や性格が異なる投資家がそれぞれの課題や目標に合わせてCapulaを選択しており、多様なニーズに応えられる体制が強みとなっています。

2023年以降、世界的な金利変動や地政学リスクの高まりを的確に捉えた運用が功を奏し、Capulaのファンドは好調なパフォーマンスを記録しました。それに伴い、社内パートナーや運用チームへの報酬水準も上昇し、優秀なトレーダーやアナリストの確保につながっています。

こうした報酬体系は一見するとコスト増のようにも見えますが、トップクラスの人材を社内に留め、長期視点の企業カルチャーを維持するうえで重要な投資と位置づけられています。運用実績が報酬へ反映される仕組みは、投資家との利害一致を促進し、ファンドとしての信頼性をさらに高める要因にもなっています。

Capula Investment Managementは、Relative Value(債券相対価値)やMacro(マクロ)、Crisis Alpha(尾部リスクヘッジ)といった多角的な戦略を駆使し、安定性とリスクヘッジに優れた運用を提供するヘッジファンドです。

機関投資家を中心に厚い支持を得ており、世界5拠点の展開と約USD 30bnもの運用資産(AUM)からも、その信頼と実績の大きさをうかがうことができます。市場の変動性が高まる局面や突発的な危機が起こった場合でも、相場依存度を抑えた運用方針や、Tail Risk戦略による保護効果がポートフォリオの安定に寄与してきました。

また、最近のMacro戦略スピンオフや新規機関投資家の参入、報酬水準の上昇など、内部・外部双方の動向からは、依然として成長や変化に積極的に対応しながらも、長期的に安定した運用を目指す姿勢が継続されていることがわかります。

世界中の一流ヘッジファンドへの投資を検討中の方は、投資助言会社の「ヘッジファンドダイレクト」をぜひご利用ください。専門知識と独自のネットワークを備えたゲートキーパーとして、通常ではアクセスが難しいヘッジファンドの投資機会を幅広くご案内します。投資判断に必要な情報提供からポートフォリオ全体の見直しまで、一貫したサポートを行い、投資家の皆さまの目的やリスク許容度に合わせた最適な選択肢をお示しいたします。まずはお気軽にご相談ください。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,432億円(2024年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F