【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

IPO(Innicial Public Offering、新規上場)といえば短期で儲かりやすい商品として人気が高く、前評判の高い銘柄には投資家の申し込みが殺到することが多くあります。

上場後間もない銘柄への投資を行うセカンダリー投資も個人投資家の間ではメジャーになっており、「IPO=儲かる」というイメージをお持ちの方も多いのではないでしょうか。

しかし人気の高いIPOは倍率も高く、なかなか一般の個人投資家は投資することができないという面もあります。

果たしてIPO投資は有効な投資戦略なのでしょうか?投資の神様として名高いウォーレンバフェットのIPO投資に対する考え方をご紹介します。

IPO投資は、高いリターンをもたらす可能性がありますが、それには相応のリスクも伴います。この記事を通じて、IPO投資の全体像を理解し、賢明な投資判断を下すための知識を身につけていただければと思います。

証券取引所に上場し、株式を投資家に売り出すことで株式市場での売買を可能にすることをIPOといいます。上場した企業は幅広い投資家からの資金調達が可能になり、会社の知名度も向上するため優れた人材の確保が出来るといったメリットがあります。

未上場時に保有していた場合は株式の価値が急騰することも多く、上場を目標にしている経営者も多く存在します。

「一般の投資家には公開されていなかった銘柄が買えるようになる」という点で新規上場直後は需要が集まりやすい特徴もあり、短期でリターンを出せる期待から個人投資家からの注目度は非常に高い投資対象です。

もちろん価格が下落する銘柄もあり、新興企業がほとんどであるため値動きは荒くなる傾向があります。

近年、世界的にIPO市場は活発化しています。特にテクノロジー、ヘルスケア、金融サービス業界でのIPOが目立ちます。市場の動向は、経済状況、政治的な要因、技術革新など多くの要素に影響されます。例えば、2020年と2021年は、COVID-19パンデミックの影響を受けながらも、多くの企業がIPOを成功させました。

IPO投資は、多くの投資家にとって魅力的な選択肢です。その理由は、高いリターンの可能性、新興企業へのアクセス、そして独特の市場動向にあります。

IPO投資の最大の魅力の一つは、高いリターンを得る可能性です。多くの場合、IPOの初日の取引で株価が公開価格よりも大幅に上昇することがあります。これは「IPOポップ」と呼ばれ、初期投資家にとっては大きな利益をもたらすことがあります。ただし、これは必ずしも保証されるものではなく、市場の状況や企業のパフォーマンスに大きく依存します。

IPOは、新興企業や成長途上の企業へ投資する機会を提供します。これらの企業はしばしば革新的な技術やビジネスモデルを持ち、長期的な成長ポテンシャルが高いと見なされます。投資家は、これらの企業が市場で成功を収めることによって、大きなリターンを得る可能性があります。

IPO投資は魅力的なリターンを提供する可能性がありますが、それにはいくつかのリスクも伴います。これらのリスクを理解し、適切に管理することが、成功への鍵となります。

IPO株は、特に上場初期において高い変動性を示すことがあります。この変動性は、市場の感情、投機的な取引、または企業の業績に関する不確実性によって引き起こされることが多いです。このため、短期間での大きな価格変動に直面する可能性があり、投資家は慎重な判断が求められます。

IPOにおいては、企業に関する情報が限られていることが多く、投資家は完全な情報に基づいて判断することが難しい場合があります。公開前の企業は、長期にわたる業績の履歴や市場での実績が不足していることが一般的です。そのため、投資判断を下す際には、利用可能な情報を慎重に分析する必要があります。

IPO投資においては、投資のタイミングが非常に重要です。上場初日に株を購入することは、高いリターンを得る機会を提供する一方で、大きなリスクも伴います。また、IPO後の市場動向を見極めることも、成功への重要な要素となります。

これらのリスクを踏まえ、投資家は適切なリスク管理戦略を立てることが重要です。これには、投資ポートフォリオの多様化、市場動向の継続的な監視、そして自身のリスク許容度に基づいた投資判断が含まれます。

IPO投資は、高いリターンの機会を提供しますが、市場の変動性、情報の非対称性、投資タイミングの重要性などのリスクも伴います。次章では、IPO投資のプロセスについて詳しく見ていきましょう。

バークシャーハサウェイのCEOを務め、800億ドル超の資産を保有する大富豪です。長年に渡り高い運用実績を残し続け、「投資の神様」の異名で呼ばれます。

運用方法はシンプルで、下記のようないくつかのルールのもと銘柄選定を行います。

成長を続ける銘柄に長期投資するというスタイルで、PERやPBRといった財務指標が割高でも「企業本来の実力」に対して株価が割安であれば投資するというスタンスを継続しています。

ビジネスモデルの理解と企業の本来の価値を分析することで、長期間の成長が見込める企業に投資することが可能になるのです。

実際にバフェットはシンプルなビジネスモデルの銘柄を好み、変化のスピードが速く事業内容の理解が難しいハイテク株への投資は積極的に行っていません。現在割合の大きい銘柄はApple程度ですが、今年はハイテクベンチャーであるスノーフレークへの出資が報じられるなど投資戦略の変更も噂されています。

儲かるイメージの強いIPOですが、実際のリターンはどのようになっているのでしょうか。世界最大の市場、アメリカのIPO銘柄を対象に行った調査から期間別に見ていきます。

Dimensional Fund Advisorsによる昨年のレポートでは、1980年から2018年までのIPO銘柄は6,362銘柄に上りますが、上場初日の平均リターンは17.9%となりました。

上場初日に値上がりするイメージの通り、短期ではIPO投資は有効といえそうです。

しかし、初日のリターンが高い銘柄は証券会社の大口取引顧客に多く配分されるというデータも2006年のロイター氏の研究で明らかになっています。

優良IPOで短期の値上がり益を享受できるのは、証券会社と関係の深い一部の大口投資家が中心となります。配分の多い銘柄には注意する必要があるでしょう。

1992年から2018年の期間でIPO銘柄の平均リターンを計算したところ、年率6.93%という結果になりました。決して悪い数字ではありませんが、同期間のラッセル3000(米国株式市場全体を反映したインデックス)は9.13%とIPO銘柄の2%以上プラスになっています。

期間を延ばすと市場平均をアンダーパフォームする結果となりましたが、これは新規上場の仕組みが大きく影響しています。

新規上場銘柄の公募価格は財務状態やリスク等を分析した上で決定されますが、そもそも企業は利益があるからIPOを行うのです。

また目論見書等による程度の情報開示は行いますが、上場会社ほど詳細な情報が網羅されているわけではありません。ビジネスモデルや収益性、リスクに関する分析を十分に行えないこともしばしば見られます。

上場してから悪材料が明らかになることや、企業や株主の利益が大きくなるよう公募価格を高く設定するということが起こりやすい仕組みなのです。

もともとの株主は3ヵ月~半年程度のロックアップ期間が設けられ、上場後すぐに持ち株を売却することができません。ロックアップ期間を経過するとこうした株主からの売却が増加することもあり、ボラティリティが上昇しやすくなります。

上場後間もない時に買付けた投資家にとっては、あまり歓迎できない状況と言えるでしょう。

長期投資を中心に行うバフェットは、2004年のバークシャーハザウェイ株主総会でIPOに関する見解を下記のように述べています。

「IPOは上場する側(売り手)がタイミングを計ることをできるため、売り手にとって有利な状況で行われることが多く、投資家から見て不利な条件になりやすい。

割安な条件で上場する銘柄もあるが、そういった銘柄を見つけるよりも既に上場している銘柄の中から割安株を発掘する方が遥かに簡単であるため、私は上場後の市場で運用を行う。」

企業の本質的価値を評価する、バフェットらしい考え方と言えます。

短期的なリターンには期待できますが、資産運用はバフェットのいう「長期投資」が重要な考え方になります。

相場の急変動や想定外の値下がりに直面すると投資を手じまいしたくなるものですが、全米で100万部以上のロングセラー『敗者のゲーム』では市場に居続けることが大切だと一貫して主張されています。

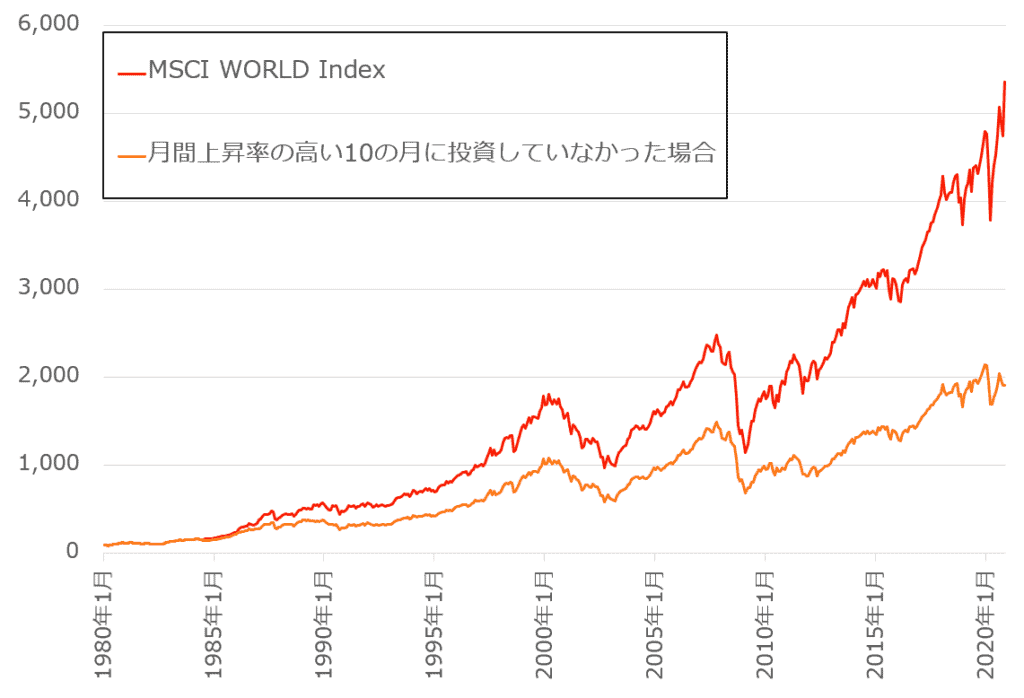

それは、上昇局面を逃してしまう可能性が高いからです。長期データのある世界株式指数(MSCI WORLD)を見ると、1980年以降の株価は約53倍に達しています。

一方で月間の上昇率が特に高かった月(2020年4月、1987年1月など10月)に投資をしていなかった場合の成績も試算したところ約20倍の上昇にとどまる結果になりました。

全体で491月あるうちの10月(約2%)に投資しないだけでこれだけの差が生じているのです。相場がいつ急騰するかは誰にもわからないため、市場から退場せず運用を継続することが重要といえます。

IPO投資は長期間の資産形成には適していないというのが、「投資の神様」バフェットの基本的な考え方です。上場タイミングを売り手(企業側)が決めることにより本来の価値よりも割高な条件になることが多く、買い手である投資家にとって不利になりやすいことがその要因です。

IPO投資は短期的なリターンでは高い実績を残していますが、長期間のリターンは市場平均に劣ります。自分のポートフォリオを考える上では、長期運用をメインにしてIPO投資は「遊び」程度に抑えておいた方が良さそうです。

ポートフォリオの組み方がわからないという方は、ぜひヘッジファンドダイレクトへご相談ください。ヘッジファンドダイレクトではあなたの投資目標やニーズに合致した理想的な商品を紹介しているので、納得できる資産運用をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F