【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

老後の資産運用は、もはや必須の時代になってきていると言えます。金融庁が「老後2000万円問題」を掲げるようになってから、個人投資家の動きは活発になってきていると言えるでしょう。

老後2,000万円問題とは、「公的年金だけでは老後の生活資金が2,000万円不足する」という問題です。2019年6月に金融庁の金融審査会が発表した報告書の中に記載されており、公表後に大きな議論となりました。

金融庁の報告書では、老後の収入源が公的年金のみとなる無職夫婦世帯では、平均月収が約21万円です。これに対し月の平均支出が約26.5万円だといわれています。つまり、老後に毎月約5.5万円の赤字が発生するとされているのです。

そして仮に30年間の老後を生きるには、5.5万円×12か月×30年=1,980万円が不足するため、この不足分は自らの貯蓄から補てんする必要があると計算されています。

なおこの金額はあくまでモデルケースによる試算であり、各々のライフスタイルによって必要額は異なるでしょう。ただし、老後の資産運用を考える上では1つの目安となる数字です。

また、国内企業の退職給付制度(退職金制度)を設けている企業数は減っていて、その給付額自体も減少傾向にあることをご存知でしょうか。

「金融審議会市場ワーキング・グループ」の調査によると、退職金制度がある企業の割合は2018年時点でおよそ80%と、徐々に減少傾向になります。

さらに支給額は平均値で1,700万円~2,000万円程度と、ピーク時から3,4割程度減少していると報告されています。

わが国に根付いてきた賃金制度として、退職給付制度がある。かつては退職金と年金給付の二つをベースに老後生活を営むことが一般的であったと考えられるが、公的年金とともに老後生活を支えてきた退職金給付額は近年減少してきている。

この退職金の推移について詳しく見ていくと、退職金給付制度がある企業の全体の割合は徐々に低下をしており、2018年で約80%となっている。この割合は企業規模が小さくなるにつれて小さくなる。

また、定年退職者の退職給付額を見ると、平均で 1,700 万円~2,000 万円程度となっており、ピーク時から約3~4割程度減少している。

実際にこのような金融庁の報告を受けて、確定拠出年金を取り入れて始める国内の企業の数も増えてきています。

つまり、公的年金だけでなく自分で運用する「私的年金」も活用して、個人でも老後の生活資金確保に励んでほしいという企業からのメッセージでもあります。

従来、日本の企業においては、退職金制度が長年にわたり用いられてきました。しかし、景気・運用成果の悪化により、従来の退職金制度だけでは十分に生活保障としての役割を果たせないケースが出現したのです。

この状況を鑑み、従業員の自助努力による資産形成の手段として、確定拠出年金を取り入れる企業が増えてきました。

このような時代の流れを受けて、実際に少しずつ資産形成に取り組もうとしている国民は増加傾向にあります。

では、こうした老後の資金の不安に対して、どのように対処すればよいと

考えているか。資産寿命2を延ばすために必要なことを尋ねた調査によれば、

「現役で働く期間を延ばす」、「生活費の節約」を挙げる回答が多いが、この

ほかに約3割の者は「若いうちから少しずつ資産形成に取り組む」を挙げて

いる。

とはいえ、いきなり2,000万円もの大金を目指して資産運用をしなさいと言われても、どのように運用をしていけば良いか分からないという方が多いと思います。そこでここからは、老後の資産運用のための大事なポイントやおすすめの運用商品を説明していきます。

※老後の資産運用では、退職金をどのように運用するかも大切です。退職金の運用について知りたい方は「退職金の運用方法!銀行の定期預金や保険などおすすめの運用を比較!」も参考にしてください。

老後の資産運用を行うには、安定したポートフォリオの構築が重要です。

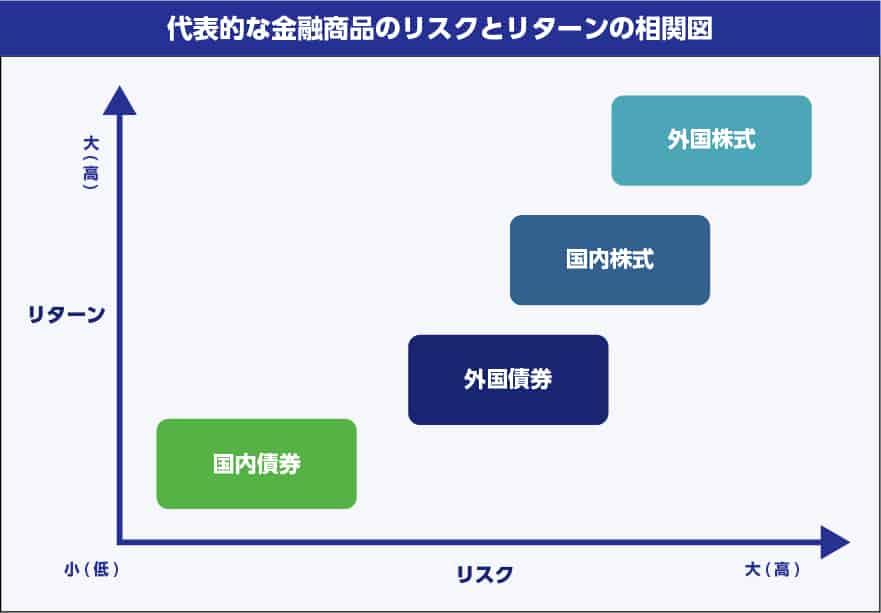

ポートフォリオとは運用商品の組み合わせのことをいい、組み合わせ次第でリスク・リターンの度合いが変わってきます。ポートフォリオの構成を考えるにあたっては、まず伝統資産と呼ばれる株式・債券をベースに考えるのが良いでしょう。

株式は株価の変動がありますので、元本が保証されている債券よりもハイリスク・ハイリターンです。また、海外商品は為替の変動リスクや地政学的リスクがあるため、国内商品よりもハイリスク・ハイリターンです。

これらを踏まえると、リスクの大きさで並び替えると国内債券<外国債券<国内株式<外国株式となります。

安定したポートフォリオを構築するためには、やはりローリスクである国内債券をベースにすると良いでしょう。

例えば、国内債券50%、国内株式20%、外国債券15%、外国株式15%といったポートフォリオは、ベースとなる資産を国内債券で守りつつ、一部外国株式でリターンを狙っていくという非常にバランスのとれたポートフォリオであるといえます。

また、60歳から、65歳からの資産運用の特徴を具体的に知りたい方は「【60代の資産運用】60歳から、65歳からの資産運用のポイントを紹介!」も参考にしてください。

株式や債券といった伝統資産以外にも、老後の資産運用でおすすめの金融商品はいくつか存在します。ここでは代表的な金融商品の例として、以下の6つをご紹介します。

これらの金融商品は「オルタナティブ資産」と呼ばれ、日本最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)のポートフォリオにも組み込まれています。

それぞれどのような特徴をもった金融商品であるのか、以下説明していきます。

iDeCo(イデコ・個人型確定拠出年金)は株や投資信託などの金融商品ではなく、国が整備した私的年金の制度です。制度を利用して資産運用すると、公的年金とは別に自分で年金を作れます。

また、iDeCoは自分で掛金額を決めて自分で運用することになり、60歳以降になると老齢給付金を受け取れます。掛金額はサラリーマンの方は月額23,000円が上限で、自営業の方は国民年金基金と合算して月額68,000円を上限に設定できます。

iDeCoの運用方法としては、定期預金・保険・投資信託の中から好みの金融商品を選べます。なお、運用できる金融商品はあらかじめ決められており、投資信託はリスクが低いものが多いです。

期待できる利回りは選択する金融商品によって異なりますが、平均利回りは3%程度になります。

また、iDeCoの最大のメリットは節税しながら資産運用ができることです。掛金は全額所得控除の対象になり、運用益も非課税になるので高い節税効果が得られます。節税しながら資産運用をして老後資金を形成したい方におすすめです。

つみたてNISAもiDeCoと同様に、節税しながら資産運用ができる金融庁が整備した制度です。非課税になる期間は最長20年にも及び、節税しながら長期投資をしたい人に向いています。なお、積立額は年間40万円を上限にあらかじめ設定しておきます。

つみたてNISAで運用できる金融商品は、国が定めた基準を満たした投資信託で、約100本の中から好みの投資信託を選べます。選べる投資信託はリスクが低いものが多く、ハイリターンは期待できませんが安全性は比較的高いです。

また、つみたてNISAの平均利回りは選択する投資信託によって異なり、国内株式型だと1.5%程度、新興国株式型だと3%程度です。

つみたてNISAで選べる投資信託は国が定めた基準を満たしていることが必要なので、一般的な投資信託と比べると平均利回りは低くなります。

なお、つみたてNISAとiDeCoは併用が可能で、両方の制度を利用すると高い節税効果を得ながら老後資金を形成できます。

投資信託は、複数の投資家から集めた資金をファンドマネージャーが運用し、運用に成功すると分配金が支給される金融商品です。投資信託には6,000本近い銘柄があり、予算や運用目的に応じて好みの銘柄を選べます。

分配金利回りは銘柄によって異なり、国内債券型投資信託だと0.1~1%程度で、国内株式型投資信託だと3~9%程度です。国外型の投資信託だと10%以上の利回りを狙えますが、リターンに比例してリスクが高くなります。

また投資信託のメリットは、自分で運用をしなくてもファンドマネージャーが運用してくれることです。ファンドマネージャーは投資の専門家なので、投資初心者が自分で運用するよりも安心して任せられるでしょう。

一方で、投資信託のデメリットは手数料が高いことです。利益が出ても手数料で相殺されてしまい、実質利回りが低くなるケースが多いです。なお、中には販売手数料がかからないノーロード投資信託もあり、手数料を低く抑えられる場合もあります。

不動産投資は、不動産を保有して賃貸することで家賃収入を得る金融商品です。不動産投資はミドルリスク・ミドルリターンと言われており、都内のマンションであれば4~6%程度の利回りが期待できます。

不動産投資は老後の資産運用に効果的な金融商品の1つで、主に以下の4つの強みがあります。

①安定した家賃収入が得られる

②減価償却費の計上により節税メリットがある

③マーケットの好況・不況の影響を受けづらい

④相続税評価額の押し下げ効果があり、相続税対策となる

不動産投資には、現物投資のほかに不動産ファンド(J-REITなど)へ投資する方法もあります。しかし不動産ファンドへの投資の場合は、株式などと同じく有価証券を保有することとなりますので、②や④のメリットは享受できない点に留意が必要です。

ソーシャルレンディングとは、お金を貸したい個人投資家とお金を借りたい企業をマッチングするサービスで、「貸付型クラウドファンディング」とも呼ばれます。

お金の貸し付けなので、債券と同様に貸し付け期間中は利息を得ることができ、返済期限になると元本が返還される金融商品です。

債券との一番の違いは利回りの水準で、10年国債の利回りは0.05%(2020年10月時点)であるのに対し、ソーシャルレンディングでは5~10%程度の利回りの案件が多くあります。

ただし裏を返せば、それだけリスクのある貸し付け先であると言うこともできます。そのため信頼できる会社を選択するなど、案件を見定めることで安定したリターンを狙うことが大切です。

ソーシャルレンディングは基本一社への集中投資となり、さらに貸付先の情報が少なく、情報の非対称性が高い投資先となります。まとまった資金よりは、自分で分散しながら投資していくことが必要と思われます。

ヘッジファンドは、マーケット環境に左右されず、運用者がさまざまな取引手法を駆使して利益を追求することを目的としたファンドです。ヘッジ(hedge)とは「避ける」という意味で、相場が下がったときにも資産を減らさない運用をするという特徴からきています。

ヘッジファンドの魅力は、マーケットの下落局面でも利益を上げられる可能性があるという点です。また、運用が好調な時には年率20%を超えるリターンを実現するファンドもあり、高い収益性を持っている点も魅力の一つです。

ヘッジファンドのパフォーマンスは運用者の能力に左右されますが、マーケットリスクを緩和させながらリターンを積極的に取りにいくという点で、ポートフォリオの一部に組み入れるのは非常に有効であると言えます。

また、そのほかの資産運用の種類についても知りたい方は「資産運用とは?運用方法や投資種類の特徴をわかりやすく解説!」も参考にしてください。

まず、老後の資産運用で大切なことは、資産を守りながら運用していくことです。老後の資産運用は大切な生活費を形成していくためのものであり、一獲千金を狙ったハイリスク・ハイリターンな投資で資金を減らしてしまうと、生活が立ち行かなくなってしまいます。

また、老後は現役世代のようにしっかりと働いて安定的な収入を確保することが難しいので、今保有している資産を減らさずに堅実な運用を心掛けることが大切です。

「お金をただ置いておくのはもったいない。やはり運用しなければ」と考える方は少なくありませんが、老後の生活を支える大切なお金を大きく目減りさせるようなハイリスクな投資は、すべきではありません。

リタイア後は年金収入をベースにしながら、培ってきた資産を少しずつ取り崩しながら生活していくことになります。生活設計が崩れてしまわないよう、資産保全を重視することが大切でしょう。

老後の資産運用は余剰資金で行うことが必要であり、保有資産の使用用途をあらかじめ決めておくようにしましょう。

例えば、保有資産のうち当面の生活費や医療費に充てる資金は、資産運用には回さないことが大切です。普通預金や郵便貯金に預けておき、必要な時にすぐに引き出せるようにしておきましょう。

生活費や医療費で資産運用をしてしまうと、必要なときにすぐに換金できないので、資産はあるのに現金が不足するといった事態になりかねません。

一方で、マイホームのリフォームや車の買い替えなどの予定がある場合は、お金が必要になるときまで資産運用するというもの1つの選択肢です。マイホームのリフォームや車の買い替えは、生活費や医療費と比較すると緊急度が低いからです。

そのほか子供に贈与する予定の資金なども、余剰資金として資産運用に回してみても良いでしょう。

老後の資産運用をするにあたっては、相談先をしっかりと選定することが大切です。

資産運用の相談といえば、一般的に銀行や証券会社・保険会社への相談を思い浮かべる方が多いと思います。しかしこれらの会社に相談すると、最終的には自社の商品の勧誘を受けるケースがほとんどです。

彼らは投資商品のノルマが課されているため、どうしても自社の商品を売ることを優先してしまうのです。

そこで、資産運用の相談としておすすめしたいのが、独立系ファイナンシャルアドバイザー(IFA)への相談です。彼らは自社の投資商品を保有していないため、数ある選択肢の中から顧客に合った投資商品を選定してくれます。

また、ヘッジファンドへの相談もおすすめです。ヘッジファンドはお客様の運用成績により報酬を得ているので、自社の商品を無理に売り込むことなく、プロの投資家の目線からアドバイスをしてくれます。

なお、老後の退職金運用になぜヘッジファンドがおすすめなのかについて、さらに詳しく知りたい方は「退職金運用にヘッジファンドがおすすめな5つの理由!注意点や向いていない人の特徴も紹介!」もぜひ参考にしてください。

ここまで見てきた通り、老後資金の資産運用にはさまざまな手法があることがわかります。老後2,000万円問題を解決するために、老後の資産運用が重要になってきており、中・高齢者を中心に資産運用に注目が集まっています。

一方で、「今まで投資をしたことがないし何に投資をすればいいかわからない」と困っている人も少なくありません。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、あなたの大切な老後資金を守りながら運用できる金融商品を紹介しているので、納得できる資産運用を実現します。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F