【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

貯金8000万円を持っていると、将来の生活に対する安心感が増します。しかし、ただ預金に預けておくだけでは、インフレの影響を受けて購買力が下がってしまう可能性があります。そこで、資産運用を考えることが大切です。この記事では、貯金8000万円を持っている方向けに、おすすめのポートフォリオや資産形成のシミュレーションについて詳しく解説します。

貯金8000万円を持っているというのは、多くの人々にとって驚くべき金額でしょう。しかし、実際にこの金額を持っている世帯はどれくらい存在するのでしょうか。野村総合研究所が2023年に発表したデータによると、純金融資産が5000万円から1億円の世帯数は325.4万世帯となり、全世帯の6%ほどがこの区分に該当します。

実際に、貯金8000万円を持っている世帯の中には、早期リタイアを考えている方もいるでしょう。しかし、完全なFIRE(早期リタイアと経済的自立)を実現するためには、年間生活費の25倍の資金が必要と言われています。この計算に基づくと、年間500万円の生活費であれば、1億2,500万円の資産が必要となります。年間400万の場合でも1億円が必要です。このため、貯金8000万円だけでは、完全なFIREを実現するのは難しいと言えるでしょう。

しかし、貯金8000万円を持っているということは、適切な資産運用を行うことで、資産をさらに増やすことが目指せます。このため、適切な資産運用の方法を知ることが、貯金8000万円を持っている世帯にとって非常に重要となります。

貯金8,000万円がある人は、老後に向けて資産運用を始めてみることをおすすめします。8,000万円も貯金があれば、十分に豊かな老後生活を送れるだろうと想像するかもしれません。

しかし厚生労働省の資料によると、95歳まで生きるとすれば、65歳から95歳までの30年間で8,300万円が必要と明記されています。

95歳までの30年間生きるとすれば、「360万円×5+260万円×25」8300万円も必要となってくるのです。

つまり自分が95歳まで生きると仮定した場合、どのように8,300万円を捻出するかを考えなければなりません。長寿社会になったのは喜ばしいことですが、長生きをすればするほど生活のためにお金が必要になります。

なお貯金8,000万円あれば、長期投資をすることで資産を大きく増やせる可能性があるので、少しずつでも資産運用を始めてみることを検討しましょう。

| 年 | 運用金額 | リターン | 年末残高 |

|---|

老後の生活資金として8000万円を持っているとしましょう。この金額があれば、どれくらいの期間、安定した生活を送ることができるのでしょうか?特に、現代の経済状況や物価の変動を考慮すると、この疑問は多くの人々の心に浮かぶものと思います。今回は、年間500万円および年間400万円の生活を想定し、資産8000万円を年率3%、4%、5%、6%で運用した場合のシミュレーションを行います。このシミュレーションを通じて、資産の運用方法や生活スタイルの選択が、老後の生活にどれほどの影響を与えるのかを明らかにします。

上記のシミュレーションはあくまで複利で指定の利回り運用できた場合のシミュレーションで、実際の運用にはリスクがあり、むしろマイナスになる年もあるはずです。また税金なども別途発生すると考えられます。上記は運用ができることを保証するものではなく、参考にとどめてください。

貯金8,000万円ある人は、以下のポートフォリオで資産運用をすると、リスクを低く抑えながら資産をさらに増やせる可能性があります。

なお、以下では「貯金8,000万円」ではなく「余剰資金8,000万円」ある人におすすめの資産運用方法やポートフォリオを紹介します。

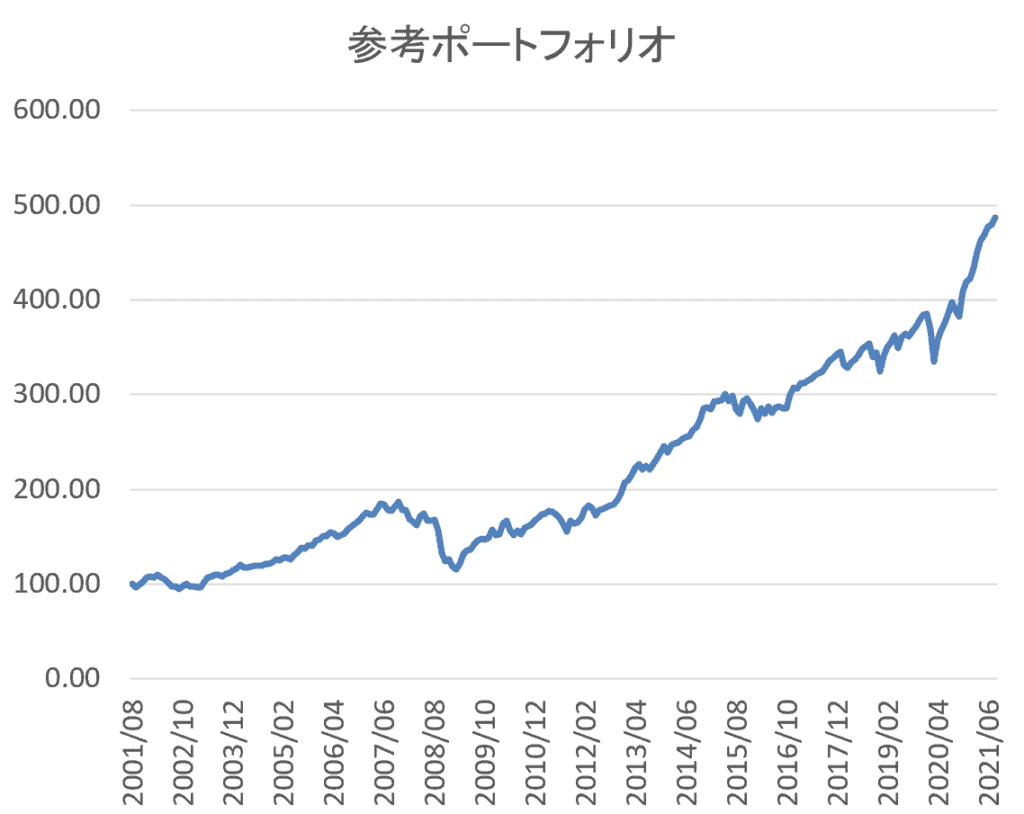

2001年8月から2021年8月までの20年データから計算した場合の各資産の平均リターンとリスクは以下の通りです。

| 米株指数 | 世界株(除米株)指数 | リート指数 | 米国債指数 | ヘッジファンド指数 | |

| 年平均リターン | 8.89% | 6.85% | 10.32% | 4.44% | 8.14% |

| 年平均リスク | 18.40% | 19.50% | 22.28% | 3.42% | 5.02% |

※各資産の具体的名称:S&P 500、MSCI全世界株指数(除く米株)、FTSE NAREITオール・エクイティREIT 指数、 ブルームバーグ米国総合債券インデックス、 Eurekahedge Hedge Fund Index

| 資産運用方法 | 資産の割合 | 資産の金額 |

|---|---|---|

| 米株 | 30% | 2,400万円 |

| 世界株(除く米株) | 10% | 800万円 |

| リート | 10% | 800万円 |

| 米国債 | 20% | 1,600万円 |

| ヘッジファンド | 30% | 2,400万円 |

ポートフォリオの平均リターンは8.89%、平均リスクは10.13%となっています。米株と比べるとリターンわずかな減少ですが、それ以上にリスクは4割ほど減少しており、リスクあたりのリターンは高まるように作られています。

余剰資金8,000万円あれば、8,000万円のうち20%の1,600万円を株式投資で運用すると積極的な資産運用を行えます。株式投資はインカムゲイン(配当金)とキャピタルゲイン(売買差益)で年率5%程度の利回りが期待できます。

株式投資では、銘柄によってはさらに高い利回りが期待できます。多くの投資家の場合は個別銘柄よりは分散投資してあるETFや投資信託がおすすめですが、個別銘柄を定期的に入れ替えていくことが可能であれば個別銘柄もよいでしょう。短期売買となると投機的になるため長期投資できる銘柄を選ぶのが重要です。

投資信託で運用する場合効率的な市場ほどインデックス投資は効果的になると考えられるため、米国の大型株ではインデックス投資がおすすめです。小型株やセクターを絞った投資対象の場合はアクティブファンドでもよいでしょう。ただしテーマ株投信はお勧めしません。

8,000万円のうち10%にあたる800万円を米国を除く世界株で運用すると、米国株に偏りがちなポートフォリオ全体のバランスが整います。ここ20年の実績では米国株のほうがリターンが高いため、トレンドが続く可能性が高いと考え割合を下げています。

米株同様基本的にはETFや投資信託を利用して投資するのがおすすめです。投資信託には6,000近い本数の銘柄があり、運用目的に応じてローリターンのものからハイリターンのものまで自由に選べます。

逆にリスクを低く抑えて堅実に増やしたい場合は、ローリスク・ローリターンの国内債券インデックスで運用すると良いでしょう。年利は数%と決して高くはありませんが、市場の動向を表す指数に連動するファンドなので、比較的低リスクでの運用が可能です。

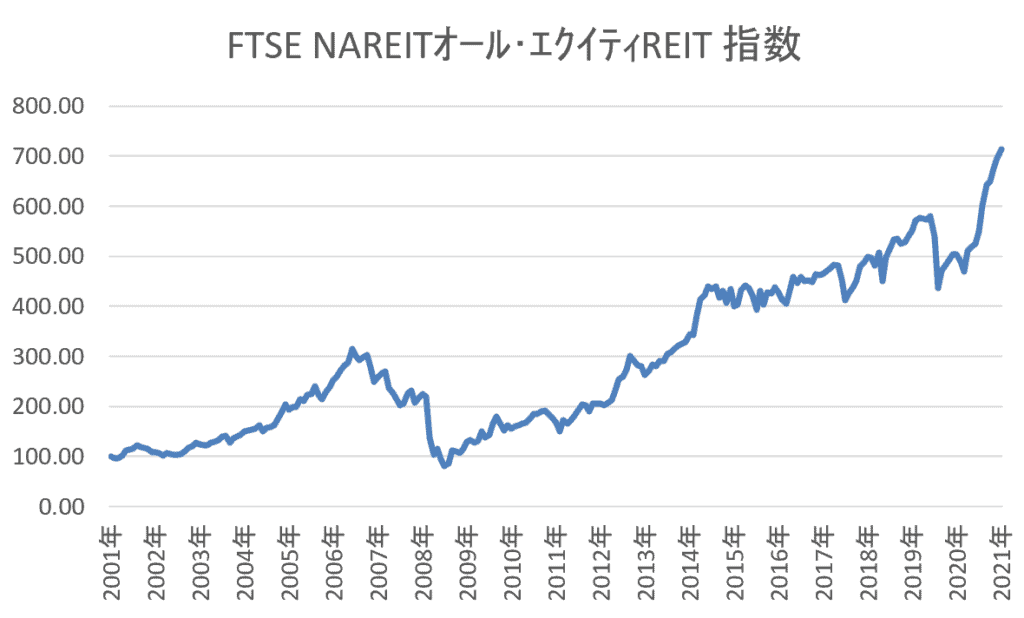

余剰資金8,000万円のうち10%の800万円をリートで運用すると、投資のリスクを低く抑えられます。特に株式投資やアクティブファンドをポートフォリオに組み込む場合は、資産の一部をリートで運用すると分散投資効果が期待されます。

リート投資はキャピタルゲインとインカムゲインの両方を期待することができる投資対象です。またリートの分配金利回りと短期金利の金利差によって魅力度が変わることから金利との関係性も高い投資対象です。

株と異なり、利益率の成長に比べ、家賃利回りと不動産か買うの需給による変動は穏やかであるため、当初は株と債券の間ぐらいのリスクリターンで見られていましたが、実際には株式指数よりリスクもリターンも高い傾向にあります。今回は今後金利の上昇が見込まれるため投資割合を控えめにしてあります。

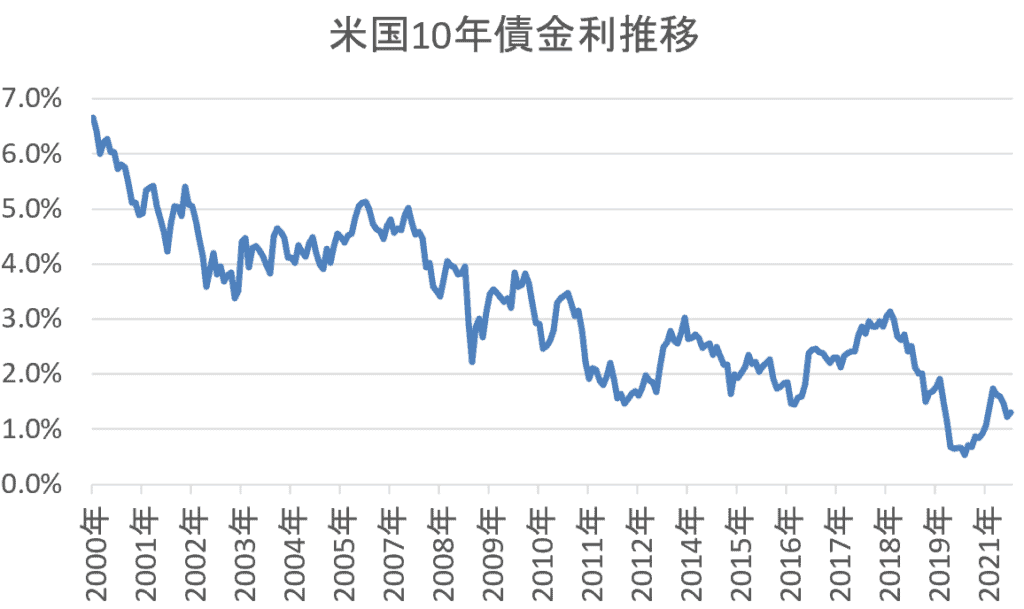

8,000万円の余剰資金のうち20%にあたる800万円を米国債に分散投資すると、リスクの分散が図れます。ポートフォリオに米国債を組み入れておくと、円建ての金融商品が暴落したときに備えられ資産運用の安全性が向上します。

さらに、海外債券は円安になると為替差益が発生するので、円安の局面では有利な条件で資産運用を行えます。ただし、逆に円高の場合には為替差損が発生するリスクがあります。

金利が低い時は債券価格は高く、金利が高い時は債券価格は安くなっています。現状は2000年以降でも金利水準が低く、価格が高い時期となりますので、投資割合としては控えめ、または短期の債券を組み入れるのが良いと思われます。

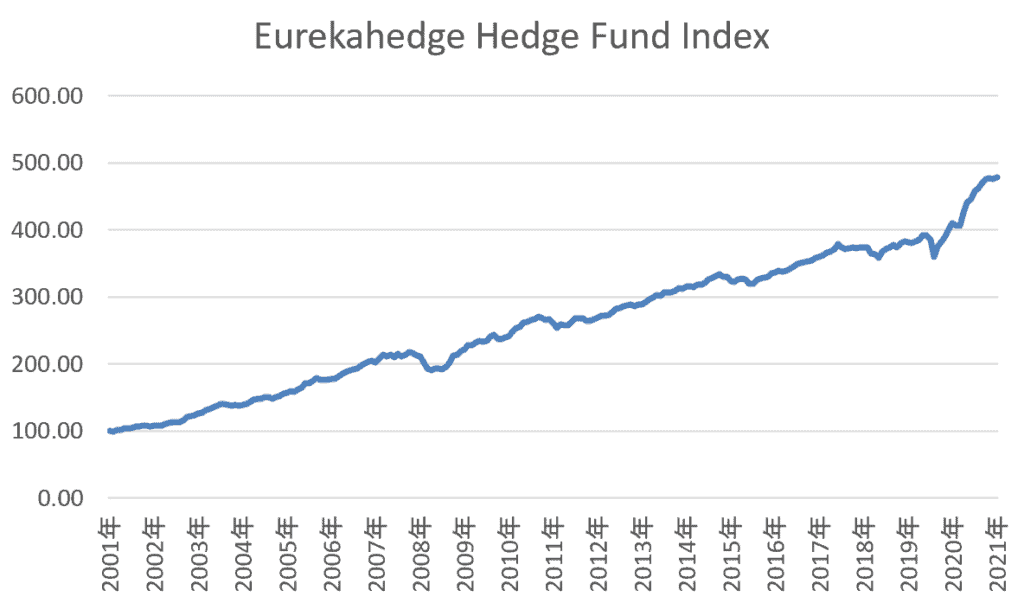

余剰資金8,000万円で資産運用をする場合、全体の30%にあたる2,400万円をヘッジファンドで運用すると、下落相場であってもリターンの獲得を目指せます。ヘッジファンドはマーケットの状態に関係なく収益を狙えることが強みです。

また、ヘッジファンドは高利回りが期待できるだけでなく、リスクの回避も重視するため、資産運用の安全性の向上にも寄与します。資産運用の安全性をさらに向上させたい場合は、株式投資の比率を少し落として、ヘッジファンドの比率を上げると良いでしょう。

なお、ヘッジファンドがリスクを回避しながら高利回りが期待できる理由は、優秀なファンドマネージャーが相場の状況に応じてさまざまな投資手法を駆使して運用を行うからです。このように、運用のプロに一任したい方にも適した投資商品です。

それでは次に、貯金8,000万円を1,3,5,7,10%の利回りで30年間資産運用したときのシミュレーションを紹介します。このシミュレーションは複利運用を前提としており、複利運用をすることで資産を大きく増やせる可能性があることがわかります。

| 利回り | 10年後 | 20年後 | 30年後 |

|---|---|---|---|

| 1% | 8,837万円 | 9,762万円 | 1億783万円 |

| 3% | 1億751万円 | 1億4,449万円 | 1億9,418万円 |

| 5% | 1億3,031万円 | 2億1,226万円 | 3億4,576万円 |

| 7% | 1億5,737万円 | 3億957万円 | 6億898万円 |

| 10% | 2億750万円 | 5億3,820万円 | 13億9,595万円 |

貯金8,000万円あれば、年利1%で運用しても30年後には資産は1億783万円になります。このように、年利1%のローリスク・ローリターンの金融商品であっても、長期投資をすると複利効果で資産を増やせることがわかります。

また、貯金8,000万円を年利5%で運用すると、10年後には1億3,031万円、20年後には2億1,226万円、30年後には3億4,576万円に資産を増やせます。年利5%の利回りは株式投資やアクティブファンド、ヘッジファンドであれば実現できる可能性があります。

このように、長期投資をすると複利効果で資産を大きく増やせる可能性があり、運用に成功すると豊かな老後生活が送れます。

また、運用金額が8,000万円以外の場合の資産運用シミュレーションについても知りたい方は、以下の表を参考にしてください。

貯金8,000万円で資産運用を行う際は、リスクヘッジを考慮することも大事になってきます。以下の点に注意すると資産運用のリスクヘッジにつながり、資産を減らしてしまうことを防げます。

貯金8,000万円で資産運用をする際には、投資の目標をはっきりさせておくことが大切です。例えば、「豊かな老後生活を送るために貯金8,000万円を10年以内に1億円に増やす」というような目標を設定しておきます。

この目標であれば、先に紹介した資産運用シミュレーションによれば、年利3%で運用すると目標を達成できることがわかります。このように、投資の目標を明確にしておくと、どのような金融商品で資産運用を行えば良いのかが判明します。

貯金8,000万円で資産運用を行う際は、8,000万円全てを単一の金融商品に投資せず、複数の金融商品に分散投資をすることが大切です。分散投資をすると、ある金融商品で損失が発生しても、他の金融商品の利益で損失を補填できる場合があります。

この記事で紹介したポートフォリオは分散投資の一例であり、いろいろな種類の金融商品をポートフォリオに組み込むことでリスクの分散が図れ、安全性の向上につながります。

貯金8,000万円で資産運用を行う場合は、海外への投資も検討すると投資リスクを分散できます。保有通貨を分散するという意味でも効果がありますが、例えば海外不動産投資をすれば、リスクヘッジをしながら家賃収入も得られます。

不動産投資では空室リスクが問題になりますが、人口増加が進行中のASEAN諸国の不動産は空室リスクが低く、安定した家賃収入が期待できます。また、物件の値上がり益も期待できるので、海外の優良物件に投資することで効率的に資産を増やせる可能性があります。

ここまで見てきた通り、貯金が8,000万円ある方が資産運用をすることで、老後の生活をより豊かにすることが期待できます。

8,000万円を普通預金に預け入れていてもほとんど資産を増やすことはできませんが、年に数パーセントの利回りでも資産運用を始めることで、将来に向けた効率的な資産形成が可能になります。

「貯金8,000万円を運用したいけれど、数ある金融商品の中からどれに投資をしたら良いかわからない」と悩んでいる方は多いでしょう。そんな方は、ぜひヘッジファンドダイレクトにご相談ください。

ヘッジファンドダイレクトでは、海外の実績豊富な優良ヘッジファンドを紹介しているので、将来のために貯金8,000万円を運用したいあなたのニーズに合わせた投資サポートができるでしょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F