【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

仕組債は、一部のプライベートバンクや証券会社の富裕層向けの商品として知られています。一般的な債券にデリバティブ要素を組み込んだ特殊な債券として知られています。また2023年6月23日、千葉銀行と千葉証券に対して、業務改善命令を出したことでも注目を浴びています。この記事では、仕組債の基本的な概念から、ノックイン・ノックアウトのカラクリ、さまざまな種類やリスク、そして銀行や金融機関がこれを発行する背景について、わかりやすく解説していきます。

仕組債とは、一般的な債券とは異なる仕組みを持つ債券です。具体的には、「スワップ」や「オプション」などのデリバティブ(金融派生商品)と一般的な債券を組み合わせた債券のことです。

スワップとは、金利や通貨を交換する取引のことです。固定金利と変動金利の交換や、日本円と外貨の交換などを行います。例えば変動金利で購入した場合に、固定金利で購入した相手とスワップすることで、将来の金利上昇のリスクヘッジを行ったりします。

なお、スワップをはじめとするデリバティブ取引を頻繁に行う金融機関のことを、スワップハウスと呼びます。

オプションとは、あらかじめ決めた価格で将来的に売買できる権利のことです。例えば、株価が下落した時に売買するオプション設定が可能です。

このように仕組債は、通常の債券にデリバティブを付与することで、投資家のニーズに合わせた商品を作ることができる特徴を持っています。

かつては1億円単位しか申し込みができず、プライベートバンクや大手証券会社等の富裕層専用の金融商品でした。しかし最近は最低投資金額が1000万円単位まで下がってきており、それとともにトラブルも増えてきているように思います。内容を理解して投資することが重要です。

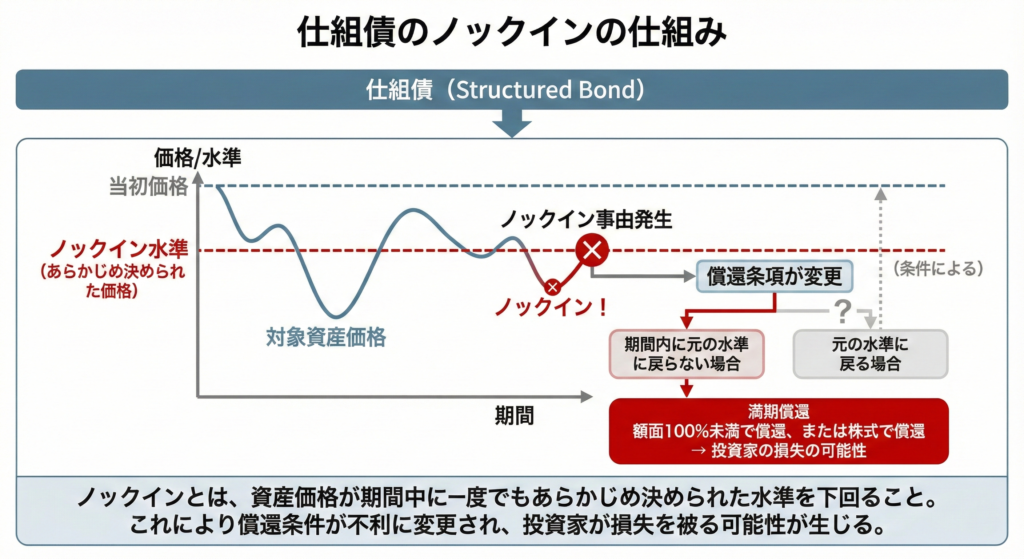

仕組債のカラクリを理解するには、まずは「ノックイン」と「ノックアウト」の概念を把握する必要があります。2つの事象を理解することで、その仕組債がどのような条件で償還されるのかが判断できるようになります。

株式などの資産が、あらかじめ決められた価格(水準)を下回ることを「ノックイン」と呼びます。仕組債では、ノックインすることで償還(支払い)条項が変わります。

具体的にはノックインした後、期間内に元の水準に戻らないと、額面100%で満期償還されなかったり、株式で償還されたりするケースがあります。

このように、参照している指数が期間中に一度でもノックインの水準を下回ると、「ノックイン事由」が起こったとされます。ノックイン事由が起こると、投資家としては損失を被る可能性が出てきます。

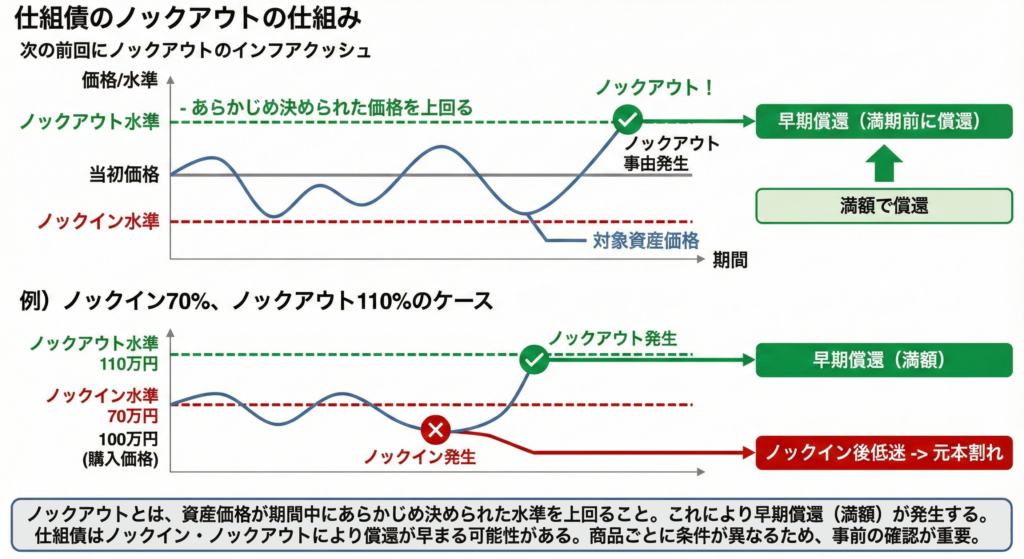

逆に、あらかじめ決められた価格(水準)を上回ることを「ノックアウト」と言います。ノックアウトになると、早期償還(満期前に償還)が発生します。

例)ノックイン条件が購入価格の70%、ノックアウト条件が110%のケース

100万円で購入した仕組債が70万円以下にまで下がると、ノックインとなります。ノックインした後も価格が低迷した場合(一定期間内に70万円を超えない場合)、償還される金額は元本割れになります。

一方でノックインした場合でも、その後相場が急回復して期限内に110万円になるとノックアウト対象となり、満額で早期償還されるケースもあります。

このように、あらかじめ決められていた償還日よりも前に「ノックイン」もしくは「ノックアウト」が起こることによって、償還される可能性がある仕組みを持っているのが仕組債の大きな特徴です。

なお、商品によってノックイン・ノックアウト水準と条件が異なるので、必ず事前に内容を確認しましょう。

仕組債の代表的なものに、EB債とリンク債(株価指数連動)があります。それぞれどのような特徴があるのか紹介していきます。

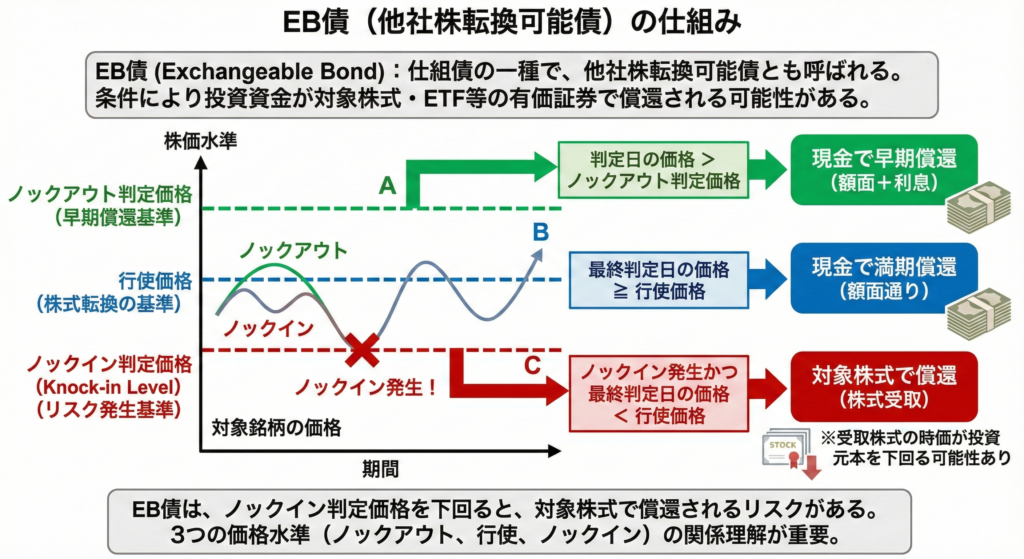

EB債とはExchangeable Bondの略で、仕組債の一種です。EB債は、リンク債などとは異なり、投資資金が株式・上場投信などの有価証券に変換されて償還される可能性があります。債券の発行者とは異なる株式に転換されるため、他社株転換可能債と呼ばれています。

具体的には、判定日の対象銘柄の価格があらかじめ決められた価格より高ければ、額面通り現金で償還されます。

一方で価格水準が一定以下(ノックイン)になり、その後も対象銘柄の価格が一定期間内に決められた水準まで上昇しない場合は、株式などの有価証券での償還となります。

EB債の理解には3つの価格「ノックアウト判定価格」「行使価格」「ノックイン判定価格」の関係性の理解が欠かせません。

EB債の連続投資には注意しましょう。ノックアウト判定価格まで償還し早期償還が行われた後、儲かったからと言って同様のEB債への投資を継続すると、何回目かにはノックイン判定に引っかかり、初期の儲け以上にマイナスになることもありえます。

儲かった体験の後こそ気を引き締める必要があります。EB債は最初の投資でやめとけばよかったという投資家も少なくありません。

なお、日経ビジネスで過去に掲載された記事でも、仕組債には中毒性があるため注意するよう書かれています。仕組債は小さく継続して儲けられるケースもありますが、逆に損失が出るときはそれまでの利益総額以上の金額になることも多いので、十分に注意しましょう。

記載されていた早期償還条項によると、株価が当初価格から15%を超えて下落しなければ3カ月毎に年率8%の利息を得ることができる。その一方で、株価が上がって当初価格から5%以上値上がりすると早期償還で元本が戻ってくる。

個別株だと、5%程度の変動はそれほど大きいものではなく、相場が堅調に推移している時だと、すぐ早期償還になってしまう。そうなると、早期償還された投資資金をどうしますか? 多くの方は、また同じような仕組債に投資して、2匹目、3匹目のドジョウを狙うのではないでしょうか。このように仕組債は中毒性があるのです。

日経ビジネス『割に合わない「仕組債」のカラクリを知る』

EB債について詳しく知りたい方は「EB債(他社株転換可能債)とは?リスクや発行体のメリット、ノックインなどの仕組みをわかりやすく解説!」もぜひ参考にしてください。

リンク債とは、価格指数などに連動して償還価格が変動する仕組債の一種です。株価指数連動債とも呼ばれます。例えば日経平均リンク債の場合、基準日からの日経平均株価の変動率によって償還金額や利率が変動します。

もし判定日の対象銘柄の価格が、あらかじめ決められた価格より高ければ、額面での償還となります。

一方で、価格水準が一定以下(ノックイン)になり、その後も対象銘柄の価格が一定期間内に決められた水準まで上昇しない場合は、そのときの低い価格で償還されたり、低い利率が適用されたりします。

仕組債は、対象銘柄の価格に連動して償還・利回りの条件が変動するため、通常の債券より高い利回りが適用されます。

通常の債券として人気が高い個人向け国債は、国が破綻しない限り元本保証されますが利回りが非常に低いです。個人向け国債の平均的な利回りは0.05%程度です。これでは、100万円を1年間預けてもわずか500円にしかなりません。

一方で仕組債では、銘柄によっては5%程度の利回りを期待することができます。利回り5%の仕組債は、利回り0.05%の個人向け国債の100倍になります。これは100万円を1年間預けると、5万円の資産が増えるという計算になります。

仕組債は元本割れを起こすリスクはありますが、利益を出しやすいことが大きなメリットでしょう。仕組債は、ノックイン事由が起こらない限りは満期になると元本が100%償還され、一般的な債券よりも高い利息を受け取れます。

先ほど述べたように仕組債の利回りは高く、運用に成功すると大きな利益が得られる可能性があります。そのため、仕組債は資産運用で利益を出すという成功体験を積みやすく、成功体験を積み重ねることで投資に対する自信が深まります。

仕組債は、ノックイン価格が各商品によって異なります。具体的には、基準の80%でノックインするものもあれば70%でノックインする場合もあり、銘柄によってさまざまな条件があります。

その他にも「クーポン(利子)」「どの銘柄・指数に連動するか」「償還条件」など、自分のリスク許容度、希望利回りに合わせて商品を選ぶことが可能です。

つまり多種多様な商品の中から、自分の運用目的に合わせて納得して商品を購入できるのが仕組債の特徴です。

仕組債はさらに、投資家のニーズに合わせてオーダーメイドで作ることが可能です。特に富裕層の方は、運用目的や資金力、運用年数やリスクなどのニーズが多岐にわたっており、自分のニーズにぴったりマッチした商品の購入を希望しています。

仕組債では、そのような投資家のきめ細やかなニーズに合う商品を作り込むことが可能であり、その柔軟さが評価されて実際に多くの富裕層の方から選ばれている資産運用方法です。

仕組債には、クーポン(利子)減少リスクがあります。

仕組債には、事前に決められた価格指標に基づいてクーポン(利子)を決定する商品があります。このような仕組債では2つの利回りが設定されており、価格指標が一定の水準を下回ると、低い利回りのクーポンが適用されます。

また価格指標によって投資家が受け取るクーポン(利子)が減少するリスクがあるので、購入の際は注意が必要です。

仕組債には償還金額が減少するリスクがあります。仕組債の中には、あらかじめ決められた価格指標に基づいて償還金額が決定される商品があります。価格指標が一定の水準まで下落(ノックイン)すると、投資家が受け取る償還金額が減る可能性があります。

このように仕組債は、連動する価格指標が一定水準以下まで下落すると、元本割れのリスクがあるので注意が必要です。

仕組債には、債務不履行発生リスクがあります。スワップハウス、アレンジャーと呼ばれる仕組債の発行に関係している会社が債券の利払いや元本の償還が履行できなくなった場合、投資家に損失が発生する可能性があります。

このように仕組債は、デリバティブを活用していることから関係する会社が複数存在していることにも注意が必要です。

また仕組債は債券の一種なので、一般的な債務に伴うリスクも存在します。

仕組債の発行者の倒産などで、債券の利払いや元本の償還が履行されないリスクがあります。

2008年に発生したリーマンショックは、アメリカの有力投資銀行であるリーマン・ブラザーズの倒産がきっかけでした。仕組債の発行者の多くはリーマン・ブラザーズのような海外の金融機関であり、無茶な経営をしている場合があります。

仕組債を購入する際は発行者の金融機関の「格付」を調べ、発行者が信用できるかをチェックしましょう。

債券を償還前に途中売却する場合は、売却価格が購入価格を下回るリスクがあります。

売却価格は売却時の市場価格(時価)になるため、売却時の市場価格が購入価格を下回っていると損失が発生します。国債などの一般的な債券は市場金利の変動によって価格が決まり、金利が上がると債券価格は下がります。

インフレ時には政策金利が上がるので、債券を償還前に途中売却すると損失が発生する可能性が高くなります。

外貨建ての債券の場合には、為替レートの変動により為替差損が発生するリスクがあります。

外貨建て債券では、外国の通貨で利息や償還金が支払われます。外国の通貨を円に両替する際は、円高になると円での受取金額が少なくなり為替差損が発生します。逆に円安になると為替差益が発生し、利益が拡大する可能性があります。

外貨建て債券で資産運用をする場合は金利の動向だけでなく為替レートの変動もチェックすることが大切です。

債券の流通量は、景気の動向や金利の変動、発行者の信用力の変化などによって決まります。

債券の流通量が少なくなると売却したくても買い手がつかず、必要なときに売却できない場合があります。また、売却ができても不利な条件での売却になるケースが多いです。

仕組債は一般的な債券よりも流通量が少ないため、流動性リスクは高いと言えます。

該当の債券が市場での流通がない場合は、債券を売却できないリスクがあります。

仕組債には、見えないコスト「スプレッド」が発生するというデメリットもあります。仕組債は債券の1種であることから、証券会社が自由に仕切値を設定しています。

しかし、その購入と売却の価格差からくる「値ザヤ(=スプレッド)」は、漏れなく証券会社の利益となっています。これをスプレッド取引と呼んでいます。

そしてこのスプレッドは、顧客には「手数料」のような形で目に見えることがないため認識しにくいという特徴があります。しかし実態として、証券会社が見えないところでしっかりと一定の料金を抜いていることは認識しておく必要があります。

仕組債はノックインやノックアウトという仕組みがあることから、運用期間が読めないことで資産運用の計画を立てにくいです。また、仕組債の多くは早期償還条項が付いているため、老後資金などが目的の長期投資には向きません。

じっくりと時間をかけて運用してコツコツとお金を増やしたい方に仕組債は向いていないので、他の方法で資産運用をすることをおすすめします。仕組債は、リスクを許容して短期間で資金を増やしたい方に向いています。

仕組債を購入する際は商品ごとに定められているノックイン事由をよく確認し、リスクが高い金融商品であることを把握しておくことが大切です。

ノックイン事由などの仕組みは、投資初心者にはなかなか理解しにくいかもしれませんが、必ず不明な点を全て解消したうえで購入するようにしましょう。

仕組債は一般的な債券を上回るリターンが期待でき、運用に成功すると資産を大きく増やせます。その反面、元本割れを起こすリスクも高く、典型的なハイリスク・ハイリターンの金融商品であることを知っておきましょう。

仕組債で利益が出た場合でも、再投資は慎重に検討することが必要です。仕組債は小さく何度か稼げる可能性が高い一方、一度の失敗でそれまでの利益がすべて失われることもあります。

運用中にノックイン事由が発生しなかった場合は利益が出ますが、ノックイン事由が発生し期限までノックイン価格を上回らない場合、元本割れを起こしてしまいます。

ノックイン価格は、プロのファンドマネージャーが将来を予測し設定します。投資初心者の方は、ノックイン価格がなぜその価格なのか理解せずに感覚で選びがちですが、市場環境によっては元本割れする可能性は十分にあるでしょう。

そのため、一度利益が出ても再度仕組債に投資をするかは慎重に判断する必要があります。

仕組債はリスクが高く元本割れする可能性も大いにあるので、必ず余剰資金で運用するようにしましょう。生活資金で仕組債を購入すると、元本割れを起こして生活が破綻する恐れがあるので大変危険です。

余剰資金とは、手持ちの資金から生活資金やいざという時の備えの資金を差し引いたもので、当面使う予定がない資金のことです。余剰資金で投資をすると気持ちに余裕ができ、安定した精神状態で資産運用を行えます。

仕組債は、一般的な債券と比べるとハイリターンが期待でき、運用に成功すると資産を大きく増やせます。仕組債の仕組みを理解したうえでリスクを許容でき、短期間で資産を増やすことが運用目的であれば、仕組債での投資を検討してみても良いでしょう。

また仕組債は、ノックイン事由が発生しない限りにおいては利益が出やすいので、投資の成功体験をしてみたい方にもおすすめです。

仕組債はハイリスク・ハイリターンなので、なるべく資産を減らしたくない方には不向きです。そのような方は、国債や社債などの一般的な債券がおすすめです。また、仕組債は仕組みが複雑なので、シンプルでわかりやすい投資をしたい方には向いていません。

さらに、仕組債にはノックインや早期償還条項があるため、資産運用の計画が立てにくいです。しっかりとした運用計画を立てた上で長期投資をしたい方には、仕組債はおすすめできません。

金融庁は2023年6月23日、千葉銀行と千葉証券に対して、業務改善命令を下しました。これは、両社が、複雑で高リスクな仕組債を、顧客の知識や投資目的などを十分に把握せずに勧誘・販売していたことが問題となったためです。

処分理由は、以下のとおりです。

金融庁は、両社に対して、以下の改善策を講じるよう指示しました。

千葉銀行と千葉証券は、金融庁の処分を厳粛に受け止め、今後は、再発防止に向けて、徹底した改善に取り組んでいく方針です。

仕組債は、複雑な仕組みを有していることから、販売手数料も高額になる傾向にあります。金融庁の調査によると、仕組債の販売手数料は、一般的な債券の販売手数料の3~5倍程度にのぼるケースもあるとのことです。

また、仕組債の中には、販売手数料のほかに、運用手数料や信託報酬なども発生する場合があります。そのため、仕組債を購入する際には、手数料についても十分に確認しておくことが重要です。

以下に、仕組債の手数料の主な種類と概算金額をご紹介します。

ここまで見てきた通り、仕組債の条件は商品によってさまざまです。ある特定の銘柄に連動するものや株価指標と連動するものなど、お客様によって理想とする商品は異なります。

そのため、自分がどんな利率でどの指標をノックイン条項として選択すればいいかわからないという人も少なくありません。

そのような方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、あなたの投資目標やニーズに合致した理想的な商品を紹介しているので、納得できる資産運用をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F