【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

アメリカのヘッジファンド業界は、その規模と影響力から世界の金融市場における重要な役割を果たしています。ヘッジファンドとは、一般的には、投資家の資金を集めて様々な資産に投資し、リスクをヘッジしながら利益を追求する投資ファンドの一種を指します。

ヘッジファンドは、その運用戦略の柔軟性と高いリターンを追求する姿勢から、資産運用業界における重要なプレーヤーとなっています。特にアメリカのヘッジファンド業界は、その規模と影響力から、世界の金融市場における重要な役割を果たしています。

しかし、ヘッジファンドはその複雑な運用戦略と高いリスクから、一部の専門的な投資家や機関投資家に限られた投資先となっています。そのため、ヘッジファンドの役割と重要性を理解することは、金融市場の動向を把握する上で非常に重要となります。

この記事では、アメリカのヘッジファンド業界の概要と、ヘッジファンドが金融市場にどのような影響を与えるのか、また、ヘッジファンドがどのようにしてリスクを管理し、利益を追求するのかについて詳しく解説します。

2020年のPreqinの報道によるとアメリカのヘッジファンドの運用資産はUSD2,783bn,日本円で約380兆円と言われています。アメリカは主要なヘッジファンドの市場となっており、特にファンドの投機場所としてはデラウェア州にその登記が集中しています。

一方運用会社の本社としての登記地としては、ニューヨーク州が世界最大となっており、その次がコネチカット州やマサチューセッツ州などとなっています。

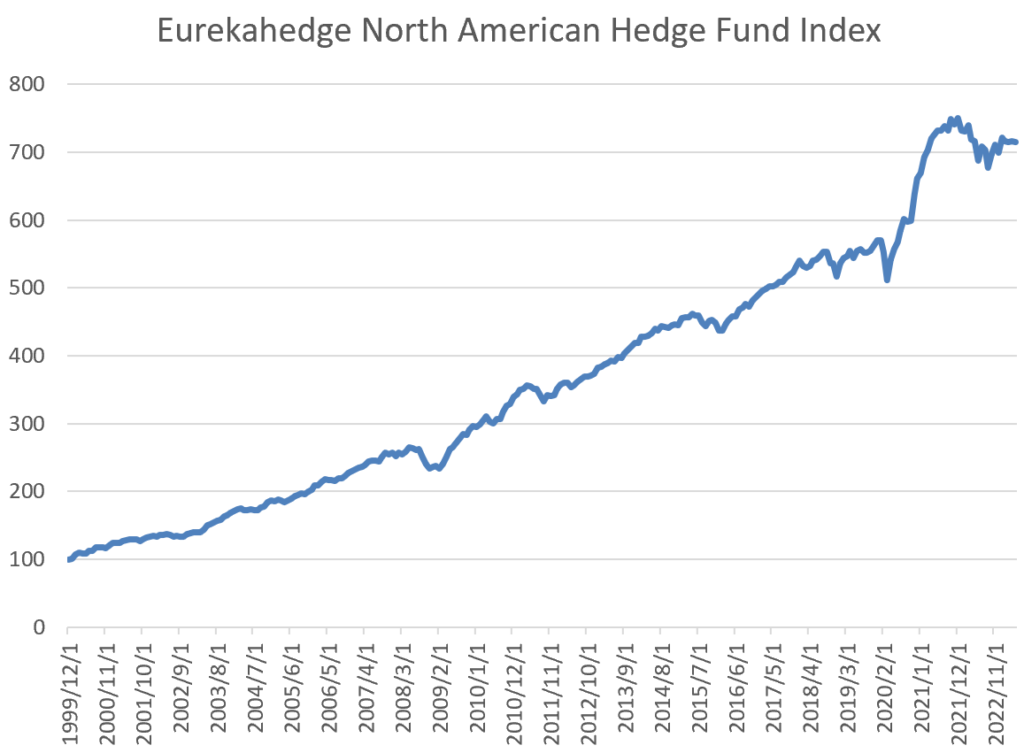

ユーリカヘッジの北アメリカファンドインデックスを見ますと長期的に順調に上がってはいますがここ2021年に急騰後、2022年の下げ相場の影響で一時停滞しているようです。

。

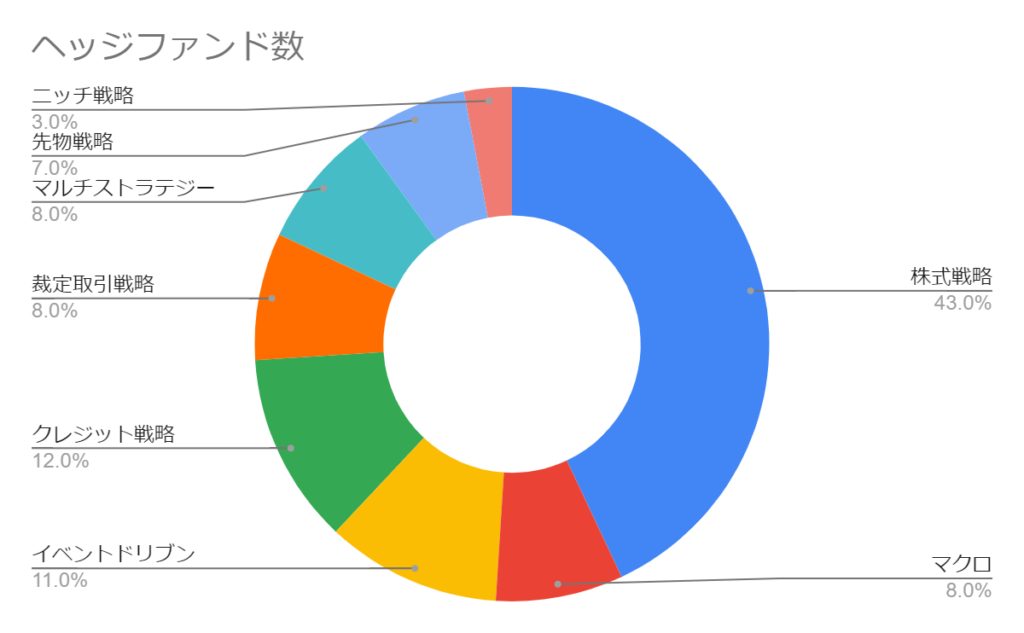

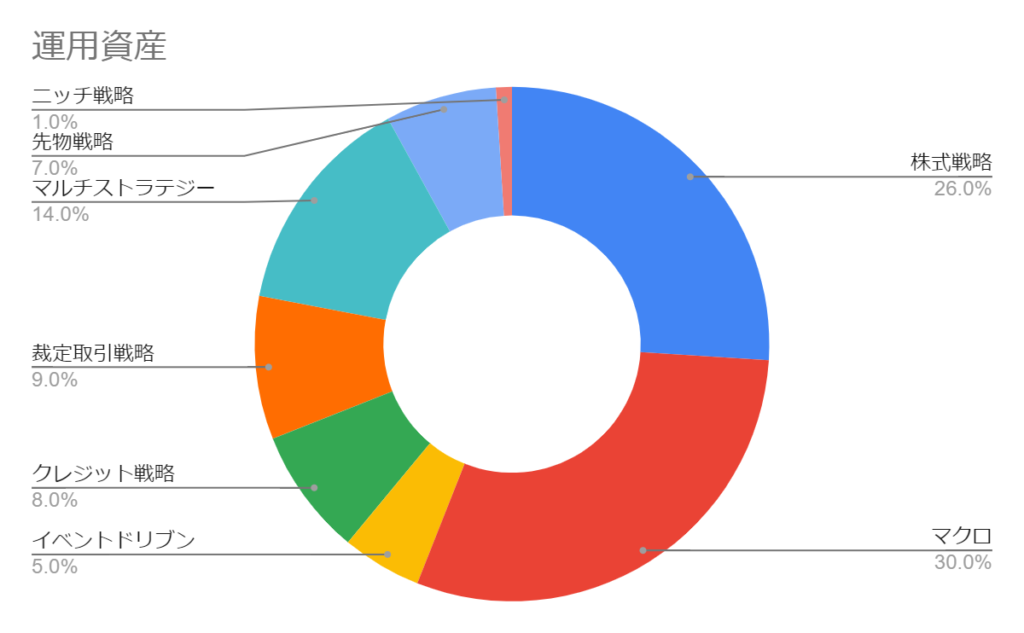

また株式戦略のヘッジファンドは数が多い一方預かり資産は少なめのファンドが多く、グローバルマクロやマルチストラテジー戦略のヘッジファンドは数こそ少ないですが預かり資産は大きい傾向があります。これは市場の流動性が大きく影響しており、リーマンショック以降はブリッジウォーターに代表されるグローバルマクロへの資金流入が続いていました。しかし2020年あたりからマルチストラテジー戦略への注目度が高まっており、2022年にシタデルやポイント72といった大手マルチストラテジーヘッジファンドが好調な実績であったことから2023年はマルチストラテジー戦略への資金流入が見込まれています。

| 世界順位 | 運用会社 | 都市 | 国 |

|---|---|---|---|

| 1 | ブリッジウォーター・アソシエイツ | CT | USA |

| 3 | DEショー・グループ | NY | USA |

| 4 | エリオット・マネジメント・コーポレーション | FL | USA |

| 5 | シタデル | FL | USA |

| 6 | ミレニアム・マネジメント | NY | USA |

| 7 | ブラックロック | NY | USA |

| 8 | ツーシグマ | NY | USA |

| 9 | ルネッサンス・テクノロジーズ | NY | USA |

| 10 | JPモルガン・アセット・マネジメント | NY | USA |

| 11 | AQRキャピタル・マネジメント | CT | USA |

| 13 | デビッドソン・ケンプナー・キャピタル・マネジメント | NY | USA |

| 15 | アデージ・キャピタル・マネジメント | MA | USA |

| 18 | ファラロン・キャピタル・マネジメント | CA | USA |

| 19 | ポイント72アセット・マネジメント | CT | USA |

| 21 | ウェリントン・マネジメント | MA | USA |

| 22 | バイキング・グローバル・インベスターズ | CT | USA |

| 23 | バウポスト・グループ | MA | USA |

| 24 | D1キャピタル・パートナーズ | NY | USA |

| 25 | ゴールデンツリー・アセット・マネジメント | NY | USA |

| 26 | ハドソンベイキャピタルマネジメント | CT | USA |

アメリカの主要なヘッジファンドについて語るとき、その多様性と影響力を無視することはできません。これらの資金は、金融市場における重要な役割を果たし、投資家にとっては有益な投資機会を提供しています。

まず、ブリッジウォーター・アソシエイツについて触れておきましょう。このヘッジファンドは、資産管理の世界で最も成功した企業の一つであり、その資産規模は約1600億ドルに達しています。ブリッジウォーターは、ピュア・アルファ戦略とリスクパリティ戦略で知られており、これにより投資家は市場の変動に対するリスクを最小限に抑えることができます。

次に、ルネッサンス・テクノロジーズは、その革新的な量的取引戦略で知られています。このヘッジファンドは、複雑な数学的モデルを使用して市場の動向を予測し、その結果を投資に活用しています。レナサンス・テクノロジーズの資産規模は約1100億ドルで、そのパフォーマンスは一貫して市場を上回っています。

DEショー・グループは、1988年にデビッド・E・ショーによって設立されたアメリカのヘッジファンドです。このファンドは、定量的および計算機科学的アプローチを利用して世界中の市場で運用を行っており、特に数理モデルとアルゴリズム取引に強みを持つことで知られています。DEショーは、その高度な技術と複雑な戦略で、金融業界内での技術革新の先駆者としても評価されています。

また、ベーコン・キャピタル・マネジメントは、そのマクロ経済的視点と洞察により、投資家にとって魅力的な選択肢となっています。このヘッジファンドは、世界経済の動向を分析し、その結果を投資戦略に反映させています。ベーコン・キャピタルの資産規模は約150億ドルで、その投資戦略は一貫して高いリターンを生み出しています。

これらのヘッジファンドは、それぞれ異なる投資戦略を採用していますが、共通しているのは、その革新的なアプローチと高いパフォーマンスです。これらの企業は、アメリカのヘッジファンド業界をリードしており、その影響力は世界的なものです。

ヘッジファンド業界は常に動きがあり、その動向は金融市場全体に影響を与えることがあります。以下に、最近の重要なニュースとその影響について詳しく説明します。

英運用会社LCHインベストメンツが公表した2022年末までのヘッジファンドの利益ランキングによると、米有力ヘッジファンドのシタデルが659億ドル(約8兆5000億円)と初の首位に立ちました。22年単年で約160億ドルを稼ぎ、ヘッジファンドが1年間で上げた利益としては過去最大になったという報告があります。

シタデルは株式や債券、商品などに幅広く投資し、高度な数学的手法で分析するクオンツといった複数の投資戦略を手がけています。22年は歴史的な高インフレや米連邦準備理事会(FRB)の急速な利上げで株式や債券の相場が大きく崩れるなか、空売りや超高速・高頻度の取引などを駆使して利益を積み上げたとみられています。

一方で、ヘッジファンド全体では22年に2080億ドルの損失が生じているとの報告もあります。トップ級ファンドと他のファンドで運用成績の格差が際立つ状況となっています。

創業者のレイ・ダリオ氏が運用の第一線から退いたブリッジウォーターは22年に62億ドルを稼ぎ、1975年の創業来の利益は584億ドルとなりました。22年末時点の運用資産総額では同社がシタデルを上回っています。

創業来利益のランキングで3位のDEショー、4位のミレニアムも22年単年でそれぞれ80億ドル規模の利益を上げました。同6位で有力アクティビスト(モノ言う株主)として知られるエリオットも22年に28億ドルを稼いぎました。

これらのニュースは、ヘッジファンド業界の動向とその影響力を示しています。一部のヘッジファンドは大きな利益を上げていますが、他の多くのファンドは損失を出しています。これは、ヘッジファンドの運用戦略とリスク管理の重要性を示しています。

また、これらのニュースは、ヘッジファンドが金融市場全体に与える影響を示しています。ヘッジファンドの動向は、株価、債券価格、商品価格など、金融市場全体の動向に影響を与えることがあります。そのため、ヘッジファンドの最新のニュースを追うことは、金融市場の動向を理解する上で重要となります。

以上が最新のヘッジファンドニュースの概要です。ヘッジファンド業界は常に変化しており、その動向は金融市場全体に影響を与えることがあります。そのため、最新のニュースを追うことは、投資家にとって重要な情報源となります。

証券取引委員会(SEC)が導入を予定している新規制によれば、大手ヘッジファンドは、大きな損失を投資で被った際に、72時間以内に規制当局に非公開で報告を行うことが求められます。

証券取引委員会(SEC)が本年5月3日に承認し採択した新規制によれば、大手ヘッジファンドは、大きな損失を投資で被った際に、72時間以内に規制当局に非公開で報告を履行する義務を課せられました。

この新規制により、資産運用総額が150億ドル(約2000億円)以上のヘッジファンド企業で大きなイベントが発生した場合、規制当局がほぼリアルタイムでその状況を把握することが初めて可能となります。

アメリカのヘッジファンド市場は380兆円規模の巨大な運用資産を誇っています。大手運用会社はグローバルマクロ戦略が多かったのですが、2022年の実績が好調だったマルチストラテジー戦略への資金流入が続いています。AIやESG投資など環境の変化に適用しやすいマルチストラテジー戦略は一方で人材獲得競争が苛烈になってきています。

一方市場のトレンドが強く発揮された先物戦略の中のトレンドフォロー戦略にも分散投資資金が流れているようです。引き続きアメリカのヘッジファンド市場は世界の富裕層や機関投資家の伝統的資産の分散投資先としてのニーズを集め、拡大していくことが期待されています。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F