【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

ESG投資に対する関心が高まっています。これまでの投資は企業の財務諸表を参考にしてきましたが、環境(Environment)・社会(Social)・ガバナンス(Governance)の3要素を考慮したESGを重視するようになってきているからです。

この記事では、ESG投資の仕組みと投資方法について解説します。

ESG投資とは、E(環境)・S(社会)・G(企業統治)に配慮している企業を重視して行う投資のことです。ESG投資は、これらの要素を総合的に評価し、企業の持続可能性や社会的価値を重視して投資を行う方法です。従来の投資判断の基準である財務情報だけでなく、企業が持続可能な社会の実現にどれだけ貢献しているかを評価する新しい投資のアプローチと言えます。

環境とは、私たちが生活する地球の自然環境を指します。気候変動、生物多様性の保護、資源の有効利用など、企業がどれだけ環境に配慮した経営を行っているかが評価されます。持続可能な開発目標(SDGs)の達成や緑の経済の推進にも関連しています。

社会とは、人々の生活やコミュニティ、労働環境など、企業がどれだけ社会的責任を果たしているかを示す指標です。労働者の権利、健康・安全、人権、地域社会との関係などがこの要素に含まれます。

企業統治とは、企業の経営の透明性や公正性をどれだけ確保しているかを示すものです。経営陣の報酬、株主との関係、コンプライアンス、リスク管理などがこの要素に該当します。

ESG投資は欧米を中心に広く浸透し、投資残高も年々拡大傾向にあります。2020年には世界の投資額の35.9%がESG投資になり、投資残高は35.3兆ドル(約3,900兆円)にもなっています。

日本においても、投資にESGを組み入れることを原則として掲げるPRI(国連責任投資原則)に、日本のGPIF(年金積立金管理運用独立行政法人)が2015年に署名し、ESG投資が広がりました。

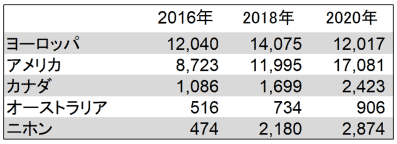

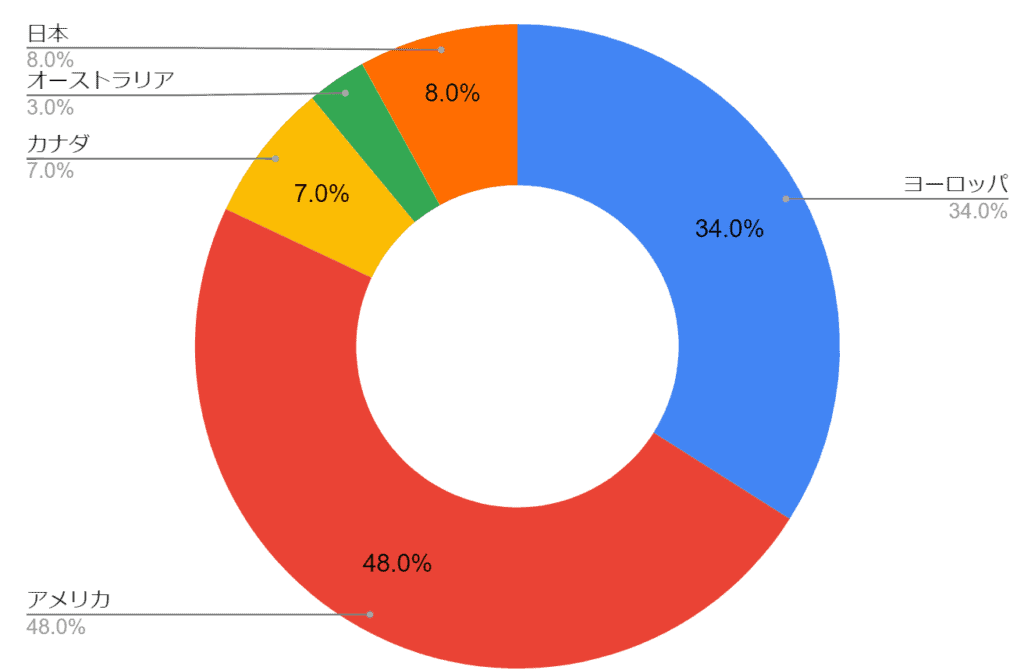

そして、地域・国別の比率は以下の通りです。

出典:GSIR

1.米国 48%

2.欧州 34%

3.日本 8%

4.カナダ 7%

5.オーストラリア・ニュージーランド 3%

地域別では米国が17.1兆ドルと、過去2年で42%増えました。そして、これまで世界のESG投資をけん引してきた欧州を上回って最大になっています。日本は34%増の2.9兆ドルでした。株式だけでなく、債券市場でもESGを考慮する動きが広がり、投資額が大きく増えたのです。

ESG投資が従来とは異なり、利益を犠牲にした倫理的な投資から、長期的な成長を前提とした、利益の伴った投資になる可能性が高まったためです。

PRI(国連責任投資原則)は2006年に提唱され、2018年5月時点で世界の1,965の機関が署名し、資産運用規模は約70兆ドルとなっています。

PRI(国連責任投資原則)とは、投資にESGを組み入れることなどとした機関投資家の投資原則。PRI(国連責任投資原則)に賛同する機関投資家は、署名して遵守状況を開示・報告します。

日本ではGPIF(年金積立金管理運用独立行政法人)をはじめ、63の機関が署名しています(2018年7月時点)。こうした公的な機関の動きは、ESGに準拠した企業の株価を押し上げ、その他の投資家にとっても収益期待を生む好循環が生まれています。

近年、ESG投資は急速に成長しており、その市場規模は拡大の一途をたどっています。この背景には、環境、社会、ガバナンス(ESG)の考え方を取り入れた投資が、企業の長期的な成長や社会的な価値の創出に寄与するとの認識が広がっているためです。多くの投資家や機関投資家がESG投資をポートフォリオの一部として取り入れることで、市場の拡大が期待されています。国連サミットで採択されたSDGsは、17のゴールと169のターゲットの達成を目指しています。目標やターゲットが多岐にわたるため、企業によるESGの取り組みの幅は非常に広いものとなります。国連開発計画(UNDP)は、世界が抱える環境破壊、貧困、飢餓、男女格差などの問題を解決するためには、5~7兆ドルが必要だと試算しています。

ESG投資は、企業の環境や社会的な取り組み、ガバナンスの健全性を評価することで、長期的なリスクを軽減することができます。特に、気候変動や資源の枯渇などの環境リスク、労働権や人権問題などの社会的リスクを考慮することで、未来の不確実性を減少させることが期待されています。

企業は短期的な成果を求めて事業活動を行うため、環境破壊や健康被害、貧困、差別などの社会問題を引き起こし、企業価値を低下さ せます。長期的な視点で投資を行い、リスクをできるだけ抑えたい投資家にとっては、大きなメリットとなります。企業にとっては、ESG課題に注力することで、投資家を惹きつけ、資金調達につながるという利点があります。

ESG投資は、持続可能な社会の実現に向けた企業の取り組みを評価し、その取り組みを支援することで、より良い未来を築くことができます。このような投資を通じて、企業は環境保護や社会的な課題解決に取り組むインセンティブを得ることができ、持続可能な社会の実現に貢献することが期待されています。

企業によって社会貢献の方法はさまざまです。環境面では、森林破壊、海洋ゴミ、食品ロス、産業廃棄物処理などの問題があり、ボランティア活動などを通じて貢献する企業も増えています。社会面では、女性の社会進出の促進、育児・介護と仕事の両立支援、ワーク・ライフ・バランスの支援などがあります。ガバナンスの面では、企業がステークホルダーの利益を最大化するための活動や、経営・監督などの仕組みの明確化などがあります。

日本企業のESG債発行額は、2021年に6割増の2.4兆円となりました。これは、企業が環境や社会的な取り組みを強化し、その取り組みを金融市場で評価されることを期待している証拠です。この動きは、日本の企業が持続可能な成長を追求するための一つの手段として、ESG投資が注目されていることを示しています。

金融情報会社のリフィニティブのデータによると、企業などによるESG債の発行額は前年比62%増の2兆4330億円となり、社債全体に占める比率は前年の5.7%から8.9%に上昇しました。ESG債の発行は今後も増える見通しですが、発行拡大にともない、具体的な成果につながっているのかを見る投資家の目は厳しくなりそうです。

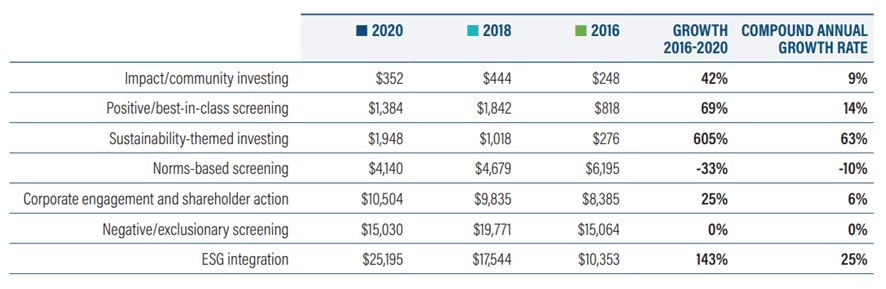

ESG投資には、以下の7つの手法があります。

環境問題や社会問題の解決を目的とした投資をします。

金融機関からの融資が困難な低所得者層や地域密着型の中小企業に融資し、資金面で支援することで、地域社会の発展や課題解決に貢献することを目的としたもの。

コミュニティ投資の支援機関としては、日本ではマイクロ投資ファンド、クラウドファンディングなどがある。英米では、CDFI(Community Development Financial Institutions)が、コミュニティに対して資金提供や専門的・技術的アドバイスなどのサービスを行っている。

企業のESG課題への対応評価やESG関連指標の数値などをもとに、評価や数値の高い企業を選別して投資するESG投資の手法のこと。各セクターの中で、ESG評価が高い企業でポートフォリオを構築するベストインクラスというスクリーニングの手法を指します。

クリーンエネルギーやグリーンテクノロジー、サステナブル農業など、ESGの特定のテーマを投資対象とする手法です。

国際的な規範に反した企業を、ポートフォリオから除外する手法です。

ESGの課題について、株主として意見表明を行ったり、経営陣と対話したりします。

特定の業種や個別企業をポートフォリオから除外し、ESG評価の高い企業に投資する手法です。

従来の投資プロセスにESGの要素を組み入れ、総合的に投資判断します。

各手法の中で、2016年からもっとも伸びたのは、「サステナビリティ・テーマ投資(Sustainability-themed investing)」です。投資額は約6倍になりました。次に伸びたのは「ESGインテグレーション(ESG integration)」で、約1.4倍になっています。

出典:GSIR

投資信託を利用してESG関連銘柄に投資することができます。また、慣れてきたら投資信託に組み入れられている銘柄を個別に購入してもいいでしょう。

2021年は、新規設定ファンド数が6年ぶりに増加しました。長期運用の重要性が強調されるなかで新規設定されるファンド数は減少を続け、2016年以降4年連続で減少。2020年は前年と同じ297本となっていましたが、2021年は年間で396本増加したのです。

2021年に新規設定ファンドが増えた要因の一つが、ESG投資に対する関心の高まりです。ファンド名に「ESG」や「環境」「脱炭素」「カーボン」などを含むファンドは58本ありました。

新規設定ファンドの約5本に1本をESG関連銘柄が占めたのです。それでは、ESGの代表的な投資信託を紹介します。

基準価額11,021円

純資産総額 9,968億円

騰落率

1カ月 -12.54%

3カ月 -15.83%

6カ月 -12.36%

1年 -3.85%

設定来 10.21%

数値は2022年1月末時点

国内および新興国を含む世界の金融商品取引所に上場している株式に投資するアクティブファンドです。銘柄選定においては、個別企業の競争優位性や成長力だけでなく、ESGへの取り組みを重視します。

2022年1月末時点における組入上位銘柄は、以下の通りです。

1.マスターカード(米国) 9.4%

2.サービスナウ(米国)8.4%

3.HDFC銀行(インド)6.9%

4.アドビ(米国)6.6%

5.ビザ(米国)6.4%

基準価額 11,223円

純資産総額 807億円

騰落率

1カ月 0.4%

3カ月 12.0%

設定来 12.2%

※2021年12月30日時点

日本を含む世界の上場株式の中から、温室効果ガスの排出を削減するサービスや技術の提供を通じ、脱炭素社会の実現への寄与が見込まれる企業の株式に投資するアクティブファンドです。

2021年12月末時点における組入上位銘柄は、以下の通りです。

1.マイクロソフト(米国) 5.4%

2.サーモフィッシャーサイエンティフィック(米国)3.8%

3.エアープロダクツ・アンド・ケミカルズ(米国) 2.9%

4.ASMLホールディングス(オランダ) 2.7%

5.トップビルド(米国) 2.5%

今後も投資においてESGを重視する流れは強まっていくと考えられます。ファンダメンタルやテクニカル分析だけでなく、ESGへの取り組みを意識することで、より安定的なリターンが期待できるからです。まずは投資信託などのファンドでESG投資にチャレンジし、慣れてきたら個別銘柄に投資してみてはいかがでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,432億円(2024年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F