【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

投資の世界において、アクティビスト投資家は特に注目される存在です。しかし、その役割や戦略について深く知る機会は意外と少ないかもしれません。アクティビスト投資家とは一体何者なのでしょうか?彼らはどのような戦略を用いて、企業経営に影響を及ぼすのでしょうか?

この記事では、アクティビスト投資家の基本的な概念から、彼らが使用する複数の戦略、成功事例、さらには批判に至るまで、幅広い視点から解説します。アクティビスト投資家が市場に及ぼす影響は計り知れないものがあります。彼らの行動は、企業の方向性を変えることがあり、時には市場全体に大きな変化をもたらすこともあります。

しかし、一方で、彼らの方法論や目的については賛否両論があります。短期的な利益を追求するだけの存在なのか、それとも企業価値の向上と持続可能な成長を促す重要な役割を担っているのか。アクティビスト投資家に関する議論は、投資の専門家だけでなく、一般の投資家や企業経営者にとっても重要なテーマです。

この導入部を通じて、アクティビスト投資家の世界への理解を深め、彼らの戦略がどのように企業や市場に影響を与えるかについて、一緒に考えていきましょう。

アクティビスト投資家とは、株式を保有することで企業経営に積極的に関与し、企業価値の向上を目指す投資家のことを指します。彼らは、一般的な受動的投資家とは異なり、経営方針の変更、コスト削減、事業の再編、配当の増加、株式の買い戻し、または経営陣の交代などを提案することで、企業の価値を高めることを目指します。

アクティビスト投資家のアプローチは、企業に対して短期的な利益追求だけでなく、長期的な視点での企業価値の向上を促すこともあります。彼らは、企業が直面している問題を明らかにし、解決策を提案することで、企業の潜在能力を最大限に引き出すことを目指します。

アクティビスト投資家の影響力は、彼らが保有する株式の量だけに由来するわけではありません。彼らは、メディアや他の株主との積極的なコミュニケーションを通じて、自らの提案に対する支持を広く集めます。また、株主提案や株主総会での投票権を行使することにより、企業経営に直接影響を与えることができます。

アクティビスト投資家の主な目的は、企業価値の最大化です。彼らは、運用効率の改善、戦略的な事業再編、経営陣の質の向上などを通じて、企業の長期的なパフォーマンスを向上させることを目指します。このプロセスにおいて、アクティビスト投資家はしばしば企業の経営方針や戦略について、経営陣と激しい議論を交わすことがあります。

アクティビスト投資家による介入は、単に一つの企業の運命を変えるだけでなく、業界全体や市場に対しても大きな影響を及ぼすことがあります。企業の効率化や戦略の見直しは、競争の激化を引き起こし、結果として業界全体の革新を促すことがあります。

アクティビスト投資家は、時には批判の対象となることもありますが、彼らの活動は企業や経済に新たな視点をもたらし、長期的な成長と革新を促進する重要な役割を果たしています。

アクティビスト投資家が企業価値を高めるために用いる戦略は多岐にわたります。彼らのアプローチは、企業のパフォーマンス向上、経営陣との対話促進、そして株主価値の最大化を目指します。以下に、アクティビスト投資家が一般的に使用する主な戦略を紹介します。

アクティビスト投資家は、経営陣に対する提案や批判を公開書簡を通じて表明することがあります。これらの書簡はしばしばメディアによって取り上げられ、他の投資家や一般の人々にも広く読まれます。公開書簡は、経営陣に圧力をかけると同時に、公の場での議論を促すための手段として用いられます。

アクティビスト投資家は、株主総会で投票にかけられる提案を行うことがあります。これらの提案は、経営陣の交代、企業方針の変更、または特定の事業戦略の採用など、企業運営に直接的な変更を求めるものです。株主提案は、他の株主と連携することで、経営陣に対する圧力を高める戦略です。

直接的な対話や交渉を通じて、アクティビスト投資家は企業経営に影響を及ぼすことを目指します。これには、経営陣との非公開の会合や、より公式な場でのディスカッションが含まれます。このような交渉を通じて、アクティビストは企業の方向性に影響を与え、時には取締役会のメンバーとして直接経営に参加することもあります。

アクティビスト投資家は、メディアやソーシャルメディアを利用して、自らの立場や提案を広く一般に知らせます。この戦略を通じて、彼らは公衆の支持を集めるとともに、企業経営陣に対する追加の圧力をかけることができます。

場合によっては、アクティビスト投資家は企業経営陣に対する法的な措置を取ることがあります。これには、株主訴訟や企業経営の決定に対する法的異議申し立てが含まれます。法的手段は、他の戦略が効果を発揮しない場合に、最終手段として用いられることがあります。

これらの戦略は、アクティビスト投資家が企業経営に影響を与えるための主な手段です。彼らはこれらの手法を組み合わせることで、企業のパフォーマンス改善、経営陣との建設的な対話の促進、そして最終的には株主価値の向上を目指します。アクティビストの戦略は、企業にとって挑戦であると同時に、新たな視点や改善の機会を提供することもあります。

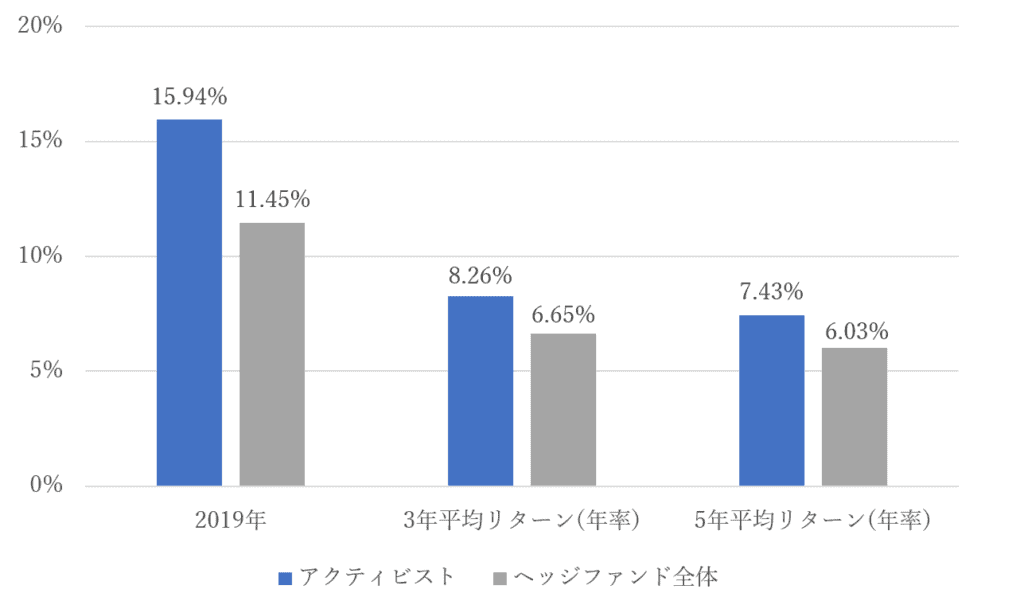

割安株に投資して長期的な株価上昇を狙うという方針のため、投資する銘柄は冴えないバリュー株がメインになります。短期的にはパフォーマンスが悪いイメージがありますが、直近の成績はヘッジファンド全体の平均を上回ります。

長期間エンゲージメントを行うため、時間を味方につけることができる投資方法といえるでしょう。アクティビストのキャラバン・キャピタルは、2020年10月までの年初来リターンは60%を超えるリターンを上げているようです。

具体的な投資戦略は、下記の例が挙げられます。

①キャッシュリッチ企業に株主還元を求める

②持合株式の売却を求める

③経営者交代や社外取締役の選任を求める

④事業のスピンオフを求める

ターゲット企業によって取るべき戦略は異なり、特に事業のスピンオフは高いレベルでの専門知識が必要になります。ファンドによって得意な戦略は異なり、様々な手法が取られています。

アクティビスト投資家による介入は、しばしば企業の運命を変えることがあります。彼らの戦略が企業経営に与える影響は大きく、多くの場合、企業の価値を顕著に向上させることができます。以下に、アクティビスト投資家による成功事例をいくつか紹介します。

ある大手企業では、アクティビスト投資家が経営陣の交代と事業戦略の全面的な見直しを提案しました。アクティビストは、企業の運営効率が業界平均を下回っていること、および成長機会の見逃しを指摘。株主としての立場を利用して経営陣との交渉に成功し、新たな経営陣の下で事業再編とコスト削減を実施しました。この結果、企業の業績は大幅に改善し、株価は介入前と比較して顕著に上昇しました。

別の事例では、アクティビスト投資家が事業の特化と非核心事業部門の売却を提案しました。このアクティビストは、企業が多岐にわたる事業を展開していることが経営資源の分散と効率の低下を招いていると指摘。株主提案を通じて、特定の高収益事業部門への集中と非効率な事業部門の売却を提案しました。この戦略の実施により、企業はより効率的な運営体制を確立し、長期的な収益性の向上を実現しました。

ある中規模企業において、アクティビスト投資家は配当政策の変更と株式の積極的な買い戻しを提案しました。この投資家は、企業が保有する現金の大部分を非効率な投資に使用していると批判。公開書簡と株主提案を通じて、より株主に還元する形の配当政策への変更と、株価支持のための株式買い戻しを要求しました。提案が実行された結果、企業の株価は短期間で大きく回復し、株主価値の大幅な向上が見られました。

これらの事例は、アクティビスト投資家が企業経営に与えるポジティブな影響を示しています。アクティビストによる介入は、経営陣に新たな視点を提供し、企業の潜在能力を最大限に引き出すきっかけとなることがあります。これらの成功事例からは、アクティビスト投資家が企業価値の向上に向けて果たすこと

アクティビスト投資家は、企業価値を向上させるための重要な役割を担う一方で、彼らの手法や目的に対しては批判も存在します。以下では、アクティビスト投資家に対する一般的な批判点を探り、その背景にある懸念を紹介します。

アクティビスト投資家に対する最も一般的な批判の一つは、彼らが短期的な利益を追求する傾向にあるというものです。批判者は、アクティビストが株価を一時的に押し上げるために圧力をかけ、企業が長期的な戦略や研究開発投資を犠牲にすることを促すと指摘します。このような短期的な視点は、企業の持続可能な成長や革新的な取り組みを阻害する可能性があります。

アクティビスト投資家による介入は、企業の経営陣や従業員に不安をもたらし、組織内の混乱を引き起こすことがあります。経営方針の変更やリストラクチャリングの提案は、従業員の士気に悪影響を及ぼし、企業文化に対する信頼を損なうことが懸念されます。

アクティビスト投資家の提案は、時に株主間で利害が対立する場合があります。特に、短期間での高いリターンを求めるアクティビストの目標が、長期的な視点を持つ株主の利益と衝突することがあります。このような対立は、株主間の分裂を引き起こし、経営陣の意思決定において追加の複雑さをもたらすことがあります。

アクティビスト投資家による強硬な介入は、企業文化に負の影響を与える可能性があります。経営陣や従業員が外部からの圧力に対応することに集中するあまり、企業の核となる価値やミッションから目を逸らしてしまうことが懸念されます。

これらの批判にもかかわらず、アクティビスト投資家は彼らの介入が企業にとって最終的には有益であると主張します。彼らは、効率性の向上、透明性の促進、および株主価値の最大化を通じて、企業の長期的な成功に貢献すると信じています。批判と支持のバランスを考えることは、アクティビスト投資家の役割と影響を理解する上で重要です。

Activist Insights の調査によると、世界のアクティビストトップ5は以下のようになっています。

| 順位 | アクティビスト名 | 対象企業数 | 対象企業の平均時価総額 |

| 1 | エリオット・マネジメント | 24 | 179億ドル |

| 2 | JANAパートナーズ | 3 | 2,531億ドル |

| 3 | カール・アイカーン | 9 | 114億ドル |

| 4 | スターボード・バリュー | 9 | 51億ドル |

| 5 | レギオン・パートナーズ | 7 | 16億ドル |

ポールシンガー率いるエリオット・マネジメントが世界2013年の7社から対象を24社に増やし、広範なアクティビスト活動が評価されています。2020年2月に約30億ドルをソフトバンクグループ株に投資したことは記憶に新しく、Bloombergといったニュースサイトにも頻繁にその動向を取り上げられるアクティビストです。

日本には進出していないため馴染みはありませんが、2019年は52%のリターンを記録しました。主力としていた米食品大手のコナグラブランズはJANAパートナーズのスコット・オストフェルド氏が取締役会に加わるという発表をした後、年間でおよそ60%急騰しました。アクティビストとして行った施策が機能し、高い実績を残しています。

現在84歳のカール・アイカーン氏は1968年に独立し、長年アクティビストとして活動を続けています。ホームページで「株主や債券保有者に何十億ドルもの価値を引出し、米国企業の競争力を向上に寄与する」と謳っており、企業合併に対する意見をレターで述べることも多く、現役で活躍し続けています。

2002年に設立されたニューヨークのアクティビストで、割安企業へ投資し経営陣や取締役会と積極的に関わることで株主の利益のために価値を高めるとしています。ロイターによると2020年前半のリターンは8.6%で、積極的な動きが功を奏した結果となりました。

2012年に設立され、米国中小型株を中心に運用するアクティビストです。割安な銘柄に集中投資し、長期的な値上がりを目標に運用を行います。ターゲット企業の平均時価総額は5社のうち最も低く、ファミリーオフィスや米富裕層個人の資金も受け入れているようです。

日本でよくニュースに取り上げられるところとしては、ビル・アックマン率いるパーシングスクエアや日本株をターゲットにしているサードポイントが挙げられます。

日本でアクティビストが注目を集めたのは、2000年代に村上ファンドが敵対的TOBや株主提案を行い経営陣と対立したことが始まりです。

当時のアクティビストは事業内容の改善から企業価値向上を目指すものは少なく「現金を配当や自社株買いに充当し、配当性向を高める」といった、資産を活用した株主還元の強化を念頭に置いた提言が主流でした。事業ではなく財務に着目し、短期的な利益を目指していたのです。

敵対的TOB等といった強引な手法もあり、「アクティビストは短期志向で、長期での企業の発展を阻害している」という悪印象が拡がる一因となりました。

2008年のリーマンショックによりアクティビストはいったん縮小しましたが、近年では形を変えて勢いを取り戻してきています。

買収防衛策として日本企業は株式持合をすすめ、アクティビストは以前のような強引な動きが出来なくなりました。社会的にも反感を買いやすい手法に別れを告げ、株式保有は数%にとどめ事業ギャップに着目した株主提案を行い長期的なリターンを目指すようになりました。

日本株をターゲットにしているサードポイントの動きは積極的で、例えばソニーに対しては二度の株主提案を行っています。

・エンターテイメント事業を分離して米国に上場(2013年)

・事業を分割してスリム化(2019年)

コングロマリット化した企業は経営の複雑化によって事業効率や競争力が低下するという特徴があり、情報開示も難しくなることから市場の評価が厳しくなる傾向があります。

このコングロマリット・ディスカウントを解消し正当に評価されることで企業価値を向上させるという、事業に着目した提案になっていることがわかります。

アクティビスト投資家による企業への介入は、市場における重要な現象の一つです。彼らは、企業の運営効率の向上、経営陣との対話の促進、そして株主価値の最大化を目指して、様々な戦略を用いています。アクティビスト投資家の成功事例は、適切な介入が企業にとってプラスの変化をもたらし得ることを示しています。企業の方針変更、事業の再編、経営陣の質の向上など、彼らの活動は多くの場合、企業の長期的な成長と革新を促進します。

しかし、アクティビスト投資家の手法や目的に対する批判も存在し、その影響は必ずしも一様にポジティブとは限りません。短期的な利益追求、経営の乱れ、株主間の利害対立、企業文化への悪影響など、彼らの介入がもたらす可能性のある負の側面も認識する必要があります。

アクティビスト投資家の役割と影響を考える際、バランスの取れた視点が重要です。企業経営においては、アクティビストの提案を真摯に検討し、建設的な対話を通じて、企業の長期的な価値と持続可能性を最大化する方向性を見出すことが求められます。同時に、アクティビスト投資家も、自らの活動が企業に与える影響を深く理解し、短期的な利益だけでなく、企業の長期的な成長と社会全体の福祉に貢献することを目指すべきです。

最終的に、アクティビスト投資家による介入は、企業と株主、さらには市場全体にとって、新たな視点を提供し、革新と成長を促進する機会となり得ます。企業経営と投資家間の対話と協力が、持続可能な経済の発展に向けた鍵となるでしょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F