【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

2020年初頭、新型コロナウイルス(COVID-19)の世界的な大流行が始まりました。このパンデミックは、人々の生活だけでなく、世界経済にも前例のない影響を及ぼしました。株式市場は大きく揺れ、多くの企業が業績悪化に直面し、経済活動は一時的に停止しました。このような状況は「コロナショック」と呼ばれ、投資界にも大きな波紋を広げました。

特に注目されるのが、ヘッジファンドの動向です。ヘッジファンドとは、機関投資家や富裕層の資金を集めて、さまざまな金融商品に投資し、高いリターンを目指すプライベートファンドの一種です。高度な投資戦略とリスク管理技術を駆使し、市場の変動から資産を守りながら、利益を追求するのが特徴です。

しかし、コロナショックによる市場の急激な変動は、ヘッジファンドにとっても未曽有の試練となりました。本記事では、コロナショックがヘッジファンドにどのような影響を与えたのか、そしてヘッジファンドがどのように対応してきたのかを詳しく掘り下げていきます。また、この経験が将来の投資戦略にどのように生かされているのかも見ていきましょう。

コロナショックによる経済の混乱の中で、ヘッジファンドはどのように舵を取り、どのような教訓を得たのか。投資家にとって重要な示唆を得るために、この記事をぜひ最後までご覧ください。

また、そもそもヘッジファンドとは何か詳しく知りたい方は「ヘッジファンドとは何か簡単に解説!投資信託との意味の違いは?」をぜひ参考にしてください。

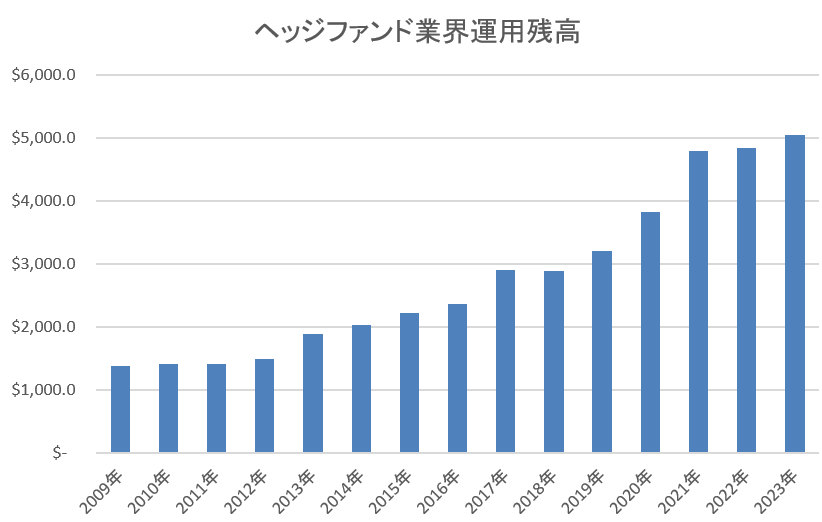

ヘッジファンドリサーチの調査によると、今年1-3月期のヘッジファンド業界はコロナショックの波に飲まれ、330億ドルの資金流出となりました。ヘッジファンドの成績によるものだけでなく、投資家のリスク許容度が低下しとにかく現金化したいという動きがこの結果になったようです。

しかし、ヘッジファンド資産全体に見る解約率は低水準にあります。

バークレイ・ヘッジファンド・インデックスによると、リーマンショックの起きた2008年の9月-12月の3か月でヘッジファンドの20%以上が解約されていました。今年の解約額は過去最高ですが、解約率は1%程度にとどまっています。

最新のデータでは、ヘッジファンド業界の運用資産はコロナショック前の水準にまで回復しています。なぜヘッジファンドに資金が集まるのでしょうか?

一番の理由としては、リーマンショック以降ヘッジファンドが運用の透明性を高めたことで投資家がリスクを予測できるようになったことが挙げられます。

2000年代前半のヘッジファンドは自らの運用方法をほとんど開示せず、リスクも不透明でした。そのため個人投資家はヘッジファンドに過度な期待をしてしまい、想定外の暴落が起きてしまったことで一斉に資金を引き揚げてしまったのです。

それ以降、ヘッジファンドは運用の方法やリスクをある程度開示するようになりました。投資家も事前にリスクを把握することで過度な期待をしすぎないようになり、機関投資家のような長期運用を行う資金もヘッジファンドに向かうようになりました。リーマンショック以前のヘッジファンド業界は黎明期、それ以降は成熟期といえるでしょうか。

また、ヘッジファンド以外に魅力的な投資先がないという理由も考えられます。世界的に株価は上昇していますが実体経済との乖離は拡がり、過熱感も感じられます。株式との分散投資先として債券が主流でしたが、世界的な低金利環境はしばらく継続することが予測でき、債券にも投資しにくい状態です。

魅力的な投資対象として、ヘッジファンドが注目を集めている状況です。

ヘッジファンドのパフォーマンスを、戦略別に比較しました。世界株式インデックスも追加しています。

解約が嵩んだことと、暴落に対応しきれなかったファンドは大きく値下がりしてしまいました。ヘッジファンド全体では4月以降回復し年初来プラスに転換しておりますが、一時的には大幅なマイナスを記録しています。

詳しく見てみると、戦略によって値動きが大きく異なることがわかります。暴落のピークだった3月では、プラスのリターンを記録した戦略はボラティリティトレードのファンドのみでした。

オプションやボラティリティ指数先物で運用するこの戦略は、市場のボラティリティ上昇に伴い利益を上げることができたようです。

また、債券で運用する債券アービトラージ戦略も小幅な下落にとどまりました。これは、格付けの高い債券価格の下落が小幅に抑えられたためだと考えられます。その後はFRBやECBによる社債買い入れによる債券価格の上昇により、安定的な値動きを実現しています。

ヘッジファンド全体としてはロング(買い持ち)ポジションのファンドが多いため、全体としては下落した結果となりました。

一方で、コロナの影響をほとんど受けずに値上がりしているファンドも存在します。ファンド名は出せませんが、具体例をご紹介します。

コロナショックの影響をほとんど受けずに値上がりを続けているファンドをご紹介します。株式ロングショート戦略で運用するファンドで、パフォーマンスは以下のようになっています。

株式ロングショート戦略全体でのパフォーマンスは振るいませんでしたが、このファンドについてはコロナショックの年もけんちょうにすいいしました。

コロナショックにより、ヘッジファンド業界は資金流出とパフォーマンスの悪化というダブルパンチの状況に陥りました。しかしその実態を見ると、解約率は低く抑えられており、ヘッジファンドの戦略によっては安定的な値動きを続けているファンドも多く存在することが明らかになりました。

ヘッジファンドに投資する際は、過去の暴落時にどのような値動きを確認した上で投資することが大切です。過去の実績をもとに自分のイメージに合うファンドを選択することが、良い運用を行うためのコツと言えます。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F