【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

2014年、米国最大の公的年金基金であるカルパース(CalPERS: California Public Employees’ Retirement System)は、約40億ドル規模のヘッジファンド投資プログラムから撤退しました。その背景には、高額な手数料や運用の複雑さに加え、莫大な運用資産全体に対してヘッジファンドが与える効果が限定的であったことが挙げられます。当時の市場環境や同基金の運用方針を踏まえると、コスト対効果が見合わないという判断はある程度の合理性を伴っていたと言えるでしょう。しかし、この決断が投資業界に与えた影響は想像以上に大きく、公的年金基金におけるヘッジファンドの有効性が改めて議論されるきっかけにもなりました。こうした議論が広がる中、カルパースの撤退は“ヘッジファンド=高リスク・高コスト”というイメージをさらに強める要因ともなったのです。

それから約9年が経過した今、カルパースが再びヘッジファンド投資を検討しているとの報道が注目を集めています。金融政策や世界経済の潮流が大きく変化するなか、従来のポートフォリオだけでは捉えきれないリスクが顕在化しつつあり、分散投資やリスク管理の観点からヘッジファンドの新たな役割が再評価されているのです。かつての撤退が示すように、ヘッジファンド投資は決して簡単な選択肢ではありませんが、それでもなお再導入を視野に入れる背景や意図は何なのか。そしてカルパースは、過去の苦い経験をどのように活かしながら新たな投資戦略を描いていくのか。果たして、この動きが業界全体にどのような波紋を広げるのかにも注目が集まっています。

この記事では、カルパースがヘッジファンド投資を再検討している経緯や背景、そしてかつての撤退理由を振り返りながら、新たな投資プログラムがもたらす可能性や課題をより深く探っていきます。再導入への挑戦が、これからの公的年金基金の投資戦略にどのような影響を与えるのか。その答えを見出すために、まずはカルパースの一連の動向を丁寧に紐解いていきましょう。

カルパース(CalPERS: California Public Employees’ Retirement System)は、1932年に設立された米国カリフォルニア州の公務員退職年金基金であり、その規模は今や世界的にも群を抜いています。2024年9月時点で運用資産総額は約5,316億ドル(約79兆円)に上り、米国最大の公的年金基金としての存在感を放っています。その影響力はカリフォルニア州のみならず、米国全体、さらには世界の投資市場にも及ぶほどです。では、これほどまでに巨大な運用資産を誇るカルパースが、どのような仕組みや目標をもって運用を行っているのでしょうか。その核心に迫ってみましょう。

カルパースの活動には大きく分けて二つの柱があります。第一に挙げられるのが、「年金給付の支援」です。約200万人を超える現役および退職公務員、そしてその家族に対して、長期にわたる安定した年金給付を提供することが使命です。

もう一つが、「資産運用を通じた財務安定性の確保」。莫大な資産を効率的かつ安全に運用し、長期的なリターンを獲得することで、将来にわたる年金給付を支える財務基盤を強固にする重要な役割を担っています。

カルパースは、短期的なマーケットの動きに一喜一憂するのではなく、年単位、さらには数十年単位のスパンでリターンを育てる戦略をとっています。その成果は、2024年9月時点の以下の運用実績からもうかがえます。

これらの数字だけを見ると、高い運用技術やリスク管理能力がうまく機能しているように見えます。しかし、資産総額が巨大であればあるほど、市場全体の動向や世界経済の潮流に左右されるリスクも高まるもの。次に、カルパースがどのようにリスクと向き合っているのかを探ります。

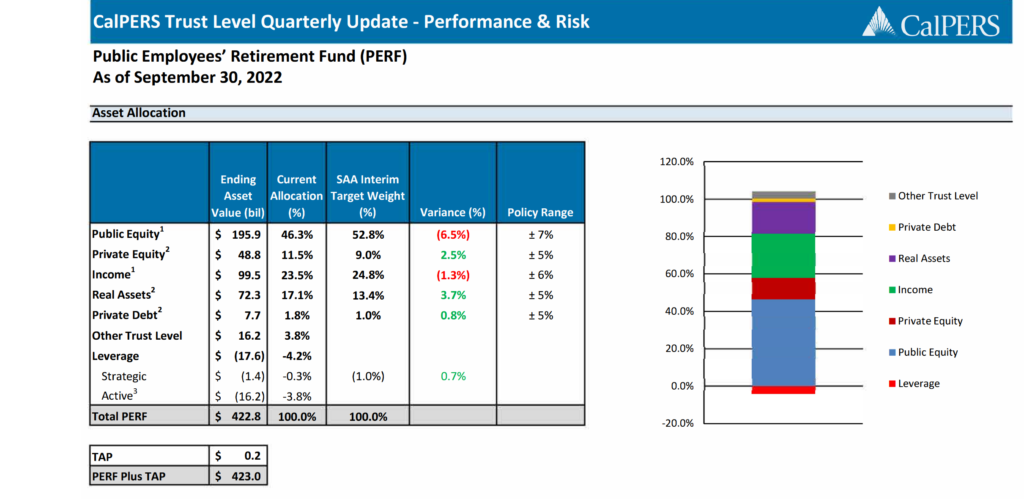

2024年9月時点でのカルパースの資産配分を見ると、その運用哲学が垣間見えます。

さらに、リスク管理の指標としては以下のようなデータが挙げられます。

このように、リスクを恐れて回避するのではなく、「許容すべきリスクは積極的にとり、想定外のリスクには備える」という緻密な姿勢で運用を進めていることがわかります。

カルパースの規模は、投資の幅を大きく広げる強力な武器となっています。膨大な資金を背景に、多様な資産クラスへ分散投資が可能となるだけでなく、市場に対する影響力も非常に大きいのです。一方で、巨額資金を動かす難しさがあるのも事実。投資先の選定やリスク管理は、他の年金基金以上に厳密さが求められます。

また、カルパースは基本的に短期的なパフォーマンスのアップダウンに左右されず、長期的な安定収益を目指す投資方針を貫いています。こうした運用哲学は、公的年金という使命と合致し、結果として堅実かつ持続的なリターンの確保に寄与しているのです。

公的年金基金として、カルパースは投資パフォーマンスや資産配分の状況を定期的に公開しています。さらに、運用プロセスにおいても高度な監視体制が整っており、リスク管理やコンプライアンスの徹底が図られています。この透明性と説明責任の高さは、一般市民や加入者からの信頼を得るうえで極めて重要な要素です。

カルパースは巨大な投資機関であると同時に、米国経済全体に大きな波紋を広げ得る存在でもあります。投資方針の転換や、新たなアセットクラスへの進出などの動きは、他の公的年金基金や機関投資家が参考にするモデルケースとなるのです。

さらに、資産規模が莫大であるからこそ、特定の市場や産業セクターへの投資がマーケット全体に影響を及ぼす可能性も決して小さくありません。社会における責任の重さとインパクトの大きさが、カルパースの動向を世界中の投資家が注視する理由といえるでしょう。

こうして見ていくと、カルパースが「米国最大」と称されるのも頷けるほど、多角的に考え抜かれた運用戦略とリスク管理体制を築いていることがお分かりいただけるかと思います。では、この巨額資産を運用し続けるうえで、今後どのような課題や新たな投資チャンスが待ち受けているのでしょうか。さらなる展開を知るためには、カルパースの動向から目が離せません。

2014年にカルパースがヘッジファンド投資から撤退したというニュースは、公的年金基金の運用方針に大きな一石を投じました。わずか1%ほどの資産比率であったにもかかわらず、その動向が投資業界全体に与えたインパクトは非常に大きかったのです。何がきっかけで、米国最大の公的年金基金がヘッジファンドから手を引く決断に至ったのでしょうか。そして、この動きはその後、どのような影響を世界の投資環境にもたらしたのでしょうか。以下では、2014年当時のカルパースの決断の背景と、その波紋を改めて整理していきます。

カルパースは2014年の時点で、約40億ドルをヘッジファンドに投資していました。しかし、その規模は基金全体の1%にも満たない程度。公的年金基金としては比較的控えめな比率ながらも、以下のような要因から大きな決断を下しました。

カルパースほどの影響力を持つ公的年金基金が「ヘッジファンドは効率的ではない」と公言した意味は、投資業界にとって小さくありませんでした。この撤退報道を受け、多くの公的年金基金や機関投資家がヘッジファンド投資のメリットとデメリットを再評価する動きに入りました。

一方、ヘッジファンド業界にとっては、費用対効果や透明性向上を求める声がいっそう強まる転機となりました。なぜなら、カルパースの決断が「公的年金基金とのつきあい方」を考え直すきっかけとなり、手数料体系の見直しや情報開示の拡充を促す結果にもなったからです。

カルパースの撤退後、他の公的年金基金や機関投資家の中には、同様にヘッジファンド投資を縮小あるいは停止する動きを見せるところもありました。一方で、全てのヘッジファンドが同じ戦略をとっているわけではありません。

そのため、「規模は小さくともリスクとリターンのバランスが取れる戦略」「ニッチだけれども専門性の高い分野」に特化することで、十分な収益を得られると考える投資家も存在します。実際、一部の機関投資家は特定の戦略にフォーカスしたヘッジファンドへの投資を継続または拡大するなど、一律にヘッジファンドを排除するわけではないことを示す事例も増えました。

2014年の撤退劇は、カルパースがどのような考え方で資産運用を行っているのかを象徴的に示す出来事でした。コストとリスクを天秤にかけながら、基金全体の利益を最優先に考える姿勢は、その後の運用方針にも脈々と受け継がれています。では、こうした方針の下で、カルパースは今どのように次なる運用戦略を見据えているのでしょうか。ヘッジファンドという選択肢を再び検討し始めたとされる背景には、投資環境の変化と新たなリスク管理手法の進歩が大きく関係しているのかもしれません。次の記事では、その再導入をめぐる思惑と、具体的な課題や可能性についてさらに掘り下げていきます。ぜひご期待ください。

カルパースが2023年にヘッジファンド投資の再導入を検討していると発表したことは、業界関係者だけでなく広く市場全体から大きな関心を集めています。かつての撤退理由を踏まえつつも、なぜ再びヘッジファンドを検討するに至ったのでしょうか。以下では、その背景となる市場環境の変化やカルパース内部の戦略転換、さらには過去の課題への具体的な対応策を整理し、再導入がもたらす可能性をひも解いていきます。

近年、株式と債券が同時に下落するケースが目立ち始め、従来の「株式と債券の組み合わせによる分散効果」が十分に機能しない局面が増えています。2022年には、インフレの長期化や地政学リスクの高まりを背景に、米国株と債券がそろって急落する異例の事態が起こりました。こうした市場のボラティリティ上昇により、投資家は「絶対収益」を狙える運用手法を求める傾向が一段と強まっています。

ヘッジファンドは、株式や債券と相関が低いケースが多く、市場全体の上下動に左右されにくい戦略を打ち出せる強みがあります。たとえばマルチストラテジーやマーケットニュートラル戦略といった、上昇相場だけでなく下降局面からも収益を狙える手法が再び注目を集めているのです。分散効果を高め、ポートフォリオ全体のリスクを調整する手段として、ヘッジファンドの柔軟性が新たに評価され始めています。

カルパースはここ数年、プライベートエクイティやプライベートデットなどのオルタナティブ資産に力を入れ、株式と債券の伝統的な資産クラスだけに依存しないポートフォリオを構築してきました。このような中で、ヘッジファンドは「分散投資をさらに推し進め、リスク調整後リターンを底上げするためのピースの一つ」として再評価されている可能性があります。かつての撤退時と比べ、市場環境も運用技術も変化しており、より洗練されたリスク管理体制の構築が見込まれるのです。

2014年の撤退時、カルパースが懸念した「高コスト」「スケーラビリティの欠如」「運用の複雑さ」は、どれも公的年金基金としては見過ごせない問題でした。しかし、今般の再導入検討にあたっては、以下のような対応策が考えられています。

もしカルパースが正式にヘッジファンド投資を再開すれば、公的年金基金やその他の機関投資家にとって大きな示唆となります。株式や債券にとどまらない投資オプションがより注目されることで、市場全体でのヘッジファンド需要が高まる可能性があるでしょう。さらに、下落相場でも収益を狙えるヘッジファンド戦略が組み込まれることで、ポートフォリオ全体の安定性向上に寄与する期待も膨らみます。

かつては“コスト高で複雑、規模に合わない”と判断されたヘッジファンドが、現在の変化しやすい市場環境でどのように再評価されているのか。その答えを占うには、カルパースが新たに設計する運用体制や、採用するファンドの選定基準が鍵を握りそうです。次に動くのは、世界最大級の公的年金基金――市場の注目がカルパースに再び集まるのも、無理のないことでしょう。

カルパースがヘッジファンド投資の再導入を検討するにあたって、避けては通れないのが過去の課題と向き合うことです。かつての撤退を決断させた要因にどう対処し、どのような新たな視点を取り入れた戦略を築いていくのか。これらはカルパースだけでなく、多くの公的年金基金や機関投資家にとっても重要な関心事と言えるでしょう。以下では、カルパースが直面する代表的な課題と、その克服策を探っていきます。

ヘッジファンドの手数料は、通常「2%の管理手数料+20%の成功報酬」という高コスト構造が一般的です。2014年の撤退時には、この手数料体系がリターンを圧迫する大きな原因として浮上しました。

カルパースのように数千億ドル単位の資産を運用するファンドにとって、投資額が数十億ドル程度ではポートフォリオ全体へのインパクトが限定的になる恐れがあります。一方、ヘッジファンド側にも大規模資金を受け入れるキャパシティがあるとは限りません。

一般企業の年金やプライベートファンドと異なり、公的年金基金は市民や加入者に対して高い透明性と説明責任を負います。しかし、ヘッジファンドの投資戦略は複雑で、往々にしてブラックボックス化しがちです。

レバレッジの多用や短期売買を繰り返すヘッジファンドでは、想定外の市場環境下で急激にリスクが増大する可能性もあります。リスク測定自体が難しいケースも少なくありません。

カルパースのように公的資金を扱う機関は、その投資先が「社会的に望ましいか」という観点でも厳しくチェックされます。高コスト・高リスクと見なされるヘッジファンド投資には、批判や懸念の声が寄せられやすいのも事実です。

ヘッジファンド投資のパフォーマンスは、市場環境に大きく左右されます。地政学的リスクや金利政策の変化が戦略の成否を分ける場合もあり、投資開始のタイミングが成功可否を左右することは言うまでもありません。

カルパースがこうした課題をどのように克服するかは、ヘッジファンド投資再導入の成否を大きく左右するだけでなく、他の公的年金基金や機関投資家にとっても重要な参考事例となるでしょう。過去の撤退理由を教訓に、より洗練されたリスク管理と透明性を追求できるかが、次なるステージへの鍵と言えます。果たしてカルパースはこの難題をどう乗り越え、ヘッジファンド再導入を成功へ導くのか――その行方には、世界中の投資家たちの視線が注がれています。

カルパースがヘッジファンド投資を再検討する背景には、ヘッジファンド特有の投資メリットが存在します。変化の激しい金融市場において、ポートフォリオ全体のリスク調整後リターンをより強固なものにするために、ヘッジファンドがどのような役割を果たすのか――その真価に改めて目を向けようとしているのです。以下では、ヘッジファンド投資がもたらす主な効果と、カルパースが期待するメリットを詳しく見ていきましょう。

ヘッジファンドは、伝統的な株式や債券と異なり、多様な投資戦略によって市場の変動に左右されにくいリターンを追求します。

ヘッジファンドは、上昇局面でも下降局面でも“収益機会”を捉えることを重視します。

株式や債券中心の運用だけでは実現しにくい収益源を補完することで、ポートフォリオを一段と強固にする効果が見込まれます。

高度なリスク管理技術を活用し、限られた資本で効率的に収益を生み出すのがヘッジファンドの強みです。

公的年金基金であるカルパースがヘッジファンド投資を再び取り入れる背景には、単なる収益目的だけでなく、運用の進化や信頼向上を図る狙いもあります。

ヘッジファンドの世界はコストやリスクも高い一方、適切な戦略選択や管理体制の整備次第で、大きな可能性を秘めているのもまた事実です。カルパースが過去の教訓をどう生かし、ヘッジファンド投資を再びポートフォリオに組み込むのか――その成功や失敗は、他の公的年金基金や投資家にとっても大いに注目すべき事例となるはずです。

世界各国の主要年金基金に目を向けてみると、ヘッジファンド投資に対する姿勢は実に多様です。カルパースがヘッジファンドを再導入するかどうかの判断には、こうした海外の成功例や慎重策が少なからず影響を与えていると考えられます。以下では、いくつかの代表的な年金基金のヘッジファンド投資戦略を概観し、カルパースの置かれた立場や選択肢を浮き彫りにしてみましょう。

| 年金基金 | 運用資産規模 | ヘッジファンド投資比率 | 投資スタンス | 成果・特徴 |

|---|---|---|---|---|

| オンタリオ州教員年金基金 (OTPP, カナダ) | 約2,420億カナダドル (2024年時点) | 総資産の約5%~10% | – グローバルマクロや マーケットニュートラル戦略に注力 – 株式・債券と低相関の戦略を選好 | – 市場下落時にも安定した リターンを確保 – リスク調整後リターンを 向上させる手段として評価 |

| オーストラリア未来基金 (Future Fund, オーストラリア) | 約2,470億オーストラリアドル | 約10% | – リスクパリティ戦略を重視 – リスクの緩和と収益向上を 両立する運用を推進 | – オルタナティブ資産の一角として ヘッジファンドが総リターンに寄与 – ボラティリティの高い局面でも 安定的な運用を維持 |

| ノルウェー政府年金基金グローバル (GPFG, ノルウェー) | 約1兆4,700億ドル | なし(採用していない) | – シンプルで透明性の高い 投資方針を重視 – 株式と債券の パッシブ運用が中心 | – 低コスト構造と高い透明性を 両立 – 市場全体の成長に連動する 堅実なパフォーマンス |

| テキサス教職員退職制度 (TRS, 米国) | 約1,800億ドル | 約8% | – 複数のファンドマネージャーを 組み合わせてリスク分散 – 低相関性の収益源として 戦略的に活用 | – 株式・債券が低迷する時期でも リターンを安定化 – 分散効果を最大化し、 ポートフォリオに貢献 |

| 比較項目 | カルパースの特徴 |

|---|---|

| 過去の撤退と再導入検討 | 2014年に一度ヘッジファンドから撤退した経緯があり、他基金より慎重な姿勢が目立つ。一方で、世界の成功例を参照しながら再度検討に踏み切っている。 |

| 規模とコストの課題 | 約5,300億ドル規模という巨大資産ゆえに、スケーラビリティとコスト効率の確保が至上命題となる。 |

| 戦略の多様性・選択肢 | OTPPやFuture Fundのように特定の戦略を深掘りする道もあれば、GPFGのように採用を見送る道もある。どの戦略を選ぶかが今後の焦点。 |

他国の年金基金がヘッジファンドをどのように取り入れているかを見渡すと、その運用手法は実に多彩です。カルパースがこうした事例をどう咀嚼し、自身の巨大なポートフォリオに落とし込むかは、今後の運用方針を占ううえで重要な焦点となります。2014年の撤退からの“再チャレンジ”がどのような形で実を結ぶのか――その行方を多くの投資家が注視しているのは言うまでもありません。

カルパースがヘッジファンド投資の再導入を検討している背景には、近年の市場環境の変化と、公的年金基金として負う社会的使命が色濃く存在しています。2014年に一度撤退を決断した経験を踏まえながら、どのように過去の課題を克服し、ポートフォリオ全体のリスク調整後リターンを向上させるのか。その答えを探るうえで、さまざまな視点からの分析が進められているのです。

まず、ヘッジファンドが提供する投資メリットを改めて考えてみると、株式や債券と低い相関性をもつ特性がリスク分散に大きく寄与する点が挙げられます。上昇相場だけでなく下降相場でも収益を狙える戦略を持っているため、市場が不安定な局面でもパフォーマンスの下支えとなる可能性が高いのです。カルパースのような巨大ファンドにとって、この“独自の動き”を備えた投資先を組み込むことは、ポートフォリオ全体の安定性を高めるうえで大きなアドバンテージになるでしょう。

一方で、過去に撤退を余儀なくされた経緯を振り返ると、ヘッジファンドならではの課題も見逃せません。高額な手数料に伴うコスト効率の問題や、運用戦略が複雑になりやすいことによる監視体制の強化、さらに巨大資金を効率的に運用できるスケーラビリティの確保など、公的年金基金として厳しく問われる透明性や説明責任とどう両立させるかが鍵となります。とはいえ、海外の年金基金の多くがヘッジファンドを活用し、一定の成果を上げている事例もあるため、カルパースならではの規模と特徴に見合った戦略を練り上げる余地は十分にあると言えます。

こうした背景から、もしカルパースがヘッジファンド投資を正式に再導入することになれば、その影響は投資業界全体に波及する可能性があります。世界最大規模の公的年金基金が動くことで、ヘッジファンド市場にはコストや透明性の一層の向上を促す圧力が生まれることも予想されるでしょう。また、厳選した戦略やファンドマネージャーを選ぶことで、リスク分散効果の高さとコスト効率の両立を目指す動きは、他の公的年金基金や機関投資家にとっても貴重なモデルケースとなるかもしれません。

さらに、ヘッジファンドの再導入が実現すれば、カルパースのポートフォリオはより多様化し、株式や債券への依存度を下げることで、ボラティリティの激しい局面においても相対的に安定したリターンが期待できます。絶対収益を狙う運用手法が、長期的な財務基盤の強化にもつながる可能性が高く、数百万の加入者とその家族を支える公的年金基金として、その意義は計り知れません。

とはいえ、こうした挑戦には、過去の教訓をどう活かすかという重大なテーマが伴います。もしこの試みが成功すれば、公的年金基金が直面する課題を解決する一つの道筋として、多くのファンドに広がる可能性があります。これからカルパースがどのような戦略を選び、どのような成果をあげていくのか――その行方は、公的年金基金のみならず世界の投資家たちの注目を引きつけ続けることでしょう。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

早稲田大学卒業後、国内証券会社を経て、ヘッジファンドダイレクト株式会社に入社。

2017年に執行役員就任、2023年より代表取締役社長に就任。

日本証券アナリスト協会認定アナリスト、CFP®、認定IPOプロフェッショナル。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F