グロース株とバリュー株の違いを理解していますか?

株式投資の世界では、しばしば「グロース株」と「バリュー株」という言葉を耳にします。名前だけは聞いたことがあるけれど、具体的に何が違うのか、どちらに投資すべきなのか迷っている方も多いのではないでしょうか。

実は、この2つの株式カテゴリーは投資戦略を考えるうえで非常に重要な基準になります。将来の成長性に重きを置く「グロース株」、現在の割安感に着目する「バリュー株」――それぞれに特徴やメリット・デメリットがあり、正しく理解しておくことでリスクとリターンのバランスを取りやすくなるのです。

本記事では、グロース株とバリュー株の基礎知識から判断指標、代表的な銘柄例、そして投資戦略の使い分け方までを徹底的に解説します。初心者の方でもわかりやすいよう、専門用語はなるべく噛み砕いて紹介していきますので、ぜひ最後までお読みください。

この記事を読むメリット

- グロース株とバリュー株の基本的な違いが明確になる

- 自身の投資スタイルに合った銘柄の選び方がわかる

- 今後の相場環境や企業分析に活かせるヒントが得られる

「どちらが正解」というものではありませんが、自分が目指す投資ゴールに合わせて両者を正しく使い分けることで、あなたの資産運用はさらに充実したものになるはずです。それでは、さっそく詳しく見ていきましょう。

目次

2. グロース株とバリュー株の定義と特徴

グロース株(Growth Stock)とは

グロース株とは、日本語で「成長株」とも呼ばれるとおり、将来的な業績拡大や株価上昇が期待される企業の株を指します。以下のような特徴があります。

- 売上高や利益の成長率が高い

多くの場合、過去数年間にわたって高い成長率を記録しているか、今後大きく成長すると見込まれている企業が該当します。 - PER(株価収益率)やPBR(株価純資産倍率)などの指標が高め

成長期待から投資家の人気を集めやすい分、株価が割高になりやすい傾向があります。ただし、高PER=常に割高というわけではなく、“将来の拡大余地”を織り込んだ株価と言えます。 - 配当よりも再投資を重視

グロース企業は成長に資金を注ぎ込みたいケースが多いため、配当は控えめか無配当の場合がよくあります。代わりに、株価の値上がりによるキャピタルゲインを狙う投資家が多いのも特徴です。 - 業種としてはIT、ハイテク、バイオ等が多い

日進月歩のテクノロジー分野やイノベーション領域など、未来の需要拡大が見込まれる企業にグロース株が集中しやすいです。

グロース株のイメージ例

- 米国のハイテク大手(Apple, Amazon, Googleなど)

- 日本のITベンチャーや半導体関連(レーザーテックなど)

バリュー株(Value Stock)とは

バリュー株とは、企業の業績や保有資産に対して株価が割安と判断される企業の株を指します。以下のような特徴があります。

- PERやPBRが低め

投資家から十分に注目されておらず、業績や資産価値に比べて株価が割安な状態になっているケースが多いです。 - 配当利回りが高いことが多い

資金を成長投資に回すよりも、株主還元(配当)を手厚く行う企業が多いため、安定配当や高配当を目当てに投資されるパターンが増えています。 - 成熟産業や老舗企業が多い

成長率は比較的落ち着いていても、市場シェアやブランド力が高い企業が含まれます。業績が堅調でも、市場から過小評価されて株価が低迷している場合も少なくありません。 - 景気変動に比較的強い(場合が多い)

過度な成長期待に依存しない分、相場が下落局面に入った際にも株価の下落が小さめになる可能性があります。ただし、必ずしも“安全”ではなく、バリュートラップ(割安に見えてその後の業績悪化でさらに株価が下がる現象)もある点には注意が必要です。

バリュー株のイメージ例

- 銀行・保険、商社などの大型企業(PERやPBRが低め)

- 過小評価されている老舗企業(実態に比して株価が安く放置されている)

グロース株とバリュー株を一言でまとめると、「未来の成長」に重きを置くか、「現在の割安さ」に着目するかの違いです。それぞれの特徴を理解するだけでも、投資判断における視野が広がります。次のセクションでは、この2つを見分けるうえで重要な株価指標(PER、PBR、ROEなど)について解説していきましょう。

3. グロース株とバリュー株の判断指標【PER・PBR・ROEなど】

グロース株とバリュー株を見分ける際には、いくつかの代表的な株価指標を活用します。ここでは、投資家にとって身近な「PER」「PBR」「ROE」の3つを中心に、それぞれがどのような意味を持ち、どのようにグロース株・バリュー株の判断材料になるのかを解説します。

3-1. PER(株価収益率)

**PER(Price Earnings Ratio)**とは、「株価が一株当たり利益の何倍になっているか」を示す指標です。計算式は以下のとおりです。

PER = 株価 ÷ 1株当たり利益(EPS)

- PERが高い場合

– 企業の将来成長に対して大きな期待が寄せられている

– 現時点では利益が少なくても、投資家は将来の大幅な利益拡大を見込んでいる

– グロース株に多い傾向(例:ハイテク企業) - PERが低い場合

– 企業の利益水準に対して株価が割安と判断される

– 過小評価されている、あるいは人気が薄い

– バリュー株に多い傾向(例:銀行株、商社株など)

ただし、PERが高いからといって必ずしも“割高”とは限らない点に注意が必要です。成長企業の場合、まだ利益が十分でなくても**“将来の利益拡大”を織り込んでいる**ことがあるためです。一方、PERが低い銘柄でも業績不安や構造的な業界課題から「将来稼げなくなる」とみなされているケースもあります。業種平均や競合との比較と合わせてチェックするのが重要です。

3-2. PBR(株価純資産倍率)

**PBR(Price Book-value Ratio)**は、「株価が一株当たり純資産(BPS)の何倍か」を示す指標です。計算式は以下のとおり。

PBR = 株価 ÷ 1株当たり純資産(BPS)

- PBRが1倍以上

– 株価がその企業の帳簿上の価値より高い

– 市場が企業の資産や事業を高く評価している可能性

– グロース株に多い傾向(人気化して割高に見えるケースもある) - PBRが1倍未満

– 株価が帳簿上の純資産を下回っており、いわゆる“割安”状態

– 企業の保有資産に対して市場が悲観的か、まだ注目されていない

– バリュー株に多い傾向(市場評価が低く放置されがち)

日本市場には、PBRが1倍を下回る銘柄が少なくありません。これは「バリュー株の宝庫」と言われる一因でもあります。しかし、PBRが低い=必ずしもお買い得とは言えず、老朽化した設備や不採算事業など、実質的に価値を生み出しにくい資産が多い企業もあるため、財務諸表の詳細を確認しながら総合的に判断することが大切です。

3-3. ROE(自己資本利益率)

**ROE(Return on Equity)**は、「株主資本を使ってどれだけ効率的に利益を稼いでいるか」を示す指標です。計算式は以下のようになります。

ROE = 当期純利益 ÷ 自己資本 × 100(%)

- ROEが高いほど

– 企業が自己資本を活用して効率よく稼いでいる

– グロース株において特に注目されやすい(成長性と収益力の両面が評価されるため) - ROEが低い場合

– 利益を出す力が弱い、または資本が過剰で効率性が低い

– バリュー株の中には資金を有効活用できていないケースも多い

– ただし安定した利益体質の企業もあるので一概には否定できない

一般的に「ROEが10%以上」の企業は収益性が高いと評価されることが多いですが、業種によって適正水準は異なります。また、一時的な特殊要因でROEが上下にブレる場合もあるため、過去3~5年の推移を見ることをおすすめします。

3-4. その他の指標や注目点

- 売上高成長率・EPS成長率

グロース企業の場合、特に「売上」や「一株当たり利益」の成長ペースに注目が集まります。過去数年・今後数年の成長予測を含めてチェックしましょう。 - 配当利回り

バリュー株は高配当を出す企業も多く、投資家にとってはインカムゲイン(配当収入)を狙える魅力があります。ただし、高配当であっても減配リスクや一時的な特殊要因を見極める必要があります。 - キャッシュフロー

成長戦略を実行するために十分なキャッシュを生み出せているか、財務体質が健全かどうかも大切な視点です。

まとめ:指標は“比較”と“総合判断”が要

「PERが高いからグロース株」「PBRが低いからバリュー株」と安易に決めつけず、同業他社や市場平均、過去の推移と比較することが重要です。また複数の指標を組み合わせ、会社四季報などで今後の成長率や配当方針をチェックすることで、より精度の高い投資判断ができるようになります。

次のセクションでは、具体的にグロース投資・バリュー投資のメリットやデメリットについて掘り下げていきます。グロース株は大化けの可能性を秘める一方で高ボラティリティ、バリュー株は安定感がある反面、成長性は限定的――それぞれに特徴があるため、しっかり理解しておきましょう。

4. グロース投資のメリット・デメリット

将来の成長性に大きな期待が寄せられる「グロース株」に投資するスタイルをグロース投資と呼びます。ハイテク産業やイノベーション企業など、これから伸びていく分野に資金を投じることで大きなリターンが狙える一方、価格変動リスクも高いのが特徴です。ここでは、グロース投資のメリットとデメリットを整理して解説します。

4-1. グロース投資のメリット

(1) 大きな値上がり益(キャピタルゲイン)を狙える

グロース投資最大の魅力は、企業の成長に伴う株価上昇によって大きなリターンを得られる可能性があることです。

- ITやAI、バイオといった成長産業に参入している企業であれば、将来的に株価が数倍以上になる「テンバガー(10倍株)」のようなケースも夢ではありません。

- 例えば米国のハイテク大手(Apple、Amazon、Google など)や日本の半導体装置関連(レーザーテックなど)がその好例です。

(2) 長期的には複利効果が期待できる

高成長を続ける企業の株を長期間保有していると、利益の拡大に比例して株価も上昇しやすく、複利的な資産形成が可能となります。

- 企業が稼いだ利益を再投資し、さらに成長を加速させる好循環が生まれることもあります。

- 積極的な研究開発やM&Aなど、攻めの経営を行う企業に多い傾向です。

(3) 新しいビジネスや技術に触れる機会が増える

グロース企業の多くは革新的な商品・サービスを開発しており、投資対象としてウォッチすることで最新の技術トレンドや市場ニーズを知るきっかけになります。

- 投資リターンだけでなく、時代の先端を押さえつつ情報収集ができる点も、成長株投資の醍醐味と言えるでしょう。

4-2. グロース投資のデメリット

(1) 値動きが激しくリスクが高い

将来の成長を織り込んでいる分、わずかな悪材料や決算の下振れで失望売りが集まり、株価が急落するリスクがあります。

- たとえば、「成長鈍化」や「競合の台頭」のニュースが出ると、失望感から大きく売り込まれる可能性が高いです。

- ボラティリティ(価格変動)が高いため、短期間での大きな含み損に直面しやすい側面もあります。

(2) 割高な水準で買ってしまう恐れ(高値掴みリスク)

グロース株は人気が集中しやすく、市場の期待が大きいとPER・PBRが高騰しやすいです。

- “割高”な状態で買ってしまうと、その後に調整局面が訪れた際に大きく値下がりし、損失を抱えるリスクが高まります。

- 特に話題性の高い銘柄に後から飛び乗る場合は、冷静な業績分析が欠かせません。

(3) 配当が少ない(もしくは無配)ことが多い

グロース株の多くは、得た利益を再投資に回すため、配当利回りが低い場合がほとんどです。

- 投資リターンは株価の値上がり益(キャピタルゲイン)に大きく依存することになるため、万一相場が逆風になった場合のリスクが大きいのもデメリットといえます。

4-3. グロース投資はこんな方におすすめ

- 高いリスク許容度があり、ハイボラティリティでも比較的冷静に対応できる方

- 長期的に大きなリターンを狙いたい方

- 急成長中の企業や革新的技術に興味があり、こまめに情報収集できる方

グロース株は当たれば大きい反面、下落局面でのダメージも大きくなりがちです。特に金利上昇や景気後退局面などでは売りを浴びやすくなるため、資産配分とリスク管理を徹底しながら取り組むことが重要です。

次のセクションでは、対照的な存在であるバリュー株について、そのメリットとデメリットを見ていきましょう。割安に放置されている会社を見つけ出して投資する手法には、また別の魅力と難しさがあります。

5. バリュー投資のメリット・デメリット

グロース投資が「未来の成長」に賭ける手法だとすれば、バリュー投資は「現在の割安さ」に注目するアプローチです。バリュー株(割安株)を探し出し、市場が正しく評価していないと考えられる銘柄に投資することで、企業価値が再認識されたときの株価上昇を狙います。ここでは、バリュー投資ならではの利点と注意点を見ていきましょう。

5-1. バリュー投資のメリット

(1) 株価下落リスクが相対的に小さい

バリュー株はもともと株価が割安な状態で投資できるため、仮に相場全体が下落局面に入っても、株価の下落余地が比較的限定的になりやすいとされています。

- 割高な銘柄ほど暴落時の落差が大きくなる可能性が高い一方、バリュー銘柄は株価が既に低水準なので**“底堅さ”**を発揮しやすいという考え方です。

(2) 配当などインカムゲインを得やすい

バリュー株には、安定した事業基盤を持ちながら市場であまり注目されていない企業が含まれることが多く、配当利回りが相対的に高いケースがあります。

- インカムゲイン(配当収入)を重視する投資家にとっては、**“持っているだけで一定の配当が得られる”**点は大きな魅力です。

- リタイア後などの安定したキャッシュフローを求める場面でも検討しやすいスタイルといえます。

(3) 値動きが比較的安定している

成長ストーリーへの期待による投機的な売買が少ないため、バリュー株はグロース株に比べて値動きがマイルドです。

- 大きく値下がりしにくいというメリットと合わせて、精神的にも投資を続けやすいという利点があります。

- 「地味だが堅実」という企業が多く、腰を据えて長期的に保有しやすい点が特長です。

5-2. バリュー投資のデメリット

(1) 大きな値上がり益は期待しにくい

相対的に安定感はあるものの、急激に株価が数倍に跳ね上がるような“爆発力”は限定的な場合が多いです。

- 高い売上成長やイノベーションを起こして急成長を遂げるタイプの企業は少ないため、キャピタルゲインの上振れ幅はグロース株ほど大きくない傾向があります。

(2) 成果が出るまで時間がかかる

「割安だけど放置されている」状態が長引き、株価がなかなか適正水準に戻らないリスクがあります。

- 市場の注目を浴びる材料が出てくるまで、年単位で待たされることもしばしば。

- 投資家には忍耐強さと長期目線が求められるでしょう。

(3) バリュートラップ(Value Trap)の危険

単にPERやPBRが低いだけで飛びつくと、業績不振が根深い企業や衰退産業に属する企業をつかんでしまうリスクがあります。

- 割安と思って投資しても、さらに業績が悪化して株価が下がり続けるケースもあり、結果的に“トラップ”になってしまうことも。

- 財務分析や将来の事業見通しをしっかり把握することが重要です。

5-3. バリュー投資はこんな方におすすめ

- グロース株の急激な値動きに不安を感じるため、ゆったりした投資スタイルを好む方

- **配当収入(インカムゲイン)**を重視し、堅実に資産形成を行いたい方

- 株価が割安なときに買って、長期間保有しながら株価上昇を待てる忍耐強い投資家

バリュー投資は、値動きの安定感や配当収入などメリットが多い反面、銘柄選定を誤ると“安いまま”で塩漬けになるリスクもあります。厳密なファンダメンタルズ分析と長期視点が求められる投資手法と言えるでしょう。

次のセクションでは、グロース株とバリュー株のそれぞれの代表例・業種を挙げながら、実際の銘柄選びのヒントを探っていきます。どのような業界や企業がグロース寄り、バリュー寄りとされるのか、参考にしてみてください。

6. グロース株&バリュー株の代表例・業種一覧

「グロース株」と「バリュー株」の特徴がわかったところで、具体的にどのような銘柄や業種が該当しやすいのかを見ていきましょう。

実際には市場環境や各企業の戦略によってスタンスが変化することもありますが、一般的に以下のような企業・セクターがグロース寄り、バリュー寄りとされます。

6-1. グロース株の代表例・業種

(1) ハイテク・IT企業

- 米国のハイテク大手: Google (Alphabet), Apple, Meta(旧Facebook), Amazon, Microsoft など

- AIやクラウド関連企業: NVIDIA, Salesforce, Snowflake, Palantir など

- 日本のITベンチャー: ラクス、freee、マネーフォワード など

これらの企業は、イノベーションを武器にした新サービス・新技術の開発を加速させることで、売上高や利益を急拡大させる可能性を秘めています。また、将来的に市場規模が拡大すると期待される分野(AI、クラウド、Eコマースなど)に注力していることが多く、投資家の注目度が高い点も特徴です。

(2) バイオ・ヘルスケアセクター

- 先端医療開発企業: バイオテクノロジーの研究・開発に注力しているベンチャー企業など

- 医薬品関連: 将来的な新薬承認が期待されるパイプラインを持つ企業

臨床試験の結果や新薬の承認は株価を大きく左右するため、業績変動が激しい一方、成功すれば株価急騰の余地が大きいのが特徴です。

(3) 半導体関連・精密機器

- 日本の半導体製造装置メーカー: 東京エレクトロン、レーザーテック など

- 海外大手半導体メーカー: AMD, Intel(成長鈍化傾向と見る向きもあるが、技術革新によっては再評価の余地あり)

半導体需要の拡大が続く中、技術力の高い企業が好調な業績をあげることで高いPERでも投資家が買い向かうケースが見られます。

6-2. バリュー株の代表例・業種

(1) 金融セクター

- メガバンク: 三菱UFJフィナンシャル・グループ(8306)、三井住友フィナンシャルグループ(8316) など

- 保険会社・証券会社: 東京海上ホールディングス(8766)、野村ホールディングス(8604) など

金融セクターは、金利動向や景気の先行きによって業績が左右されるものの、PBRが1倍を下回る“割安”状態の銘柄が多い傾向にあります。また配当利回りが高く、安定的な株主還元を行っている企業が少なくありません。

(2) 総合商社

- 三菱商事(8058)、伊藤忠商事(8001)、住友商事(8053)、丸紅(8002) など

資源開発から食品、インフラ投資など幅広い事業を展開し、安定収益を生み出す一方で、海外投資家からは過去長く低評価に甘んじてきました。しかし、近年の資源高や事業再編の動きで脚光を浴びるケースも増え、配当利回りの高さやPBRの低さからバリュー株として注目される典型セクターです。

(3) 石油・エネルギー関連

- 国内外の石油元売り・資源開発企業

– 例えば、エクソン・モービルやシェブロンなどの石油メジャー、国内ではENEOSホールディングス(5020)など。 - 電力・ガス企業

– 東京電力ホールディングス(9501)、関西電力(9503)など。

資源価格や規制動向に左右されるものの、成熟産業でありながら、何らかの理由で株価が安く放置されている場合があります。配当が比較的手厚い企業も多く、バリュー投資家が注目するジャンルの一つです。

(4) 不動産・インフラ

- 不動産開発・管理会社

– 三井不動産(8801)、三菱地所(8802)など - 鉄道・通信など

– JR各社、NTT(9432) など

こうしたインフラ系企業は、景気に左右されにくい安定収益源を持ちながら、事業評価が保守的に見積もられることで株価が割安になっているケースがあります。配当狙いのバリュー投資家にとって、注目度が高い分野です。

6-3. スタイルが変わる場合もある

企業は成長段階や事業再編を経て、かつては「成長株」だったものが成熟期に入りバリュー寄りの評価に変わることがあります。逆に、新製品開発や海外展開の成功によって、低評価だった企業が急成長銘柄として注目されるケースもあります。

ポイント

- グロース/バリューはあくまで“現在の指標”や“投資家の見方”に大きく左右される

- 一度「バリュー株」といわれた銘柄がずっとバリューに固定されるわけではない

- 「バリュエーションが高い=常にグロース」と断定できるわけではない

こうした動きは「スタイルローテーション」として、市場全体の流れと共に銘柄人気が入れ替わる要因にもなります。次のセクションでは、過去のパフォーマンス比較やマーケットの傾向について掘り下げていきましょう。「グロース株が優位な時期」「バリュー株が見直される時期」など、投資スタイルの移り変わりを理解することが資産運用のカギとなります。

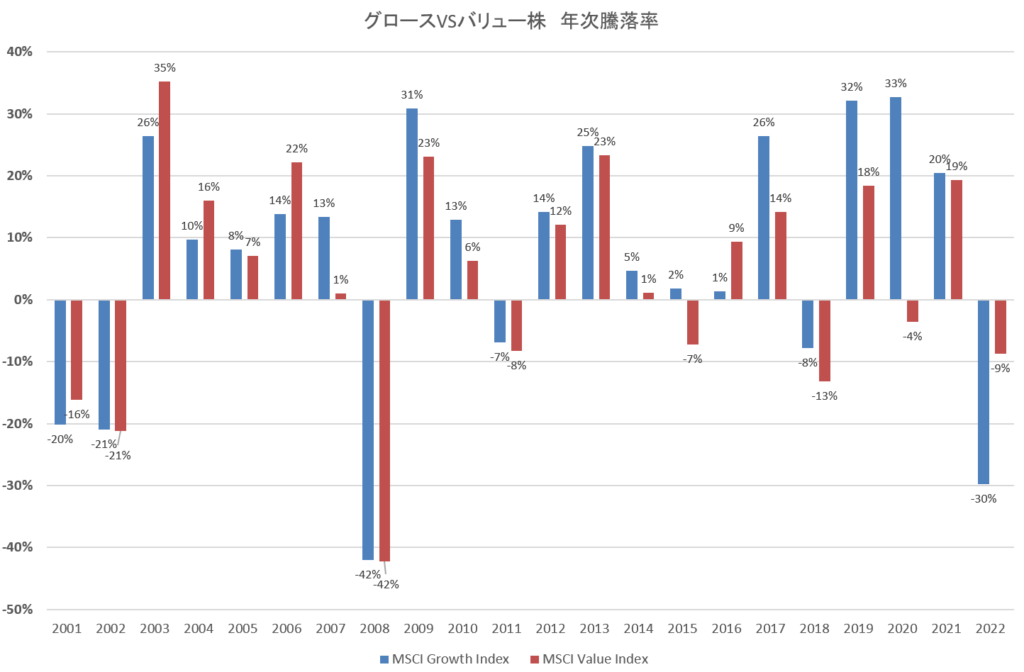

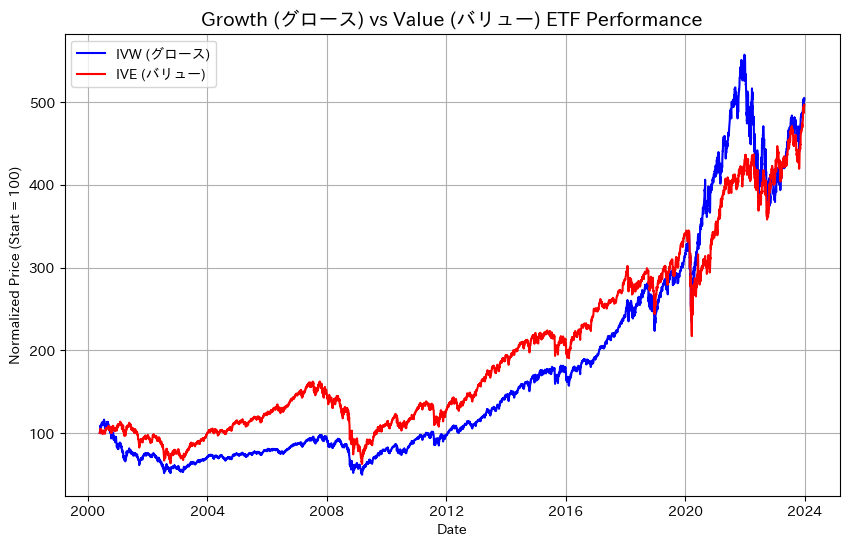

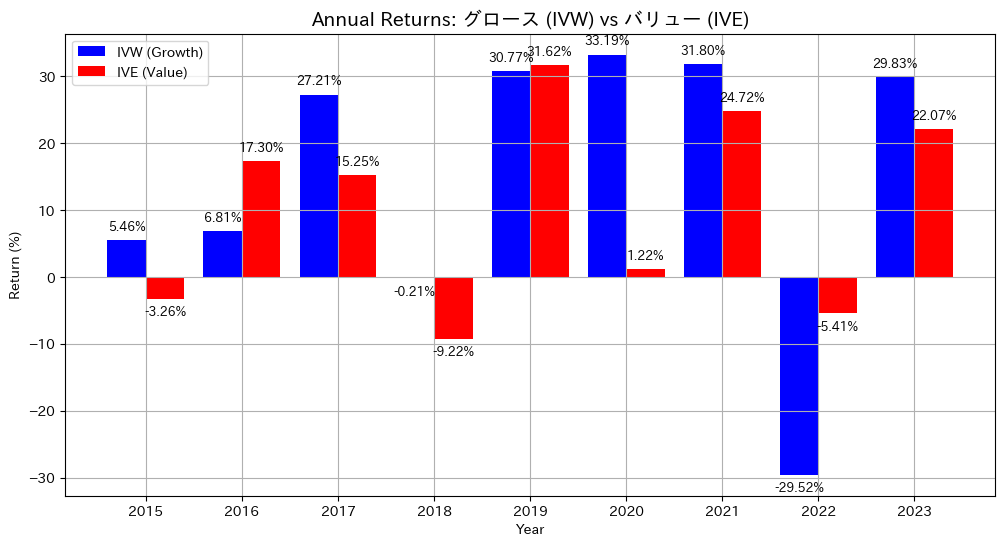

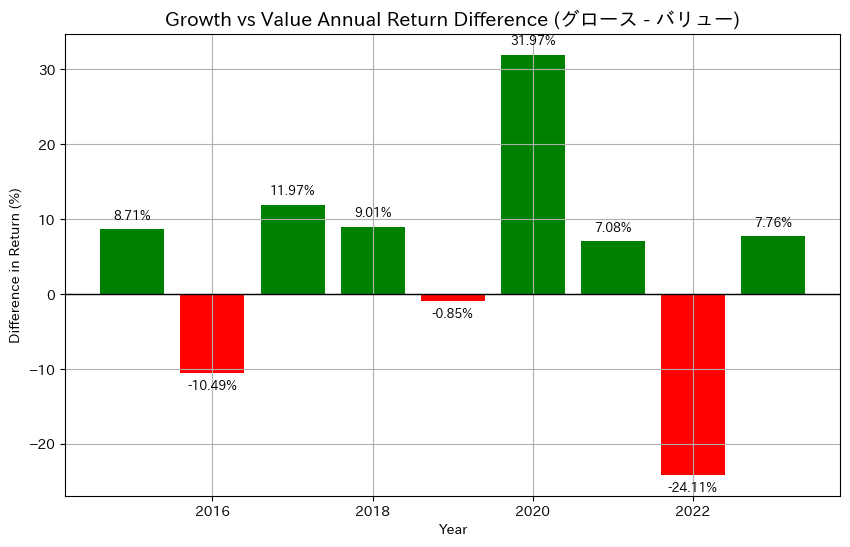

7. 過去のパフォーマンス比較とマーケットの傾向

株式市場では「グロース株が強い時期」と「バリュー株が見直される時期」が交互に訪れると言われています。これを「スタイルローテーション」と呼ぶこともありますが、実際にはどのように推移してきたのでしょうか?ここでは、過去のパフォーマンスの傾向や主な要因を簡単に整理します。

7-1. グロース株優勢だった局面

(1) 2010年代~コロナ禍初期(2020年頃まで)

- ITブーム・超低金利が追い風

2008年のリーマンショック後、世界的に金融緩和が続いたことや、スマートフォンの普及、クラウド・SNSなどITサービスの拡大により、ハイテク・IT企業が大きく成長しました。 - 米国のハイテク巨人が相場を牽引

Apple、Amazon、Google (Alphabet)、Meta (Facebook)、Microsoft といった“GAFAM”が米国株式市場全体のパフォーマンスを押し上げ、株価指数に大きな影響を与えた時期です。 - 日本市場でもITベンチャーや半導体関連が急騰

東京エレクトロンやレーザーテックなどの半導体製造装置メーカー、ラクスやfreeeなどのSaaS系銘柄が高PERながら大きく買われ続けました。

このように「業績の伸び」と「投資家の期待」が重なった結果、グロース株が長期にわたって市場をアウトパフォーム(上回るパフォーマンス)するケースが目立ちました。

7-2. バリュー株が注目された局面

(1) 2000年代前半:ITバブル崩壊直後

- ITバブルの反動

2000年のITバブル崩壊で成長株が大幅に下落した後、投資家が安定的な配当や実態価値のある企業を求めたため、バリュー株が一時的に買われました。 - 高配当・低PER銘柄への資金シフト

景気が不透明な時期には、リスクを抑える目的で「わかりやすい割安さ」を持つ企業へ資金が向かいやすい傾向があります。

(2) 金利上昇期・インフレ局面

- 2021年~2022年にかけての再評価

米国がインフレ対策で金融引き締めに舵を切ると、高PERのグロース株が下落する一方、銀行株や資源株などのバリュー銘柄が急伸しました。 - 原材料価格の上昇

資源高で商社株やエネルギー関連株、素材系企業が見直され、バリュー株として大きく買われた例もあります。

結果的に、金利が上昇すると成長企業の将来価値を割り引く影響が大きくなるため、グロース株は売られやすく、バリュー株が相対的に有利になる傾向が見られました。

7-3. スタイルローテーションの要因

- 景気サイクル

景気が拡大局面に入ると成長企業への期待が高まりやすい一方、景気が頭打ちになったり後退局面になると、堅実な業績や割安感のある企業(バリュー株)に資金が向かうことがあります。 - 金融政策・金利動向

– 低金利環境下では将来キャッシュフローを重視しやすく、グロース株が優位になりやすい

– インフレや金利上昇局面では、割安銘柄や配当利回りが重視されるバリュー株が買われやすい - 資源・コモディティ価格

資源価格が高騰すると、エネルギーや商社などバリュー寄りの業種が業績拡大し、注目されやすくなります。 - 市場のセンチメント(投資家心理)

何か大きなイベントやショックがあると、「ハイリスクを避けたい」「堅実な銘柄がいい」という心理が働き、バリュー株が見直される場合もあります。

7-4. まとめ:相場環境で勢力図は変わる

- 常にグロース株が強いわけでも、バリュー株が強いわけでもない

過去を振り返ると、時期によってはグロース株が圧倒的なリターンを記録し、別の時期にはバリュー株が相場をリードする流れが見られます。 - 世界経済や金融政策、資源価格、投資家心理が影響

それらが複雑に絡み合い、どの銘柄・どのスタイルに資金が集まるかは状況次第で変化します。 - スタイルローテーションを意識した柔軟な投資戦略が大切

常にどちらか一方だけに集中するのではなく、相場環境を見ながらポートフォリオのバランスを調整する考え方も有効です。

次のセクションでは、グロース投資とバリュー投資の違いを踏まえた投資戦略の使い分け方を紹介します。自分のリスク許容度や投資目的、相場観に合わせて組み合わせることで、より安定した資産形成が可能となるでしょう。

8. 投資戦略の違いと使い分け方

グロース株とバリュー株の特徴や過去のパフォーマンスを踏まえると、それぞれに適した投資戦略があることがわかります。ここでは、グロース投資とバリュー投資の典型的なアプローチや、どのように使い分けると効果的かを解説します。

8-1. グロース投資の基本戦略

- 将来の高成長を見込んだ企業を早期発掘

- イノベーションや新市場の拡大を狙う企業を探し、比較的安い段階で仕込む。

- 売上高・利益の成長率、ROEやEPS成長率などをチェックし、将来のポテンシャルを見極める。

- 中長期保有で大きな値上がり益を狙う

- 短期的な株価変動に一喜一憂せず、企業の成長ストーリーが崩れない限りは継続保有。

- テーマ性の高いセクター(AI、クラウド、EVなど)や業界シェアトップ企業を中心に投資するケースが多い。

- ハイボラティリティ(価格変動リスク)への備え

- 決算の下振れや競合の台頭などで株価が急落するリスクを織り込む。

- 損切りラインを明確に決める、ポートフォリオ内での比率を管理するなど、リスクコントロールを意識する。

グロース投資に向いている投資家

- リスク許容度が高く、長期的視点で企業の成長を信じられる人

- 最新テクノロジーやベンチャー企業の動向にアンテナを張って情報収集ができる人

- 値上がり益(キャピタルゲイン)を重視し、配当利回りよりも株価上昇を優先する人

8-2. バリュー投資の基本戦略

- 割安状態にある企業を丹念に探す

- PERやPBRが低く、配当利回りや資産価値が魅力的な銘柄を選定。

- バリュートラップを回避するため、財務状況や業界の将来性を徹底分析する。

- 長期目線で株価の見直し(適正化)を待つ

- 市場の注目が集まるきっかけ(業績回復、新製品リリース、経営改革など)が出るまで辛抱強く保有。

- 配当や株主優待を受け取りながら待つケースが多い。

- 景気後退局面でも下値が堅いポートフォリオを築く

- 安定感のある成熟企業が中心となりやすく、大暴落リスクを比較的抑えやすい。

- 相場全体が下落しても資産の目減りがマイルドになる場合がある。

バリュー投資に向いている投資家

- 配当収入などインカムゲインを重視し、精神的にも安定感を求める人

- 財務諸表を読むのが得意で、企業価値を冷静に評価できる人

- 焦らず長期間保有して、株価見直しを待つことができる人

8-3. 使い分け方:ポートフォリオでバランスを取る

- 相場環境や金利動向を見極める

- 低金利・景気拡大局面ではグロース株が優位になりやすい。

- 金利上昇・景気停滞局面ではバリュー株が見直される可能性が高まる。

- 経済指標や中央銀行の政策動向をチェックして、グロースとバリューの配分を柔軟に見直す。

- 投資目的・時間軸に合わせて併用する

- 若年層や資産形成期:リスクを許容できるならグロース株寄り。

- 退職後や安定運用期:配当などインカム重視でバリュー株寄り。

- 両方の良さを生かすため、ポートフォリオの中でグロースとバリューを組み合わせるのも有効。

- 分散投資・リスクヘッジを徹底

- 同じグロース企業でも複数の業種に分散する、バリュー株でも景気連動度の異なる銘柄を組み合わせるなど、一極集中リスクを回避。

- 為替リスクや世界各国の景気をにらみながら、海外のグロース株・バリュー株にも分散投資するとリスク分散効果が高まる。

8-4. スタイルローテーションを味方に付ける

市場には周期的に「グロース優位→バリュー優位→グロース優位…」と資金が移り変わるサイクルがあります。

- 1つのスタイルだけに固執せず、両方をウォッチしながら大きなトレンド転換点を捉えられれば、高いリターンを獲得するチャンスが広がるでしょう。

- たとえばインフレが本格化して金利引き上げの可能性がある時期には、バリュー株を厚めにするといった機動的な対応が有効です。

まとめ:柔軟な考え方で相場変動に対応

グロース株とバリュー株はどちらが絶対的に優れているわけでもありません。

- 市場環境や経済状況、各企業の成長段階などによって、両スタイルの優劣は常に変動します。

- 自分の投資目的(キャピタルゲイン重視か、インカム重視か)、リスク許容度、保有期間などを基に最適な組み合わせを選ぶことが重要です。

次のセクションでは、ここまで解説してきたポイントを総括し、「グロース株とバリュー株の違いを踏まえた賢い投資スタイルの選び方」についてまとめます。あなたに合った投資方針を見つけるヒントにしてみてください。

9. まとめ:あなたに合った投資スタイルは?

ここまで「グロース株とバリュー株の違い」と「投資戦略」について解説してきましたが、最終的な結論は**「どちらが優れている」わけでもなく、個々の投資家の目的や相場環境によって柔軟に選ぶことが大切**という点に尽きます。以下に、スタイル選択のヒントをまとめます。

9-1. グロース株が向いている人

- リスク許容度が高く、成長への投資を楽しめる方

- 株価変動が激しくても、将来のリターンの大きさに魅力を感じる場合。

- 長期的な資産形成を志向し、企業の成長ストーリーを評価できる方

- 企業分析や新技術トレンドの把握に積極的で、腰を据えて投資したい人。

- 配当よりもキャピタルゲイン(値上がり益)を重視する方

- 大きく伸びる可能性のある銘柄を早期発掘するのが好きな人。

9-2. バリュー株が向いている人

- 安定志向・リスクを抑えた運用を求める方

- 相場下落局面での下値リスクを小さくしたい、値動きの激しさに疲れたくない人。

- 配当収入(インカムゲイン)を重視し、長期保有が苦にならない方

- じっくり投資して定期的な配当や優待を得ながら、株価の見直しを待てる人。

- 企業の本質価値をしっかり分析できる方

- バリュートラップを避けるために財務諸表や事業内容を丹念に見極められる人。

9-3. 両方を組み合わせるハイブリッド戦略

多くの投資家が、リスクとリターンをバランスよく取りながら**「グロース株」と「バリュー株」を組み合わせて保有する**という戦略を採用しています。たとえば以下のような方法があります。

- ライフステージによる配分変更

– 若年期・資産形成期はグロース比率を高めて積極運用、退職前後にはバリュー株を中心に守りを固める - 相場環境・金利動向の変化に合わせたローテーション

– 低金利・景気拡大期はグロース寄り、金利上昇やインフレ懸念が高まればバリューを増やす - テーマ別分散

– グロースセクターとしてハイテクやバイオ、バリューセクターとして金融や商社などを選定し、全体のリスク分散を図る

結果的に「どちらか一方に偏る」よりも、複数のセクター・スタイルを取り入れることで、相場の波をならしながらリターン獲得機会を増やすことが可能です。

9-4. 最後に:投資は自己責任、ただし学べばリスクは減る

株式投資には元本割れのリスクがつきものですが、投資に関する知識を深めることで、リスクを大きく下げることができます。

- 「グロース株とバリュー株の見極め方」「PER・PBR・ROEなど指標の使い方」「業界分析・財務分析のポイント」…

- こうした知識や経験を積み上げるほど、より適切な判断ができるようになるはずです。

最終的には、あなた自身の投資目的や生活環境(年代、家族構成、資産状況、仕事の安定度など)を考慮しながら、ポートフォリオをデザインしていくのがベスト。ぜひ本記事の内容を参考にしつつ、無理なく続けられる投資スタイルを見つけてください。

本記事のまとめ

- グロース株: 将来の高成長を期待する株式。値上がり益が大きい可能性がある一方、変動リスクも高い。

- バリュー株: 現在の割安さに注目する株式。比較的値動きが安定しやすく、配当利回りが高め。

- どちらが正解ではなく、相場環境や投資目的に応じて使い分けが重要

- 分散投資・長期投資の視点を持ち、知識や情報をアップデートし続けることが成功への近道

長期的な資産形成を目指すうえで、両者のメリット・デメリットを深く理解しておくことは必須です。ぜひ、ご自身の投資スタイルに合ったアプローチを見つけて、今後の資産形成にお役立てください。