【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

2024年、世界の金融市場はまるで終わりの見えない荒波にさらされていました。インフレ率の急激な変動や金利政策の先行き不透明感、さらには地政学的リスクが複雑に絡み合い、市場全体を大きく揺さぶっていたのです。そのような状況下でも、米国債市場が依然として注目を集め続けたのは、リスク回避資産としての安定性と同時に、運用妙味を秘めた投資対象としての魅力をあわせ持っていたからにほかなりません。

特にヘッジファンドの世界では、高度な運用スキルと緻密な市場分析が要求される米国債取引は、常に専門家たちの腕の見せ所となっています。2024年もまた、金利動向や市場のリプライシング(価格の再評価)を先読みし、リポ市場(短期資金市場)の資金調達圧力をいかに克服するかといった多彩な戦略が繰り広げられました。

さらに見逃せないのは、規制環境の変化です。米国証券取引委員会(SEC)は、ヘッジファンドを含む市場参加者の取引活動をより厳密に監視する新たな規制を導入しました。これにより、取引コストやリスク管理の手法が抜本的に見直され、市場全体の流動性にも影響が及びました。

本記事では、2024年の米国債市場におけるヘッジファンドの取引戦略を掘り下げ、その背景から市場全体への影響に至るまでを多角的に分析します。変化の激しい市場で繰り広げられる最先端のヘッジファンド戦略とは何か――それを紐解くことで、読者の皆様が今後の投資戦略を考えるうえでのヒントを得られることを願っています。

「2024年の米国債市場では、どのような戦略が最前線で展開されていたのか?」――投資家の興味は尽きません。ここからは、ヘッジファンドが採用した代表的な取引戦略をご紹介します。それぞれの戦略がどんな場面で威力を発揮し、どんなリスクをともなうのかを理解することで、2024年の米国債取引の核心に迫っていきましょう。

2024年、ヘッジファンドが注目した戦略の一つが「ベーシストレード」です。

ヘッジファンドにおける「ベーシス・トレード (basis trade)」とは、主に「現物価格」と「デリバティブ(先物やスワップなど)の価格」の間に生じる価格差(ベーシス)を利用し、相対的な割高・割安を狙って利益を獲得しようとする取引戦略のことです。ベーシスとは、日本語では「裁定差」「価格差」と訳されることもあります。最も代表的な例としては「キャッシュと先物のベーシス・トレード」や「債券とクレジット・デフォルト・スワップ(CDS)のベーシス・トレード」などがあります。

このように、利益機会が大きい一方で、市場環境の変化がポジション調整を難しくする場面も多く、高度なリスク管理が求められたのが特徴です。

本来であれば、現物と先物やスワップなどのデリバティブは同じ原資産を対象としているため、両者の価格は理論上ほぼ一致するはずです。しかし、需給バランス・流動性・金利環境・期日までのコストなど、さまざまな要因によって価格に「差(ベーシス)」が生まれることがあります。そこで、

ことで理論価格へ収束する際の差額を狙おう、というのがベーシス・トレードです。

通常、国債現物と国債先物の価格は理論的にほぼ一致するはずですが、需給バランスやリスクパラメータの変化により、国債先物の方が相対的に割高になっていた場合に「先物を売り/現物を買い」ポジションをとって、その差が収束していく過程で利益を得ます。

逆に、国債先物が割安だと判断した場合には、

というトレードも考えられます。いずれも、金利の変動や需給バランスなどにより価格差が拡大・縮小すると、利益または損失が発生します。

CDSは、企業が債務不履行(デフォルト)となった際に保険金を支払うデリバティブです。企業の信用リスクをヘッジしたり、逆に信用リスクを引き受けたりする仕組みですが、CDSのスプレッドと社債の利回りには通常ある程度の連動性があります。

もし「社債が相対的に割安(利回りが高い)」かつ「CDSが割高(プレミアムが高い)」だと判断できれば、社債を買いながら同時にCDSを売ることで、債券の利息収入とCDS売却によるプレミアム収入の差額を狙うことが可能です。逆に社債が割高でCDSが割安なら、社債を空売りし、CDSを買う(保険をかける)ことでベーシス差を狙うパターンもあります。

米国債市場は、金利政策や重要な経済指標の発表をきっかけに、たびたび「リプライシング(価格の再評価)」が起こります。

短期間でのポジション調整が続くことで、より一層の収益チャンスを狙える反面、相場の読み違いが大きな損失につながるリスクとの隣り合わせでした。

ヘッジファンドの運用を語るうえで、欠かせないのがリポ(レポ)市場の活用です。

リポ市場は、いわば市場の血液循環のような存在です。ここが詰まるとヘッジファンドの運用全体にも影響が及ぶため、常に動向を注視しながらスムーズな資金調達を行う必要がありました。

金利系の資産を対象とする債券アービトラージは、2024年のような金利変動が激しい局面でこそ真価を発揮した戦略です。

このように、“歪み”をいかに正確に見極めるかが勝敗を分けるため、熟練の市場分析力と高速取引システムによる素早い実行が不可欠でした。

米国債市場だけにとどまらず、世界中の株式、債券、コモディティなどに投資する「グローバルマクロ戦略」も、2024年ならではのダイナミックな動きを見せました。

世界各地の政治や経済を幅広くウォッチしながら、素早くポジションを取る必要があるため、グローバルマクロ戦略には高い専門知識と国際感覚が求められます。

リラティブバリュー戦略は、比較対象となる2つ以上の金融商品の価格差に着目し、割高なものを売り、割安なものを買うことで収益を狙います。

「米国債市場の中ですら、商品間で違いがある」という点に着目するリラティブバリュー戦略は、マーケットのミクロな動きを正確にとらえることで、高いリターンが期待できるのです。

これらの戦略は互いに独立して存在しているわけではなく、複数の手法を複合的に駆使するヘッジファンドも多く見られます。2024年は、金利変動や規制強化によって市場が複雑化した年でしたが、それこそが新たな「儲けの種」として注目を集める理由でもあります。次の章では、このような戦略にさらに影響を及ぼした「規制の変化」や「市場リスク」について詳しく掘り下げていきましょう。

「規制強化は投資家にとって脅威か、それとも新たなチャンスか?」――2024年の米国債市場を語るうえで避けて通れないのが、米国証券取引委員会(SEC)による新規則の導入です。ヘッジファンドをはじめとする市場参加者の取引行動や戦略に大きな変化を迫ったこの動きは、短期的には足かせにも映りますが、長期的には市場の透明性と信頼性を高める一因になりうるでしょう。ここでは、新規則がもたらした影響を3つの視点から見ていきます。

2024年、SECが打ち出した新たなルールは、多くの投資家に驚きをもって迎えられました。

こうした規制強化の動きは、短期的には「稼ぎにくい」環境を作り出しますが、長期的には投資家保護と市場への信頼向上につながると期待される部分もあります。ヘッジファンドの世界では、早期に対応策を整えることで差別化を図る動きも見られました。

SECの新規則が最も懸念されたポイントの一つが、市場の流動性に及ぼす影響です。

このように流動性の低下は、取引機会そのものを狭める要因となり得ます。とはいえ、そうした“逆風”が吹く市場で巧みに立ち回るのがヘッジファンドの真骨頂とも言えるでしょう。

今回の規制強化は、市場を取り巻くルールを変えるだけでなく、市場参加者が抱えるリスクに改めてスポットライトを当てる効果もありました。

結局のところ、SECの新規則は、市場全体の透明性向上と安定性確保を狙ったものですが、ヘッジファンドにとっては新たな試練となりました。こうした逆境下で“稼ぎ続ける”には、柔軟かつ巧みな戦略を築く必要があります。次章では、実際に市場へどのようなインパクトがもたらされたのか、そしてヘッジファンドはどう対応したのかをさらに深く探ってみましょう。

ヘッジファンドの多彩な戦略は、それ自体が大きな収益チャンスであると同時に、市場に多方面のインパクトをもたらします。2024年の米国債市場では、その影響が特に顕著に現れました。リポ市場を通じた資金調達からベーシストレードの急拡大に至るまで、一連の動きが市場の「流動性」や「安定性」を根本から揺るがす要因となったのです。ここでは、その影響を3つの視点から深掘りしていきましょう。

ヘッジファンドが大規模に展開したベーシストレードや、リポ市場を積極的に活用した売買戦略は、市場全体の血流とも言える「流動性」に直接的なインパクトを与えました。

ベーシストレードが1兆ドル規模に達するなど、ヘッジファンドの取引戦略が巨大化したことで「システムリスク」の拡大が懸念されるようになりました。

米国債市場で起きる変動は、為替市場や株式市場など他の金融マーケットにも波及していきます。

こうした連鎖的な波及効果をしっかり見据えることは、現代のグローバル投資において欠かせない視点です。次章では、これらの状況を踏まえてヘッジファンドがどのような教訓を得たのか、そして今後の展開についてさらに深く掘り下げていきます。

2024年の米国債市場は、多岐にわたるリスク要因と規制強化によって、ヘッジファンドに数多くの試練をもたらしました。しかし、その一方で「乗り越えた者だけが得られる貴重な学び」をも提示する場ともなったのです。ここでは、ヘッジファンドが直面した困難や、それを通じて得た教訓を4つの観点から掘り下げていきます。

2024年、市場の大きなキーワードの一つが「流動性リスク」でした。

SECの新規則導入は、ヘッジファンドの運営スタイルを根本から考え直すきっかけとなりました。

単一の戦略だけで生き抜くのは難しい――2024年は、この現実を突きつけた年でもありました。

短期的なリターンを追い求めるのがヘッジファンドの常ですが、2024年は「長期目線」の重要性を再認識する年でもありました。

2024年の米国債市場は、複雑化と変動がいっそう際立つ一年でした。ベーシストレードやリポ市場の活用など、ヘッジファンドが繰り出す多様な戦略は市場に新たな活力を吹き込む一方、流動性リスクや規制対応といった課題を浮き彫りにしました。

なかでもSECによる規制強化は、ヘッジファンドに対し運用戦略の再構築とリスク管理の一段の強化を促す大きな転換点となりました。その結果、単に「稼ぐ」ことだけでなく、市場への影響を最小限に抑えながら持続可能な運用を実現するための柔軟性と長期的な視野が不可欠であることが、改めて明らかになったのです。

今後、ヘッジファンド各社は、刻々と変化する規制環境や一層複雑化する市場の動向を的確に捉え、それに柔軟に対応できる体制づくりが求められます。一方で、急激な変動や新たなルールに振り回されることなく、堅実な投資原則に基づいた運用モデルを維持することが、投資家からの信頼獲得と長期的な成長につながるでしょう。

激動の2024年を経て、ヘッジファンドは進化を続けています。規制や市場構造の変化をむしろチャンスと捉え、安定的かつ柔軟な手法を追求するファンドこそ、今後の米国債市場の主役として活躍する可能性が高いといえるのではないでしょうか。

個別債券は、利回りや満期、信用リスクが明確で安心感があります。しかし、世界の金利動向や経済環境は常に変化し、想定外のリスクが潜んでいるのも事実です。そんな中、一流のファンドマネージャーに債券運用を任せることで、さらなる安定性とリターンの向上を目指すことができます。

個別債券の運用だけでは得られない新たな選択肢として、一流ファンドマネージャーによるヘッジファンド投資を検討してみてください。実績あるプロの手によって運用が行われることで、今後のマーケット環境に柔軟に対応しながら資産を守り、増やす道が開けるかもしれません。

ヘッジファンドダイレクトでは、あなたの資産運用をさらにステップアップさせるお手伝いをいたします。ぜひご検討ください!

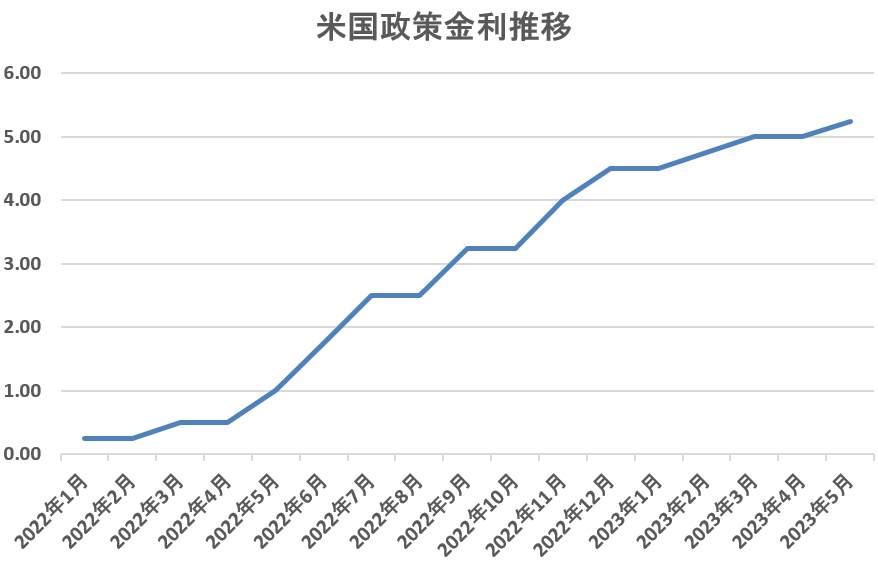

2022年は米国において歴史的なインフレとともに、歴史的な利上げの年となりました。3月に始まったアメリカの政策金利の利上げは5月から一気に速度を上げ、結果的に1年で4.25%の利上げを行うこととなりました。

一般的なモノの物価は6月ころからピークアウトしてきましたが、サービス物価は上昇を続けています。サービス物価に影響を与える賃金上昇は、米国にてアーリーリタイヤした人数が多いこともあり、人手不足によりなかなか収まっていません。結果として、年末にかけて一段の利上げを実施することになり、2023年になっても複数回の利上げを継続することになりました。アメリカの中央銀行の金融政策についてはMonetary Policyから確認できます。

債券の金利が上昇すると、新たに発行される債券の利回りも上昇する一方、すでに発行されている債券は低い金利で発行されているため、金利差分を債券価格の下落で埋めることになります。そのため、金利上昇は既発債の価格を下落させることにつながるのです。

債券価格の下落は、債券を保有している投資家にとって損失を意味します。ヘッジファンドなどの投資家は、金利上昇の予測を基に債券を売却することで、債券価格の下落から利益を得ることができる戦略を取ることがあります。

通常の投資家は債券のロングポジションしかとらないため、金利の上昇による債券価格の下落からリターンを目指すことは少ないのですが、ヘッジファンドは政策の変更を予想して空売りをすることで債券価格の下落からリターンを目指します。

2022年には、ヘッジファンドによる米国債の空売りが大幅に増加しました。これは、インフレ懸念、連邦準備制度理事会による利上げの予想、洗練された取引戦略など、さまざまな要因によって引き起こされました。このセクションでは、2022年における米国債のヘッジファンドによる空売りの具体的な例について、彼らの戦略や市場の動向について詳しく説明します。

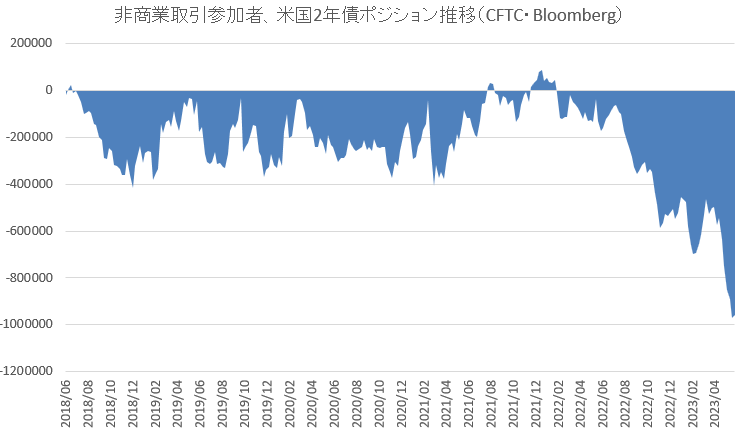

2023年5月、ヘッジファンドは米国債のカーブ全体で空売りポジションを取り、これは過去最高のレベルでした。ロイターによると、スペキュレーターは2年、5年、10年債先物に対して2.39万契約分のネット空売りポジションを持っていました。この状況は市場のセンチメントに大きな変化をもたらし、ヘッジファンドは2年/10年イールドカーブトレードを「ベア・フラットナー」として展開しました。つまり、2年債のイールドが10年債のイールドよりも速く上昇することを見込んで空売りを行っていたのです。

ベア・フラットナーとは、債券市場での取引戦略の一つです。この戦略では、ヘッジファンドや投資家は短期債(例:2年債)と長期債(例:10年債)のイールドカーブの関係を予測し、その変動に基づいて取引を行います。

「ベア」は市場が下落することを示し、「フラットナー」はイールドカーブが平坦化することを意味します。つまり、ヘッジファンドがベア・フラットナーの戦略を採用する場合、彼らは短期債のイールドが長期債のイールドよりも速く上昇することを予測しています。

この戦略の目的は、イールドカーブが平坦化することによって、短期債の価格が下落し、長期債の価格が比較的安定するという市場環境で利益を上げることです。ヘッジファンドは、短期債のイールドが上昇すると予想し、それに対応して短期債を空売りし、同時に長期債を買いポジションを持つことで、価格の変動による利益を狙います。

2023年5月、ヘッジファンドは銀行の混乱に直面し、史上最大の政府債空売りに打って出ました。Bloombergの報道によれば、レバレッジ投資家はインフレのさらなる進行とFedによる金利引き上げの可能性を見越して短期の政府債を売りました。このベアリッシュな見方は、他のポジショニングの指標とは対照的であり、最新のバンク・オブ・アメリカのセンチメント調査では、銀行などその他の投資家はインフレに対する懸念にもかかわらず、米国の債券残存期間ロングポジションは2004年以来の最高水準でした。

2023年6月、Bloombergによると、ヘッジファンドは政府債の執拗な空売りを11週連続で行っており、これは記録的な連続記録となりました。この積極的な空売りは、連邦準備制度理事会(Fed)がインフレとの闘いを終えていないとの予想に基づいています。米国内の価格圧力を軽減するための積極的な利上げにもかかわらず、インフレは目標値を大幅に上回っており、ヘッジファンドにとっては政府債の空売りに自信を与えています。これらの賭けは、「ベーシス・トレード」と呼ばれるもので、現金債券と対応する先物とのイールドのわずかな差に利益を見出すことを目指していました。

ヘッジファンドは市場の様々な動きや経済の変動を利用して利益を追求する投資ファンドであり、2023年においても米国債の空売り戦略が注目を集めています。以下にこの戦略の背景について詳細に説明します。

2023年は、米国債の価格がインフレーションの減少とおそらくの経済の減速によって支持される年と予想されています1。しかし、ヘッジファンドはこの状況を利用して米国債の価格が将来的に下落することを予測し、空売り戦略を採用しています。

米国債の価格は金利の動きに強く影響を受けます。金利が上昇すると債券の価格は下落し、金利が下落すると債券の価格は上昇します。ヘッジファンドはこの関係を利用して、金利の上昇を予想し、米国債を空売りすることで利益を得ることがあります。

2023年において、2年物の米国債先物の空売りポジションが記録的な高さに達しました2。また、ヘッジファンドは米国債を大量に空売りしていることが報告されています3。これらの動きは、ヘッジファンドが米国債の価格下落を予測し、利益を得るために空売り戦略を採用していることを示しています。

ヘッジファンドは、過去にキャッシュ-フューチャーズベーシストレードと呼ばれる戦略を利用して米国債市場で活動していました。この戦略は、米国債の現物と先物の価格差を利用するもので、2018年から2020年初頭までの間にヘッジファンドの米国債へのエクスポージャーを大きく増加させました4。この背景情報は、ヘッジファンドが2023年に米国債の空売り戦略を採用する理由を理解する助けとなるでしょう。

これらの背景情報を基に、ヘッジファンドが米国債の空売り戦略をどのように採用し、市場のどのような動きに反応しているのかを理解することができます。米国債の価格や金利の動き、そしてヘッジファンドの過去の戦略は、2023年のヘッジファンドの米国債空売り戦略の背景を理解する上で重要な要素となっています。

ヘッジファンドの空売り戦略を簡単に説明します。

ヘッジファンドの米国債空売り戦略の事例を過去に遡って調査することで、市場におけるその戦略の影響と実施時の条件を理解することが可能です。以下に、いくつかの 事例を示します。

2020年には、あるヘッジファンドのアービトラージ戦略が世界最大の債券市場でのクラッシュを悪化させた可能性がありました。この戦略は、米国債の将来契約と現物債の価格差を利用するもので、マクロヘッジファンドによって通常実施されます。しかし、この基準取引の利益可能性は、リポマーケット(再購入市場)の借入れコストの増加によって損なわれました1。

ヘッジファンドは、6000億ドルの米国債を空売りすることで、金融混乱をリスクにさらしていました。2020年3月には、突然の売却が発生し、米国債のボラティリティが急激に増加しました2。

ヘッジファンドは、5年物の米国債先物に対するネットショートポジションを100,000契約以上拡大し、ネットショートポジションを402,875契約に増加させました。また、10年物のネットショートも増加しました3。

ヘッジファンドは、米国経済がリセッションを避け、連邦準備制度理事会(FED)の利下げが可能かどうかに分かれた市場で、高い米国債利回りに賭けています4。

これらの事例は、ヘッジファンドの米国債空売り戦略が市場にどのような影響を与える可能性があるか、また、どのような市場環境下でこれらの戦略が実施される可能性があるかを示しています。それぞれの事例は、市場の動きや経済環境、そして規制環境によって異なる結果をもたらしています。これらの事例分析を通じて、ヘッジファンドが米国債市場でどのように動いているのか、そしてこれらの戦略が市場にどのような影響を与える可能性があるのかについての洞察を得ることができます。

この記事では、金利上昇期の債券価格が下落することと、インフレにより政策が変更され、政策の変更を予想することでリターンを目指すヘッジファンドの戦略について説明しました。

ヘッジファンドには、個別の国債の空売りから、イールドカーブ全体の変化の予想まで様々な戦略があります。昨年は全体的に短期債の金利が上昇する一方、長期債は途中から低下傾向にあり、イールドカーブは平たんになるフラット化が進みました。これは長期的に利下げが進むという予想と、長期債の需要が高くなったことから長期債の金利が低下する一方、政策金利の上昇により短期金利が上がったと考えられます。

参照記事

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F