【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

暗号資産(仮想通貨)ヘッジファンドは、近年の金融市場で急速に注目を集めています。その背景には、暗号資産の市場規模の拡大と、その高いリターンの可能性があります。しかし、その一方で、仮想通貨は価格変動のリスクが高いため、投資家はそのリスクを管理するための手段としてヘッジファンドを検討しているのです。

暗号資産(仮想通貨)ヘッジファンドは、暗号資産市場のリスクを管理し、投資家の利益を最大化することを目指しています。これらのヘッジファンドは、暗号資産の価格変動を利用して利益を得るため、投資家にとっては高いリターンを期待することができます。また、ヘッジファンドは、暗号資産の価格変動リスクを分散させることで、投資リスクを軽減する役割も果たしています。

この記事では、暗号資産ヘッジファンドの概要とその重要性について詳しく説明します。暗号資産市場がどのように動いているのか、また、ヘッジファンドがどのように投資家の利益を最大化するのかを理解することで、より賢明な投資決定を下すことができるでしょう。

With Intelligence Digital Assets Hedge Fund Indexの月次リターンとYTD(年間の累計リターン)を表にまとめました。

(パーセント表記・単位:%)

| Year | Jan | Feb | Mar | Apr | May | Jun | Jul | Aug | Sep | Oct | Nov | Dec | YTD |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 | -1.20 | 26.86 | 12.18 | -13.17 | 9.08 | -7.12 | 0.63 | -8.31 | 6.26 | 1.76 | 26.28 | 55.83 | |

| 2023 | 22.15 | 1.67 | 5.52 | -0.11 | -3.49 | 2.62 | -1.19 | -5.79 | 1.60 | 12.60 | 10.77 | 15.03 | 75.92 |

| 2022 | -10.72 | 0.25 | 7.38 | -10.85 | -12.17 | -15.76 | 15.07 | -6.75 | -3.73 | 4.00 | -12.50 | -4.57 | -43.12 |

| 2021 | 27.75 | 28.98 | 20.86 | 8.92 | -13.84 | -7.37 | 6.57 | 19.42 | -4.79 | 20.28 | -1.49 | -9.16 | 125.75 |

| 2020 | 19.23 | 1.08 | -12.19 | 19.98 | 5.14 | -1.42 | 23.65 | 14.22 | -8.52 | 7.12 | 29.76 | 24.28 | 193.70 |

| 2019 | -4.85 | 8.23 | 7.71 | 9.32 | 33.14 | 16.45 | -8.38 | -7.06 | -5.41 | 3.00 | -6.31 | -4.88 | 38.98 |

| 2018 | -2.38 | -1.91 | -22.23 | 29.26 | -11.01 | -11.91 | 3.83 | -7.46 | -3.06 | -2.80 | -15.40 | -2.14 | -43.45 |

| 2017 | 5.17 | 13.31 | 29.37 | 28.52 | 67.50 | 17.08 | 4.58 | 71.17 | -9.94 | 9.68 | 31.06 | 71.63 | 1445.62 |

| 2016 | -2.90 | 16.06 | 4.72 | 3.36 | 9.64 | 18.68 | 1.72 | -5.84 | 4.00 | 5.36 | 1.31 | 15.68 | 95.22 |

| 2015 | -20.00 | 6.35 | -1.22 | -3.17 | 0.35 | 11.88 | 7.39 | -13.20 | 1.96 | 27.55 | 9.45 | 24.24 | 50.60 |

| 2014 | 6.69 | -16.97 | -11.27 | -7.44 | 25.80 | 2.06 | -7.45 | -11.62 | -13.57 | -9.77 | 7.56 | -10.32 | -42.53 |

| 2013 | 10.49 | 27.80 | 26.92 | 47.64 | 405.30 | -24.78 | 905.78 |

上記のデータからも明らかなように、デジタル資産ヘッジファンドのパフォーマンスは年ごとの変動幅が非常に大きいことが特徴です。投資判断にあたっては、こうした大きな変動に伴うリスクを十分に考慮する必要があります。

2024年の暗号資産市場は、主要通貨の価格上昇や市場の活性化が顕著でした。以下に主要な動向をまとめます。

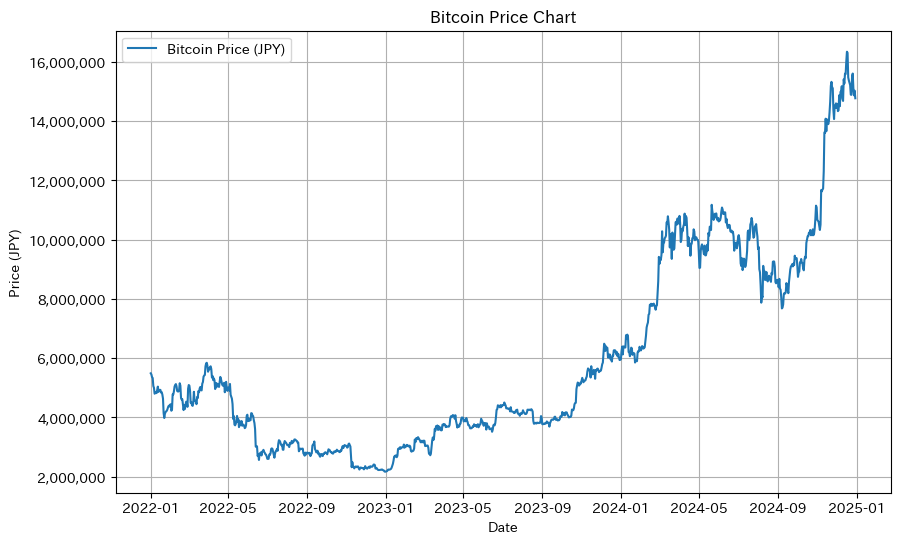

1. ビットコイン(BTC)の価格推移

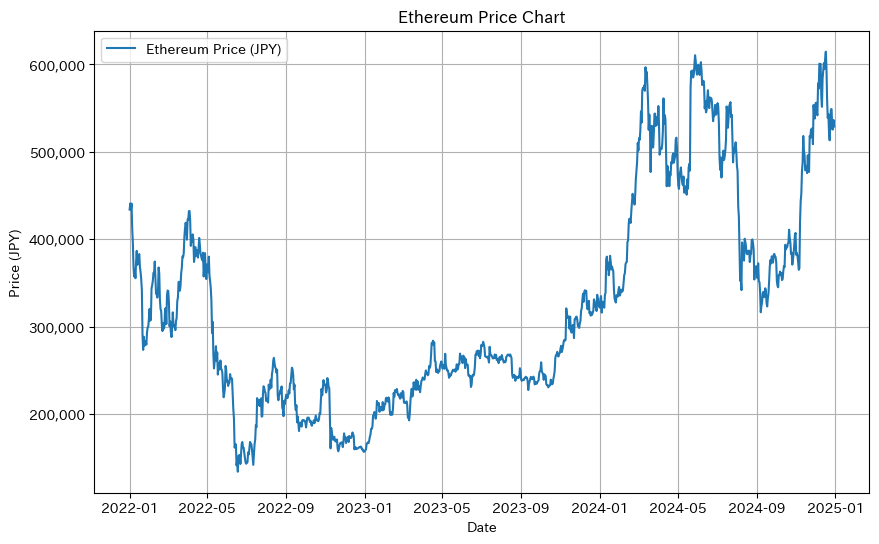

2. イーサリアム(ETH)の動向

3. その他の主要アルトコインの動向

2024年は、主要な暗号資産が新たな高値を記録し、市場全体が活発化した年となりました。

Blockworksの記事によれば、2023年の暗号資産ヘッジファンドのトレンドとしては、デジタルアセットの採用が進む一方で、規制環境の変化に対応する必要があるとされています。また、新たな投資機会を追求するために、DeFi(分散型金融)やNFT(非代替性トークン)などの新技術への投資も増えています。

暗号資産(仮想通貨)ヘッジファンドは、金融市場の新たなフロンティアを開拓しています。しかし、その成功は、市場の動向を理解し、リスクを適切に管理する能力に大きく依存します。これからも、暗号資産ヘッジファンドの動向とその影響を注視していくことが重要です。

暗号資産ヘッジファンドは、近年、そのパフォーマンスと戦略により注目を集めています。その中でも特に注目すべき事例をいくつか紹介します。

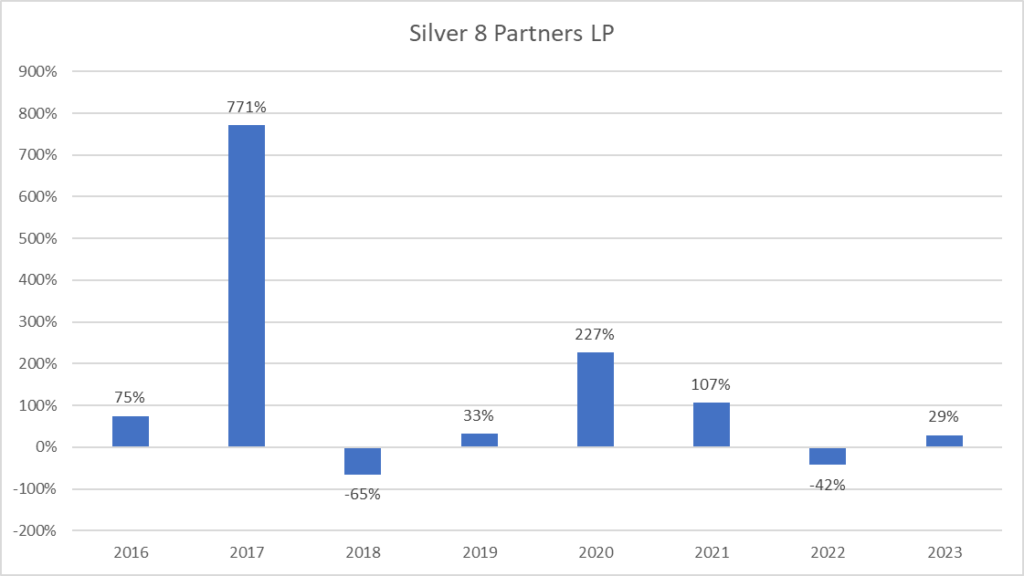

Silver 8 Partners LPは、米国フロリダ州ボニータ・スプリングスにある暗号資産ヘッジファンドのファンド・マネージャーです。同ファンドは、投資家にブロックチェーン技術と暗号資産への管理されたエクスポージャーを提供することを目的に設立されました。この革新的なアプローチにより、当ファンドは急速に成長する暗号市場の可能性を利用し、投資家にユニークな投資機会を提供することができました。

このファンドの戦略は、暗号市場の高いボラティリティと潜在的な高いリターンを利用するように設計されています。多様なデジタル資産に投資することで、当ファンドはリスクを分散し、投資家の潜在的なリターンを最大化することを目的としています。

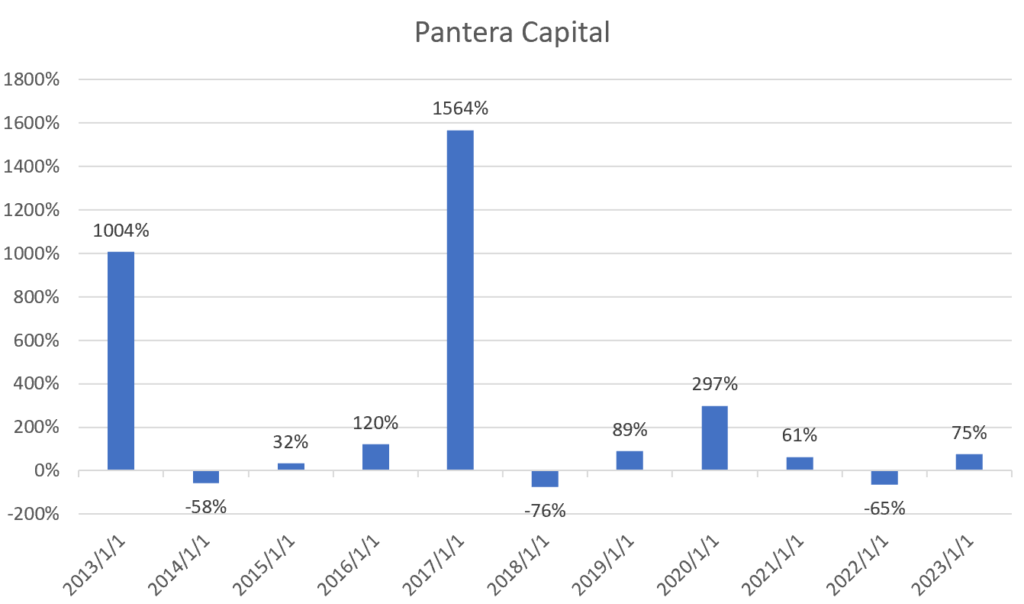

Pantera Capitalは、暗号資産専門のヘッジファンドとして知られ、そのパフォーマンスと戦略は業界をリードしています。彼らは、ビットコイン、イーサリアム、その他の大手暗号資産に投資するだけでなく、新興のブロックチェーン技術にも投資しています。その結果、Pantera Capitalは、その資産の価値を大幅に増加させ、投資家に対して高いリターンを提供しています。

Grayscale Investmentsは、暗号資産の投資信託を提供することで知られています。彼らは、ビットコイン、イーサリアム、リップルなど、多くの主要な暗号資産に投資しています。Grayscaleの戦略は、暗号資産市場のボラティリティを利用して、投資家に対して高いリターンを提供することです。

Polychain Capitalは、ブロックチェーン技術と暗号資産に特化したヘッジファンドです。彼らは、新興のブロックチェーンプロジェクトに投資することで、そのパフォーマンスを大幅に向上させています。Polychainの戦略は、新興のブロックチェーン技術に早期から投資することで、その成長を最大限に利用することです。

これらのヘッジファンドは、暗号資産市場の動向を理解し、その動向を利用して投資戦略を構築することで成功を収めています。それぞれのファンドは、暗号資産の選択、投資タイミング、リスク管理の方法など、独自の戦略を持っています。

Three Arrows Capitalは、暗号資産ヘッジファンドの中でも特に注目されている事例の一つです。このファンドは、Kyle DaviesとSu Zhuによって2012年に設立され、そのピーク時には18億ドルの暗号資産資産を管理していました。

Three Arrows Capitalは、Ethereum、Polkadot、Solana、Avalancheなどの高プロフィールな暗号資産プロジェクトに投資していました。また、2020年末には、Grayscale Bitcoin Trustの約4000万ユニットを所有していました。

しかし、このファンドの運営は、リスク管理の不備、無謀さ、そして利益追求の欲望により、大きな問題を引き起こしました。Lunaのアルゴリズムによる安定コインUSTが暴落し、Three Arrows Capitalの大量のポジションに対するマージンコールが発生しました。これにより、ファンドは約5億6000万ドルの損失を被りました。

マージンコールとは、投資家が証券会社や取引所からの通知を受け、保有する証券や取引のマージン(証拠金)の状況が一定の基準を下回った場合に、追加の証拠金を追加投入するように要求されることを指します。

マージンは、証券取引において投資家が支払う一部の現金または証拠金で、証券会社や取引所に対して保証金として預けられます。投資家は、マージン取引を行うことで、自己資金の範囲を超える取引を行うことができます。

しかし、マージン取引はレバレッジ効果が働くため、証券や取引の価格の変動によっては損失も拡大する可能性があります。証券会社や取引所は、投資家が追加の損失をカバーできるように、マージンコールを行います。

この結果、Three Arrows Capitalは2022年初頭にChapter 15の破産保護を申請しました。現在、27の企業から35億ドルの債務を追求されています。これにはGenesis Global Tradingなどが含まれています。

この事件以降、Kyle DaviesとSu Zhuは公の目から姿を消しています。また、Three Arrows Capitalが6700万ドルのローンを返済できなかったことから、Voyager DigitalはChapter 11の破産を申請しました。

この事例から、投資家はレバレッジに対する注意と、流動性の低い資産に対するポートフォリオの多様化の重要性を学ぶことができます。

暗号資産ヘッジファンドは、その高いリターンの可能性とともに、一定のリスクを伴います。これらのリスクは、市場のボラティリティ、規制の不確実性、技術的な問題など、多岐にわたります。

暗号資産市場は非常にボラティリティが高いことで知られています。価格は急激に上昇したり下落したりするため、投資家は大きな損失を被る可能性があります。例えば、2022年には、一部の暗号資産関連のヘッジファンドがわずか3ヶ月で55.08%も価格が暴落したという報告がありました。このような市場のボラティリティは、ヘッジファンドのパフォーマンスに大きな影響を与え、投資家のリターンを大きく左右します。

暗号資産は新しい技術であり、その規制はまだ発展途上です。各国の政府や規制当局は、暗号資産の規制について異なるアプローチを取っています。これにより、暗号資産ヘッジファンドは規制の不確実性という大きなリスクに直面しています。規制が変わると、ヘッジファンドの運営方法や投資戦略を大きく変える必要があります。また、規制の不確実性は投資家の信頼を損なう可能性もあります。

暗号資産はデジタル技術に基づいています。そのため、技術的な問題やセキュリティの脆弱性は、暗号資産ヘッジファンドのリスクとなります。例えば、ハッキングやシステムの障害は、ヘッジファンドの運営を大きく妨げ、投資家の資産を危険にさらす可能性があります。

規制の不透明さは、暗号資産取引所の倒産や訴訟につながっています。

大手暗号資産(仮想通貨)取引業者のFTXの倒産はコインデスクによる報道がきっかけとされていうます。コインデスクによりFTXの財務健全性を疑問視され、、同社のトークン、FTTの流動性危機が引き金となり2022年11月引き起こされました。倒産前、FTXは取引量で世界第三位の暗号資産取引所で、ユーザー数は100万人以上でした。のちに経営者のバンクマン・フリード氏は逮捕されている。

世界最大の暗号通貨取引所の1つであるCoinbaseは、現在、米国証券取引委員会(SEC)からの訴訟に直面しています。SECは、Coinbaseが2019年以来、登録されていない証券の提供を行っていると主張しています。この訴訟は、暗号通貨取引所の規制環境と、広範な暗号通貨業界に大きな影響が影響があると考えられます。

暗号通貨取引市場でのグローバルリーダーであるBinanceも法的な調査を受けています。SECは、Binanceが顧客と株主を誤誘導したとして、同社に対して訴訟を起こしています。訴訟では、Binanceが資産の不適切な混合を含む、さまざまな証券法を違反したとされています。

2024年の最新データによると、伝統的なヘッジファンドの約50%が暗号資産に投資しており、これは2023年の29%から大幅に増加しています。この成長は、規制の明確化やアジアおよび米国での現物暗号資産ETF(上場投資信託)の導入により推進されています。

暗号資産市場の活況により、暗号資産ヘッジファンドは顕著なパフォーマンスを記録しています。例えば、米国のTephra Digitalは2024年の年初来リターンが約40%と報告しており、ロンドンを拠点とするNickel Digitalも25%のリターンを達成しています。

ビットコインの価格は2024年11月現在で約70,000ドルに達しており、過去最高値である73,000ドルに迫る勢いを見せています。この価格上昇は、米国で暗号資産ETFが承認されたことが一因とされています。

米国とアジアにおける現物ビットコインETFやイーサリアムETFに関する規制の明確化が、伝統的なヘッジファンドの暗号資産投資を加速させています。一方で、規制の不確実性は一部の投資家にとって参入障壁となっている現状もあります。

暗号資産ヘッジファンドの戦略は多様化しており、デリバティブ取引、中央集権型取引所の利用、ファンドのトークン化などが採用されています。特にデリバティブ取引の利用割合は2023年の38%から2024年には58%に増加しています。

暗号資産ヘッジファンドは、投資家にとって新たな機会を提供しています。これらのファンドは、暗号資産市場の高いリターンを追求する一方で、リスクを分散することを目指しています。

まず、暗号資産市場は非常にボラティリティが高く、価格の急激な変動が頻繁に発生します。これは、投資家にとって大きなリスクをもたらします。また、暗号資産の規制はまだ不十分であり、政府の政策変更や新たな規制の導入により、市場は大きな影響を受ける可能性があります。

次に、暗号資産ヘッジファンドの運用には、技術的な課題が伴います。ブロックチェーン技術はまだ新しく、その運用と保守には高度な技術知識が必要です。また、セキュリティの問題も大きな懸念事項であり、ハッキングや詐欺に対する防御は必須です。

しかし、これらのリスクにもかかわらず、暗号資産ヘッジファンドは引き続き成長しています。これは、暗号資産の潜在的なリターンと、新たな投資機会への期待感によるものです。投資家は、これらのリスクを理解し、適切なリスク管理戦略を持つことが重要です。

参照

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,477億円、投資助言継続率91%。(いずれも2025年末時点)

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者(投資助言・代理業)関東財務局長(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F