【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

コロナショックで大幅な資金流出を経験して以来、2020年後半からヘッジファンド業界は値動き・資金流入ともに好調な推移を継続しています。

Hedge Fund Reserchのレポートをもとに、2021年1~3月のヘッジファンド業界の動向と運用戦略別の実績をまとめました。

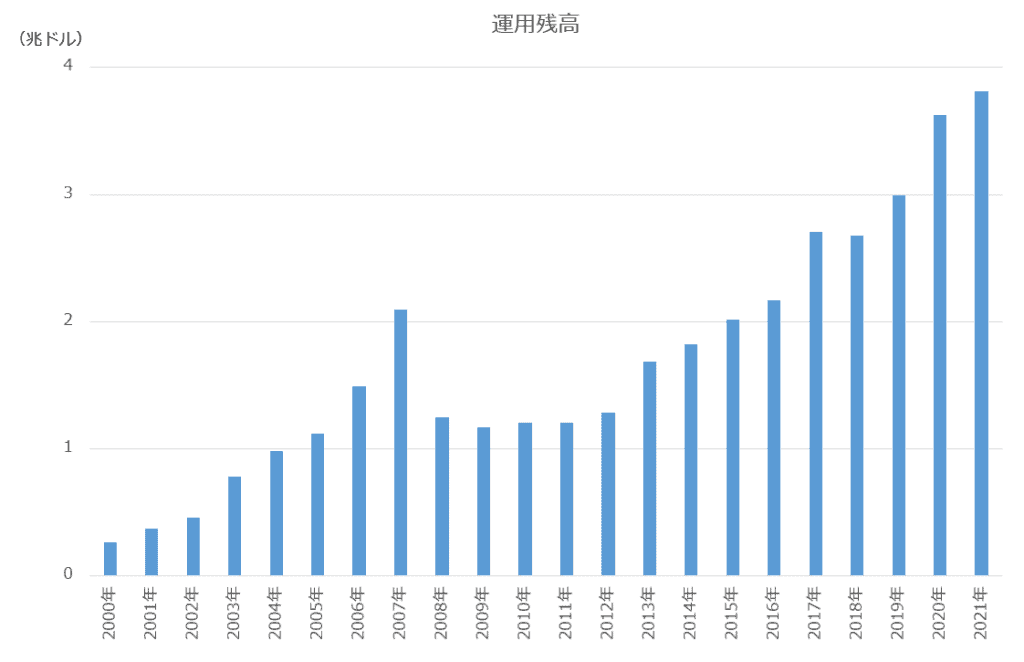

ヘッジファンドリサーチによると、2021年は過去20年超の歴史で最も良いスタートとなりました。3月末までの第1四半期でHFRインデックスは6.08%の値上がりとなっており、運用残高は3.8兆ドルと過去最高を記録しています。

投資家からの資金流入は61億ドル、ファンドの値上がりにより運用資産は2,010億ドルほど増加する形になりました。

高いボラティリティと株式への過熱感から、オルタナティブ資産であるヘッジファンドへの投資が増えているようです。

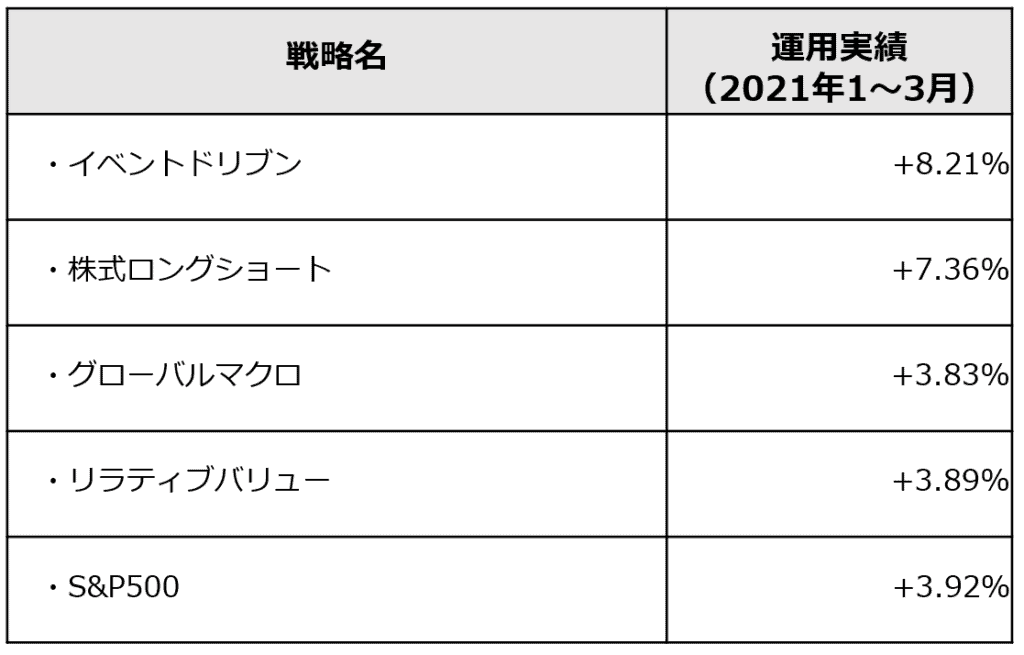

当サイト戦略ページで簡単に紹介している通り、ヘッジファンドは様々な投資戦略を展開しています。戦略別のリターン実績を比較していきます。

企業固有のイベント(公開買付け、合併、MBO等)を収益機会とするイベントドリブン戦略型ヘッジファンドの第1四半期の値動きは好調で、+8.21%のリターンとなりました。

イベントドリブン戦略の中でもアクティビスト、スペシャルシチュエーション、ディストレストなど様々な分類が可能ですが、いずれの運用戦略もプラスの実績となっています。

イベントドリブン戦略について詳しくはこちら↓

株式で運用するヘッジファンドは、多かれ少なかれ相場の影響を受けるファンドがほとんどです。株式ロングショート戦略全体としては第1四半期に7.36%の値上がりとなりましたが、ヘルスケア株式やテクノロジー株式に投資先を限定するヘッジファンドは3月にマイナスリターンとなってしまいました。

株式ロングショート戦略について詳しくはこちら↓

世界最大のヘッジファンドであるブリッジウォーターアソシエイツ等、主に大手の実績あるヘッジファンドが取っている戦略がグローバルマクロ戦略です。世界中の幅広い市場を対象にロングショートを織り交ぜて運用する投資方法で、派手な実績を残すことからBloomberg等のニュースにも取り上げられやすい運用戦略と言えます。

ファンドによって実績は大きく異なりますが、全体としては3.83%のプラスとなりました。

グローバルマクロ戦略について詳しくはこちら↓

債券や転換社債など様々な投資対象の適正価格を算出し、割安な資産は買い、割高な資産は売ることで相場に関係なく絶対リターンを追求する運用戦略です。

全体では3.89%の値上がりとなり、投資対象別では転換社債に投資するリラティブバリュー戦略ファンドが4.85%のリターンと最も高いという結果になりました。

債券リラティブバリュー戦略について詳しくはこちら↓

S&P500のリターン実績+3.92%と比較すると、いずれの投資戦略もS&P500と同等かそれ以上のリターンを残す結果となりました。

相場の変動幅を示すVIX指数も高い水準を保っており、価格変動を収益機会にするヘッジファンドは全体的に好調な実績となりました。

VIX指数が15~31程度の水準は、株式や債券のバリュエーションが高くヘッジファンドが最もリターンを狙いやすい環境という分析をJPモルガンが発表しています。

米大統領の交代やコロナウイルス関連、仮想通貨の高騰など不確実性が高まっている現状では、今後もヘッジファンドは好調な運用が続くのではないでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F