【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

老後2,000万円問題など近年になり資産運用の必要性が増していますが、リターンを得るためには必ずリスクが付随してきます。

資産運用は多くの人々にとって重要なテーマです。適切な運用が行われれば、将来の経済的な安定を得ることが可能ですが、間違った方法で運用を行うと大きな損失に繋がることもあります。そこで、資産運用で失敗しないために心掛けるべき三つのルールを紹介します。これらの基本的ながらも強力な原則を理解し、実践することで、より賢明な投資判断が可能になるでしょう。

市場は感情に左右されることが多く、特に短期間で価格が大きく変動する時、多くの投資家が「群衆心理」に流されやすいです。例えば、株価が急上昇すると、見逃したくないという焦りから、高値で購入してしまう人が後を絶ちません。しかし、このような行動はしばしば後悔を招く結果となります。成功した投資家は市場の感情に流されず、自己の研究と戦略に基づいて行動します。市場の動向を冷静に観察し、本質的な価値とその変動に注意を払うことが重要です。

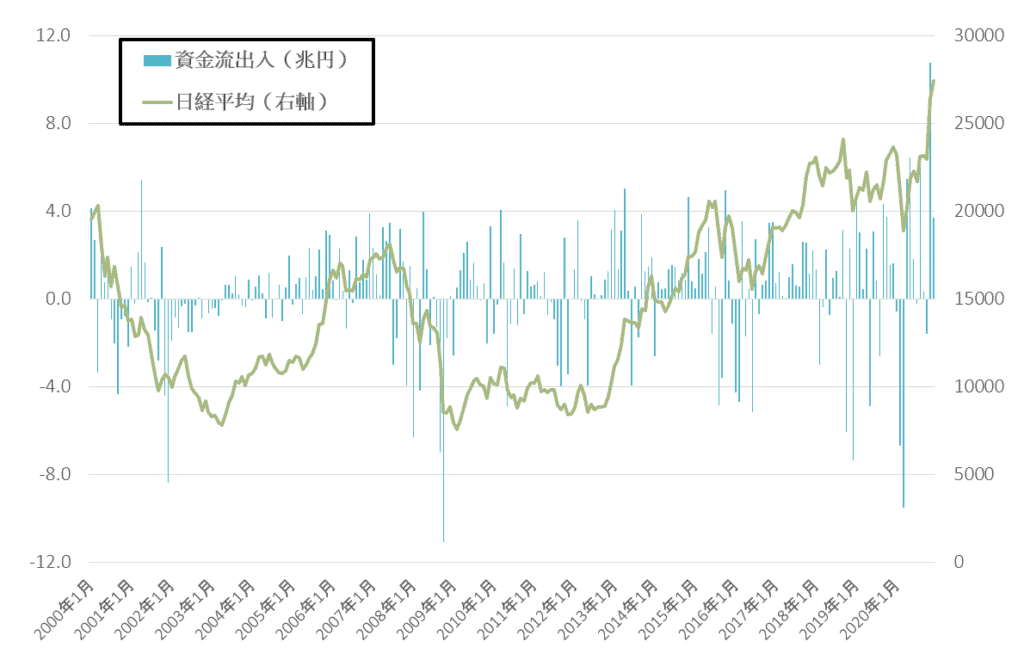

ドットコムバブルやリーマンショックといった過去の危機局面を見ると、日経平均の値動きと投資信託の資金流出入額に関連があることがわかります。

値上がりを続けてメディアや自分の周りで話題になるような投資対象があると、自分も一枚かんで豊かになりたいという誘惑が生じます。

日本のバブル、インターネットバブル、米国不動産など、最も人気を集める投資対象はその後例外なく最悪の結果をもたらしています。これは話題に上ることから投資家の資金が集まり価格が吊り上がってしまい、悲観論が拡がると一斉に資金の引き揚げが起こることから暴落に繋がってしまうためです。

そのため、周りに流されて投資を行うと高値掴み・底値売りという結果になりかねません。資産の適正価格を評価し、割安な資産に投資することが重要です。

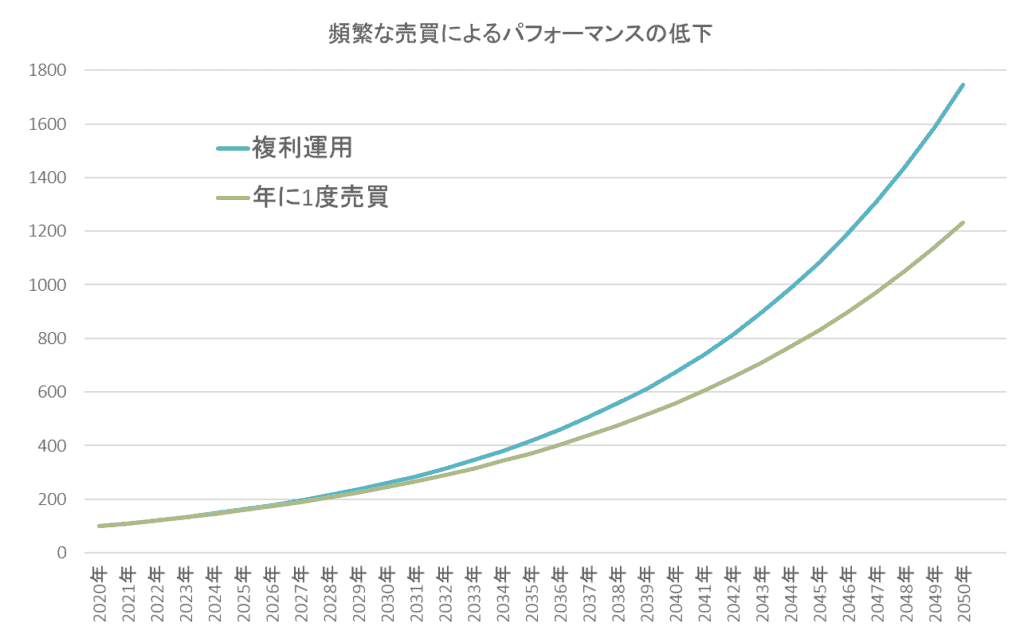

過度な取引はコストの増大だけでなく、投資成績を低下させる原因ともなります。多くの研究によると、頻繁に売買を行う投資家は、そうでない人々に比べて平均して成績が悪いことが示されています。投資判断を下す際には、短期的な市場の変動に惑わされず、長期的な視点を持つことが肝要です。資産を購入した後は、その資産が成長する機会を与え、不必要な取引を避けるべきです。

行動経済学の研究によると、個人投資家は自信過剰な傾向があるようです。

2017年にノーベル賞を受賞したリチャード・セイラー氏が行った実験で、シカゴ大学の生徒に対し「自分の成績は上位何%だと思うか?」と質問を行ったものがあります。当然上位と下位は半数ずつとなりますが、半数以上の生徒が「自分の成績は上位10~20%の範囲に収まる」と回答したそうです。

個人投資家も例外ではなく、自分の運用能力や将来予測を過信してしまうことから必要以上に売買を行ってしまう傾向があります。

短期売買で得た利益にはその都度課税され、複利での運用ができなくなります。また売買の都度かかる取引手数料も馬鹿にならず、運用成績を引き下げてしまいます。

長期間になるほどこの差は大きく、例えば年率10%で30年間運用した場合、年に一度売買する場合するだけでもパフォーマンスは大きく押し下げられます。

短期運用で一時的に高いリターンを残すことが出来ても、それを継続することは非常に難しい作業になります。自信過剰にならず、リスクを認識して長期運用を行うことが成功への近道になります。

人間は自然と損失を避けようとする性質がありますが、この「損失回避性」が投資判断を歪めることがあります。市場で一時的な下落が見られると、損失を実現させないよう早急に売却しようとする衝動に駆られがちです。しかし、このような反応は往々にして感情に基づいたもので、冷静な判断からはかけ離れています。投資を行う際には、短期的な損失を恐れず、元々の投資計画と市場の基本的な動向に基づいて行動することが、成功への鍵です。

個人投資家がよく陥りがちな失敗が、利益の出ている銘柄から売却することでポートフォリオが値下がりしている銘柄ばかりになってしまうことです。

値下がりした銘柄は保有し続けていれば含み損にとどまり、将来の株価回復に期待することも出来ます。売却することは自分の銘柄選択が誤っていたことを認めることになるため、個人投資家にとっては避けたい行動です。

価格下落の要因を分析し回復が期待できない場合はより期待できる銘柄に乗り換えることが合理的な選択肢となりますが、こういった投資家の行動は損失回避性が原因となっています。

2002年にノーベル経済学賞を受賞したカーネマン氏の研究では、勝ったら100万円もらえて負けたら100万円払うジャンケンに参加するか?というアンケートが行われましたが、ほとんどの人がやらないという結果が出ています。

勝った時いくら貰えたらやるか質問したところ、平均は250万円という結果でした。この結果から、人は損失に対し利益の2.5倍の痛みを感じるという結論が明らかになっています。

損失を出してまで売却することに強い抵抗感があるため、損切りを行うことは難しいのです。損切りした後に株価が上昇すると二重に後悔することにもなりますが、銘柄選択を誤ったとわかっているのに保有し続けることが良い結果に繋がることは多くありません。

資産運用で成功を収めるためには、上記の三つのルールを守ることが不可欠です。また、常に最新の市場情報を入手し、自分自身で学び続けることも重要です。投資は単に金銭を増やす行為ではなく、自己の理解を深め、賢明な判断を下す能力を育てるプロセスでもあります。適切な知識と戦略を身につけることで、資産運用の世界で長期的に成功することが可能になるでしょう。

合理的な投資行動は、投資家の心理とは異なります。理屈を理解していても、自分の心理状況を分析して冷静に行動できる投資家は多くありません。

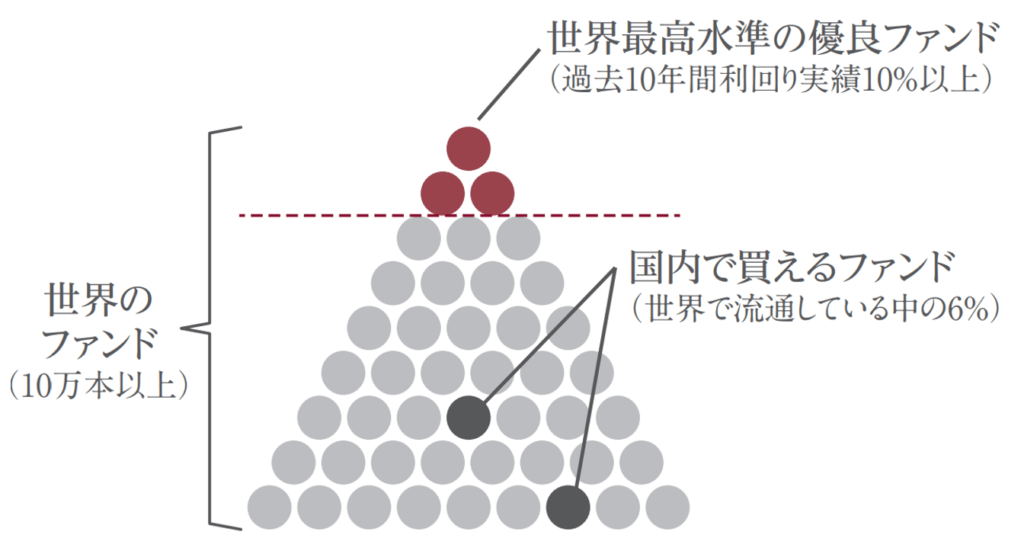

長期に渡り高いリターンを上げることができる個人投資家はほんの一部で非常に難易度が高いため、優れた運用実績を残している専門家に運用を任せてしまうことがおすすめです。

世界中にファンドと呼ばれるものは10万本以上存在しますが、日本の銀行や証券会社で投資可能なファンドは約6千本にすぎません。

世界でも優秀な実績を残しているヘッジファンドであれば、相場に関わらず絶対リターンを上げることが可能です。

投資金額は高額で富裕層向けの投資対象ですが、ヘッジファンドへの投資を検討されている方は、是非ヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、世界トップクラスの商品を紹介しているので、長期的な資産運用をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F