【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

投資の世界では、さまざまな選択肢が投資家の前に広がっていますが、ヘッジファンドとS&P 500指数は特に注目に値する二つのオプションです。これらは投資戦略、リスク管理、リターンの可能性という点で根本的に異なり、投資家によって適した選択は大きく変わります。ヘッジファンドは高度な戦略とアクティブ運用を通じて高いリターンを目指しますが、S&P 500指数は市場全体に広く分散投資することで安定した成長を追求します。

この記事では、ヘッジファンドとS&P 500指数の基本的な特徴を掘り下げ、それぞれのメリットとデメリットを比較します。リスク対リターンの観点から、どちらが投資家にとって有利なのか、専門家の分析を基に徹底的に比較していきます。また、各投資手法がどのように投資ポートフォリオに貢献できるか、そして個々の投資目標に応じてどのように選択すべきかについても探ります。

投資家が直面する選択肢は多岐にわたりますが、自身のリスク許容度、投資期間、そして財務目標に最適な戦略を選ぶことが成功への鍵です。ヘッジファンドとS&P 500指数の比較を通じて、投資家がより知識に基づいた意思決定を行うための洞察を提供することを目指します。

ヘッジファンドは、一般的に高いリターンを目指す投資ファンドであり、アクティブ運用を特徴とします。これらのファンドは、特定の投資戦略や市場の動向を利用して、市場平均を上回るパフォーマンスを追求することが多いです。ヘッジファンドの運用は、伝統的な投資ファンドよりも多様で複雑な場合があり、リスクを管理しながら高いリターンを目指す様々な手法が用いられます。

ヘッジファンドの最大の特徴は、アクティブ運用による高いリターンの追求です。ファンドマネージャーは市場分析、企業評価、マクロ経済のトレンドを密に監視し、これらの情報を基に投資判断を下します。ヘッジファンドはレバレッジ(借入金)を利用したり、空売り(株価下落を予測しての取引)など、伝統的な投資手法にはない戦略を駆使してリターンを追求することが可能です。

ヘッジファンドはその名の通り、ヘッジ(リスク回避)戦略により市場の変動からポートフォリオを守る方法を取り入れることがあります。これには、相関関係の低い資産への投資や、逆相関を持つポジションの保持などが含まれます。これにより、市場が下落した際にも一定の保護を提供することができるとされています。

ヘッジファンドは、その運用戦略の多様性においても特徴的です。マクロ戦略、イベントドリブン戦略、相対価値戦略など、幅広いアプローチが取られます。これにより、異なる市場環境や経済サイクルにおいても、機会を見出し利益を追求することが可能になります。

ヘッジファンドは、一般的に高額な手数料が発生する傾向にあります。これは、アクティブ運用に伴う高度な分析と戦略立案のコスト、そして高いリターンを目指すためのリスク取りに対する報酬として設定されます。一般的な手数料構造には「2と20」と呼ばれるものがあり、運用資産額に対する2%の管理手数料と、達成した利益に対する20%の成功報酬が含まれます。

ヘッジファンドは、高いリターンを目指す一方で、それに伴う高リスクと高コストを理解し受け入れる必要がある投資方法です。このため、特に経験豊富な投資家や、高いリスク許容度を持つ投資家に適しています。次のセクションでは、ヘッジファンドと対照的な特徴を持つS&P 500指数について詳しく見ていきます。

S&P 500指数は、アメリカ合衆国の株式市場で最もよく知られ、広く追跡されている株価指数の一つです。この指数は、アメリカ経済の様々なセクターを代表する500の大手企業の株式で構成されており、広範な市場の動向を反映しています。S&P 500指数に投資することは、これら500社の成績に基づく、分散投資されたポートフォリオへの投資と同じ効果を持ちます。

S&P 500指数への投資は、パッシブ運用の一例です。パッシブ運用は、特定の指数のパフォーマンスを模倣しようとする投資戦略であり、アクティブな株式選択や市場タイミングの予測を伴いません。これにより、管理手数料が大幅に低下し、投資コストが抑えられます。S&P 500指数に投資するファンドは、市場全体の平均的なリターンを投資家に提供することを目的としています。

S&P 500指数による投資は、その構成企業の多様性から自然に分散投資の利点を享受します。テクノロジー、ヘルスケア、金融、エネルギーなど、幅広い産業セクターにまたがる500社の企業が含まれているため、単一の産業や企業の不振が全体のパフォーマンスに与える影響は限定的です。これにより、個別の株式投資よりも安定したリターンが期待でき、特に長期的な投資戦略に適しています。

S&P 500指数への投資は、長期的な視点での成長を目指す投資家にとって魅力的な選択肢です。歴史的に見て、株式市場は長期的には上昇傾向にあり、S&P 500指数はこの長期的な成長を利用するための効率的な方法を提供します。低コストで分散された投資オプションとして、個人投資家が市場の成長から恩恵を受けるための手軽な方法となっています。

S&P 500指数への投資は、そのシンプルさ、低コスト、および市場全体への広範な露出によって、多くの投資家にとって魅力的なオプションです。次のセクションでは、これら二つの投資手法、ヘッジファンドとS&P 500指数を比較し、それぞれのメリットとデメリットを掘り下げていきます。

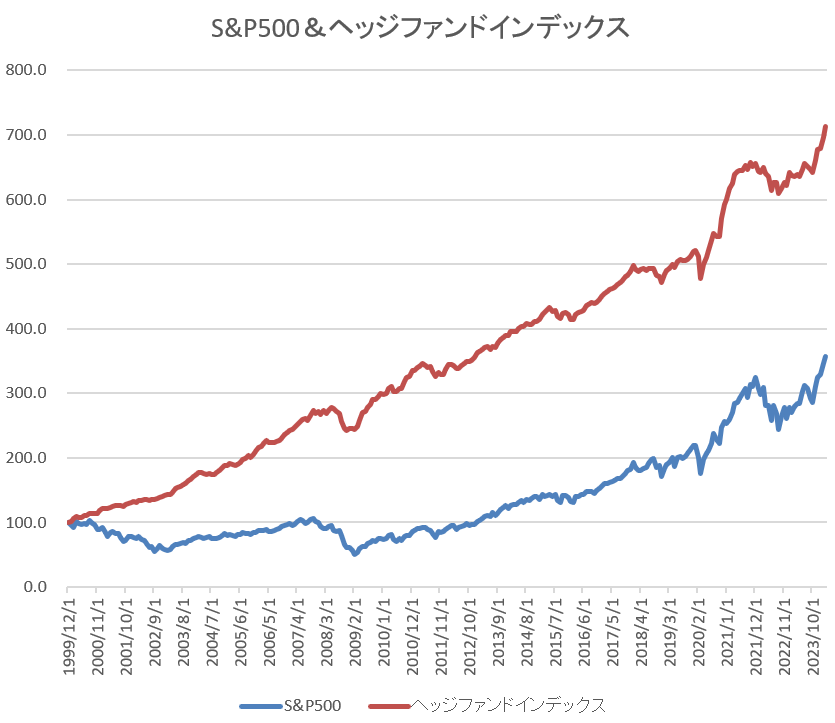

一般的にはヘッジファンドはレバレッジなどを利用しているためリスクが高いというのが一般論ですが、長期のヘッジファンドインデックスとS&P500指数を比較すると異なる事実が浮き上がります。

まず2000年代初めのITバブルとアメリカ同時爆破テロにともなうイラク戦争により株価が下がっている時期と、リーマンショックで市場が下がっている時期にS&P500ha大きな調整が起きていることが分かります。この時期にヘッジファンドインデックスは上昇していたため、結果的に長期の実績ではヘッジファンドインデックスがより安定的に高いリターンを出していることが分かります。

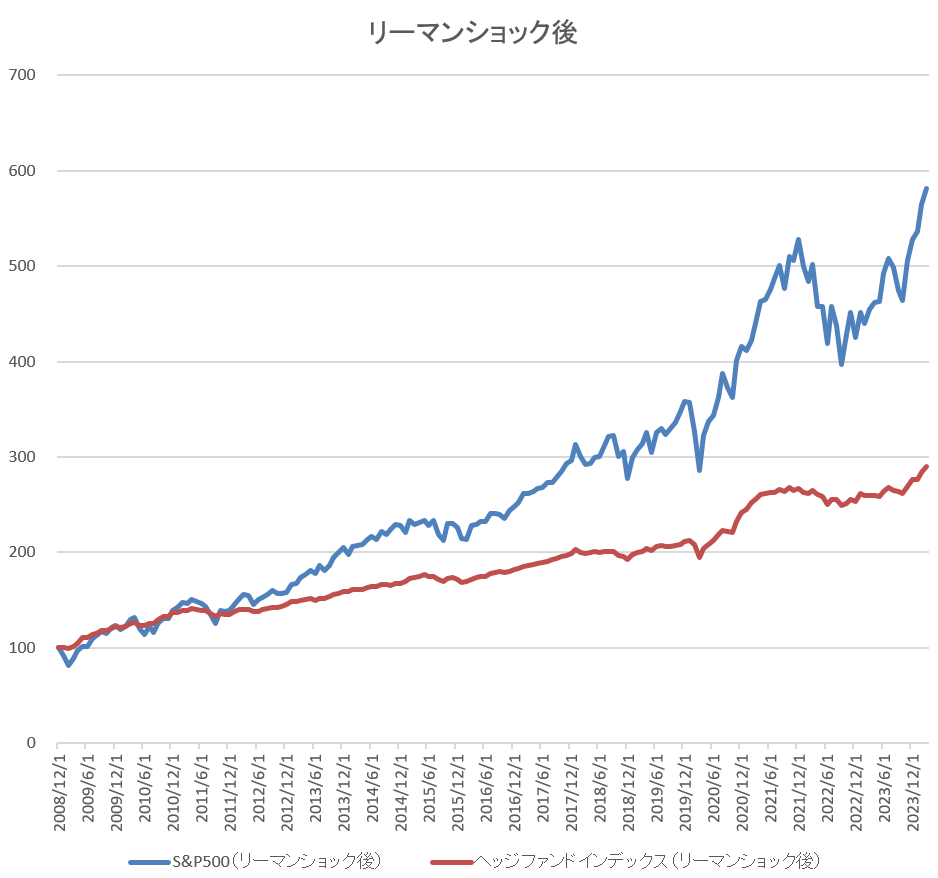

一方リーマンショック後、株価が大きく下がったところをスタートとして比較してみるとS&P500はかなり高い実績が出ていることが分かります。一方ヘッジファンドはそれに比べると穏やかな値動きとなっています。

ヘッジファンドは一般的に株式との分散投資先として利用されます。これは株式が下がったときにリターンを狙える可能背があるためです。一方シンプルな上げ相場では株式のほうが高いリターンを出していることも分かります。これはヘッジファンドのほうが成功報酬などをとるためと思われます。

運用期間が長いほど、上げ相場だけでなく下げ相場も経験する可能性が高くなります。実績上は短期的に高いリターンを目指す場合株式投資が有望ですが、長期投資の場合はヘッジファンドのほうが有利という点を判断材料にするとよいでしょう。

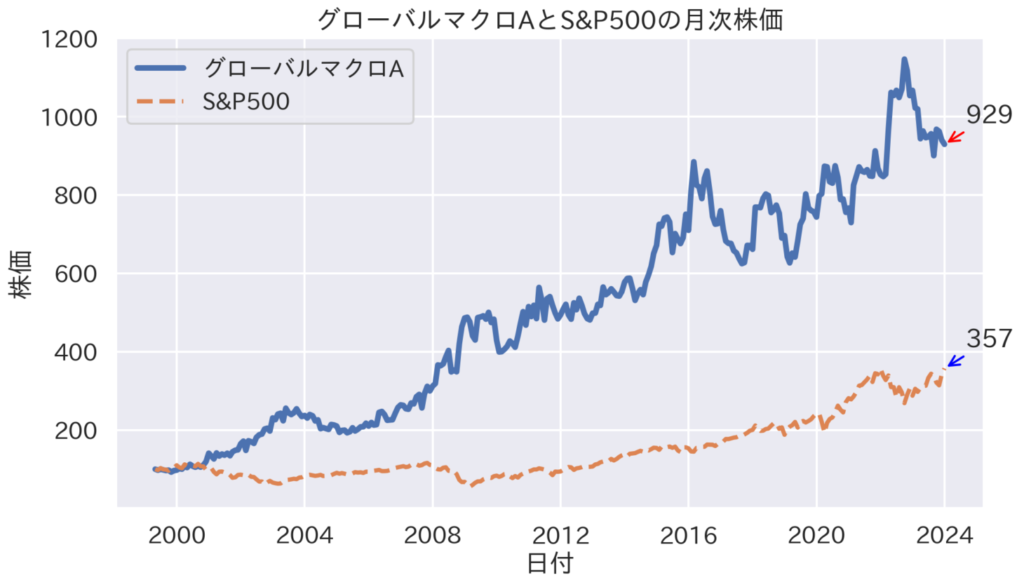

続いて比較対象のヘッジファンドAをご紹介します。ありとあらゆる資産を対象にトレンドフォロー戦略で運用され、ファンド業界で数多くの賞を受賞している米国の老舗ヘッジファンドです。今までの実績は下図のようになっています。

S&P500指数と比較して値動きは荒いですが、リターンも大きくなっています。これだけ長期に渡っての運用実績が年率9.5%を超えているのは、世界でも優秀なヘッジファンドである証です。

いよいよS&P500指数とヘッジファンドAを比較していきます。まず比較チャートを見ますと、ヘッジファンドAがS&P500指数の約2.4倍の値上がりをしていることがわかります。値動きも大きいですが、それに見合うリターンを残しているといえるでしょう。

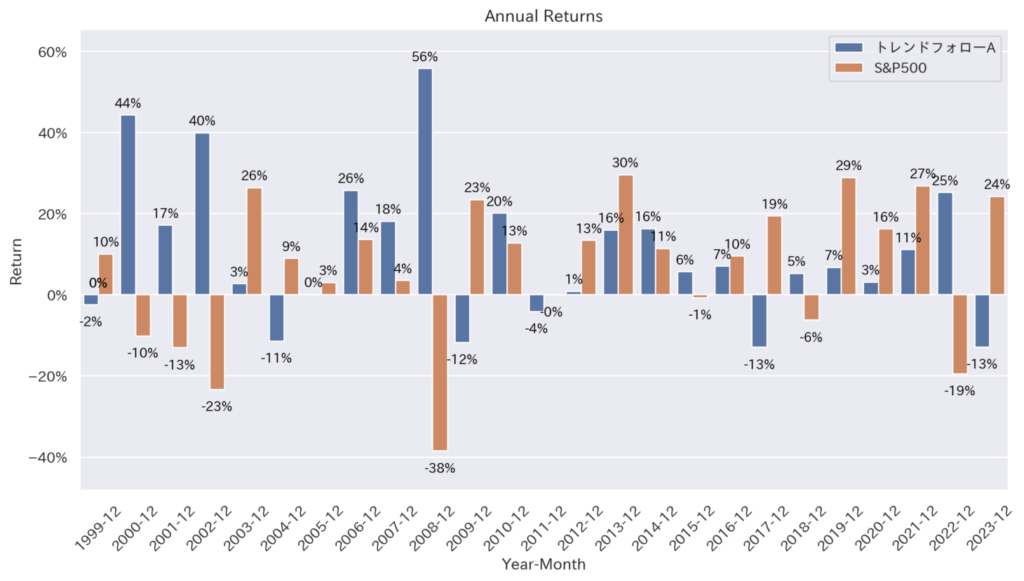

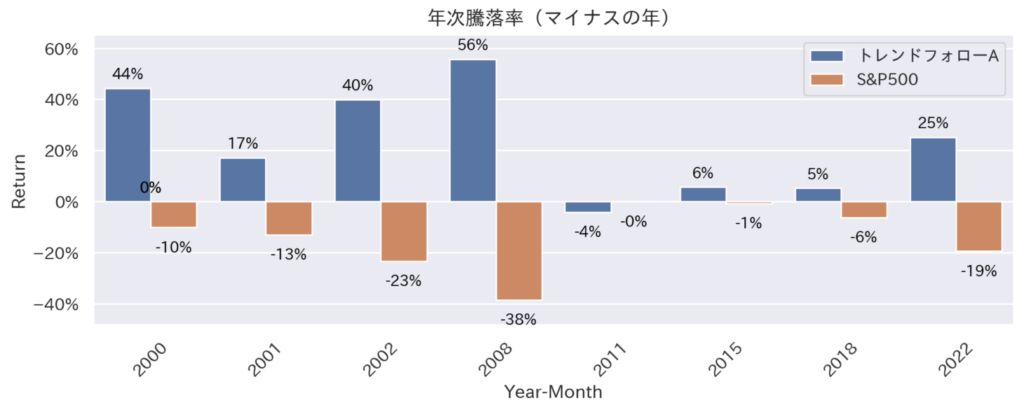

もう少し細かく見ていきましょう。年次別のリターンを比較してみます。違いをわかりやすくするために、S&P500指数がマイナスのリターンの年のパフォーマンスを比較しました。

ドットコムバブルの崩壊、リーマンショック、米中貿易摩擦など様々な株価下落局面がありましたが、このヘッジファンドAはほとんどの場面で値上がりしてくれていることがわかります。もちろん常に値上がりしているわけではないのですが、株価下落に巻き込まれにくい特徴があるといえます。

とはいえ、チャートの通りS&P500指数と逆方向に動いているわけでもありません。株式を保有されている方は、このヘッジファンドAも保有することで運用のバランスが良くなることが期待できます。

最後に、ヘッジファンドが運用におけるパフォーマンス要因であるアルファ(α)とベータ(β)についてご紹介します。

銘柄の値動きの要因は、

①市場全体の値動きに連動する部分

②市場に左右されない、銘柄独自の価値の部分

この2種類に分解できますが、このうち①をベータ、②をアルファと呼びます。市場の値動きを表すS&P500指数はベータ値が1、アルファ値が0ということになります。ヘッジファンドは、ファンドマネジャーの運用能力によってこのアルファ値を追求することで相場の上下に関係なく絶対収益を追い求めることが可能になるのです。

市場のリターンを上回るためには、如何にしてアルファを生み出すかを考える必要があるのです。ヘッジファンドに投資する際は、アルファを見ることで運用能力の優れたファンドを選ぶことができます。

ヘッジファンドAとS&P500指数を比較しました。今回ご紹介したファンドはS&P500指数を上回るパフォーマンスでしたが、常に勝っていたわけではありません。投資を開始する時期や評価のタイミングによっては、S&P500指数が優れたパフォーマンスを残している時もあります。

アルファを追求するヘッジファンドに投資することで相場の値動きに関係なくリターンを狙うことはできますが、ベータも取り逃がさないという意味ではインデックス投資のメリットはあります。自分の資産と相性の良いファンドで分散投資を行うことで安定した運用ができるのではないでしょうか。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1395.9億円(2023年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F