【ヘッジファンド投資をお考えの方へ】

0120-104-359

平日 10時~19時

資産運用を行う際、最も注目される指標の一つが「利回り」です。利回りは、投資した資金に対する収益の割合を示すもので、投資の成功を測る基準となります。しかし、多くの投資家が利回りの正確な計算方法や、良い利回りの目安を知らないまま投資を行っています。この記事では、資産運用の利回りについての基本的な知識、計算方法、そして利回りが良い投資商品のランキングを詳しく紹介します。

資産運用の利回りとは、自分が投じた金額に対するリターンの割合のことを指します。一般的に利回りとは、1年間の年利回りのことで、利息・分配金だけではなく、売却した損益も含みます。

資産運用では、利回りが高いほど短い期間で自分の資産が増えていきます。利回りが高い資産運用ができると、投資のリターンだけで生活費をまかなうことも可能で、資産が私たちの代わりに働いてくれるようになります。

しかし実際には資産運用で苦労している方が多く、それはこの運用利回りが低いことが原因であるケースが多いです。資産運用では、いかに利回りを高めることができるかが大きなポイントになります。

資産運用における利回りは、単利運用の場合は「利益÷投資元本÷運用年数×100」で計算します。

・利益:利息、分配金、売却益の合計

・投資元本:収益を生み出す元金のことで、自分が投じた金額

・運用年数:投資元本の運用期間のこと

例えば、投資元本100万円の商品Aを1年間運用したケースで考えてみます。

1年後、分配金として3万円受け取り、当時100万円だった商品Aを107万円で売却しました。利息は0円と仮定します。この場合の利回りは「利益10万円(分配金3万円+売却益7万円)÷投資元本100万円÷運用年数1年✕100=10%」となります。

実際には利益にかかる税金も考慮する必要がありますが、上記の計算によって、ご自身の運用利回りを把握することができます。

複利運用の場合は、上記と利回りの算出方法が異なります。具体的には以下のような計算式で算出します。

複利の利回り=(1+合計リターン)^(1/運用年数)ー1

複利運用した場合に資産がどのように増えていくのかも知りたい方は、「複利運用とは?計算式や単利との違い、積立シミュレーションを紹介!」を参考にしてください。

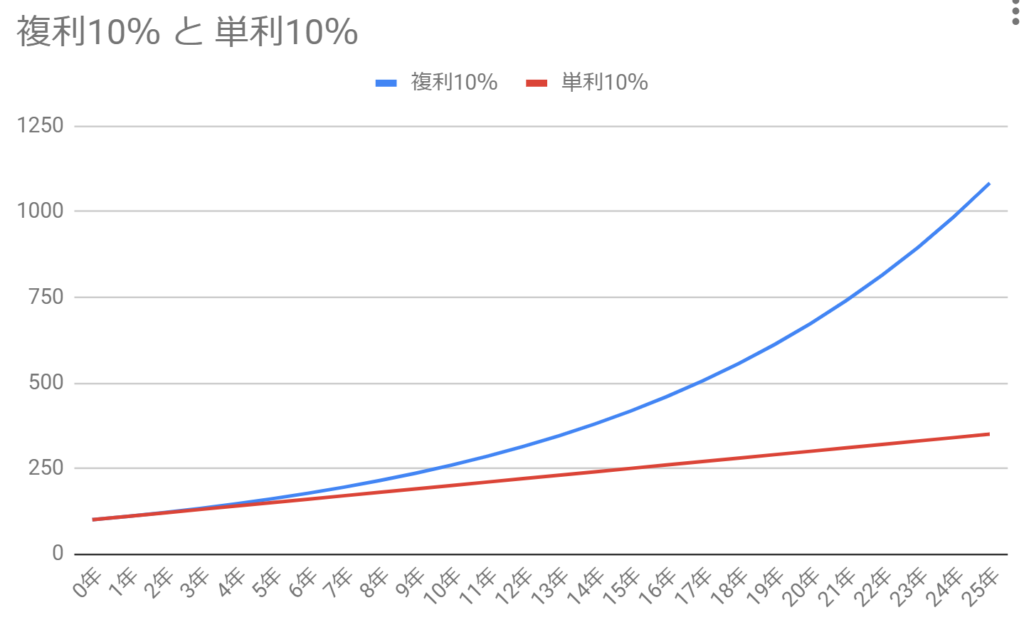

複利と単利の利回りを10%で比較してみると25年もたつと大きな差がつくことがわかります。一方5年、10年などではそこまで大きな差が無く、運用においては発生する価格変動によっては差が出ないことも考えられます。下記のように単利と複利で大きな差が出てくるのは15年以上の長期投資が求められます。

資産運用の利回りは高い方が望ましいことをご説明しました。それでは利回りの目標値はどれくらいが適正なのでしょうか。

資産運用の利回りは「5%程度」を目標とすることが一般的です。これはクラシカルなポートフォリオである株式60%債券40%で投資した場合の目安として挙げられる利回りです。

5%と聞くと、たいしたことがないと思う方も多いかもしれません。しかし1,000万円の商品を利回り5%で複利運用した場合、5年後に1,276万円、10年後には1,629万円にまでにお金が増えていきます。

もちろん、運用経験を増やせば利回り10%を目指すことも可能ですが、その分リスクも増えます。そこでまずは5%を目標に資産運用に取り組みましょう。

資産運用の利回りはどのくらいなのか見ていきましょう。ここでは、株、投資信託、不動産の平均的な期待利回りで比較していきます。

| 投資方法 | ローリスクの期待利回り | ミドルリスクの期待利回り |

|---|---|---|

| 株式投資 | 3%(大企業の株) | 5〜10%(新興企業の株) |

| 投資信託 | 1〜3%(株式と債券に投資) | 5〜9%(株式のみに投資) 6〜10%(外国株式に投資) |

| 不動産投資 | 3〜5%(新築の場合) | 5〜10%(中古の場合) |

| ヘッジファンド | 10% | |

株式投資は上場企業の株式を購入し、配当益や売却益を受け取る投資方法です。利回りは、投資先の企業と投資タイミングによって変わってきます。

成熟した日本の大企業の場合、運用利回りは3%程度*が相場です。一方で新興企業など今後の成長が期待できる企業では、5%~10%程度の利回りが相場と言えます。

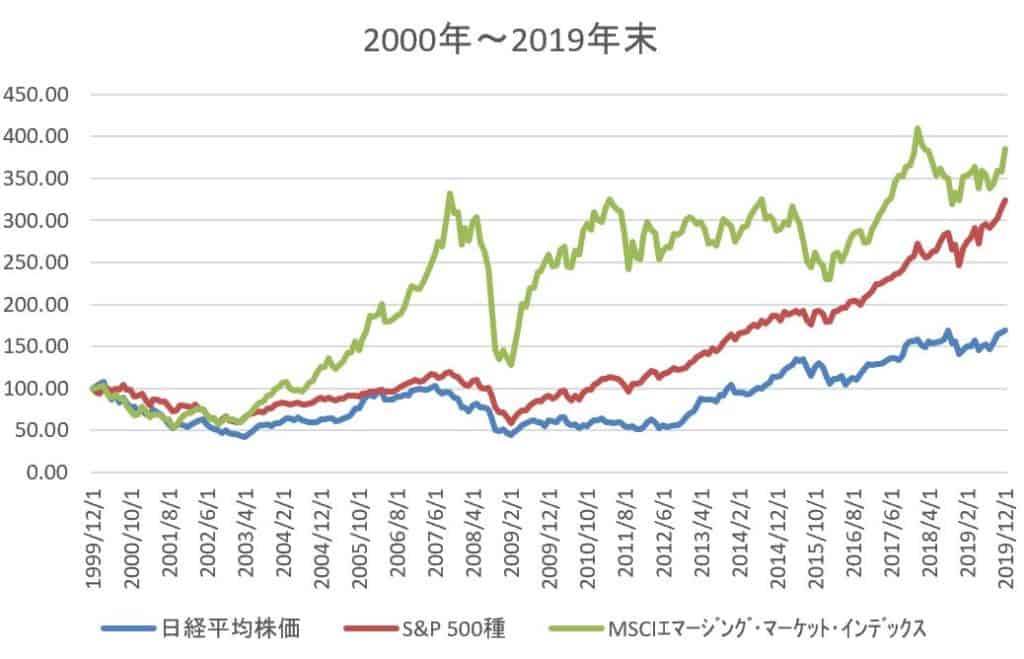

また市場が右肩上がりに成長しているアメリカは6%*、中国・ブラジル・東南アジアなどの新興国では、7%*程度の利回りが相場となっています。個別企業への投資ならこれ以上を目指すことも可能でしょう。

利回りが高い市場ではリスクも増えますが、成長を続けている市場へ投資することで大きなリターンを目指すことができます。

なお、株式投資の利回りは「(売買損益+配当金-取引手数料-税金)÷投資元本÷運用年数×100」で算出できます。

*1999年12月末~2019年12月末までの日経平均株価の複利利回りは2.7%、S&P500は6.0%、MSCI エマージングマーケットインデックスは7.0%

①1つの銘柄に集中投資はかなりリスキーです。分散投資を実践しましょう

②財務諸表など分析が苦にならない人は個別銘柄もありでしょう。そういった分析が苦手な人は投資信託のほうが向いている可能性もあります。

③市場のトレンド(勢い)とバリュエーション(割安度)の両方を理解が必要です。

投資信託とは、投資家から集めたお金を運用のプロである専門家(ファンドマネージャー)が投資・運用する商品のことを指します。どのような投資を行うかは、商品によって異なります。

株式と債券に分散投資をする安定重視の投資信託の場合は、1%~3%程度と手堅い利回りを得ることができます。また、株式のみに投資をする”中リスク”の投資信託の場合は、5%〜9%の比較的高い利回りを目指すことができます。

さらに外国株式の投資信託の場合は、為替リスクなどを取ることにより6%〜10%程度のかなり高い利回りが期待できます。ほかにも株や債券だけでなく、不動産や金など、複数の商品を運用する投資信託もあります。

どの商品を買うかによって運用利回り・リスクが変わってきますので、投資の際は運用方針を確認しましょう。

①運用残高の少ない投資信託は要注意。償還されると複利効果が途切れます。

②過去のリターンが高いファンドはその分リスクも高いと心得ましょう。

③人気ランキングで運用の良し悪しは判断できません。割高でないかチェックしましょう。急に資産が増えるファンドはその後運用成績が悪化することも多いので、安定的に残高が増えているファンドを選びましょう。

投資信託の利回りがどのくらいか、計算方法などが知りたい方は投資信託の利回りとは?計算方法や目安・平均値はどのくらいか解説!もぜひ参考にしてください。

不動産投資とは、アパート・マンション・ビルに利益目的で投資する方法です。家賃収入や売却益が不動産投資で得られる利益です。

不動産投資の利回りは、新築の場合で3%~5%程度、中古で5%~10%程度が一般的ですが、立地・築年数・周辺の環境によっても利回りは大きく変わってきます。リフォームなど修繕をすることで、物件の利回りを上げることも可能です。

また不動産投資はローンを組むことができるので、手元資金が少ない方でも投資額を増やすことができる特徴があります。

不動産投資の場合、利回りは「(家賃収入-諸々の経費)÷不動産購入費用÷運用年数×100」で求められます。

①不動産投資は始めがピークで後は建物の劣化とともに条件が悪化していきます。10年後、20年後、または途中売却の出口戦略を含めて長期的な視点が欠かせません。

②不動産投資は金融商品に比べて個別性が高いのが特徴です。他の投資家の話は、よほど詳しく条件を確認しない限り当てはまらないことも多いことを知っておきましょう。

③物件探しは歩いて、直接確認が重要です。急かされて見ずに買うのは危険です。

ヘッジファンドはリスクを回避しながら、絶対収益で10%以上の高利回りを目指せる資産運用の方法です。絶対収益追求型のファンドであることが最大の特徴で、相場がいかなる状態であっても徹底的に高利回りを追求します。

ヘッジファンドが10%以上の絶対収益を目指せる理由は、高額な成功報酬で雇用された優秀なファンドマネージャーが運用を担当するからです。ロング&ショート戦略やグローバルマクロ戦略などの投資手法を駆使し、下落相場であっても利益の獲得を目指します。

一般的に高利回りの金融商品はハイリスクですが、ヘッジファンドはリスクを避けながら10%以上の絶対収益を目指せることが強みです。ちなみに、ヘッジファンドのヘッジとは「回避する」という意味で、「リスクを回避する金融商品」が名称の由来です。

①ヘッジファンドは運用会社の選定が重要です。多くの実績を残している運用会社を選ぶようにしましょう。

②ヘッジファンドでは、自分のニーズや目標利回りなどにも合わせて運用方針を決めていくことができます。まずは運用会社に相談し、運用の方針を定めましょう。

③ヘッジファンドで投資をするには、最低預入金額が1,000万円からとなっているケースが大半です。余剰資金だけで1,000万円以上あるか、あらためて確認しておきましょう。

また、初心者におすすめの資産運用が知りたい方は「おすすめの資産運用は?初心者に向いている投資7選を紹介!」もぜひ参考にしてください。

利回り3%は、資産運用の世界では誰でも目指せる利回りです。堅実な運用で資産を確実に増やしたい場合に目標とされます。

利回り3%で運用をする場合は、「日本国内の大型株式」「外国債券」「債券投資信託」などが運用先の候補となります。

いずれも大きなリターンは望めませんが、安定的なリターンをもたらしてくれます。初めて資産運用をする場合には、おすすめできる運用方法と言えます。

仮に資産500万円を利回り3%で複利運用した場合、資産総額は以下の表のように増えていきます。

| 運用年数 | 資産総額 |

|---|---|

| 1年目 | 515万円 |

| 2年目 | 530万円 |

| 3年目 | 546万円 |

| 5年目 | 580万円 |

| 8年目 | 633万円 |

| 10年目 | 672万円 |

| 15年目 | 780万円 |

| 20年目 | 903万円 |

| 30年目 | 1,201万円 |

利回り5%は、資産運用を行う場合の平均的な利回りです。一般投資家の資産運用では、5%の利回りを目標にすることが多いです。

利回り5%で運用する場合は、「国内の新興企業の株式」「外国先進国の株式」「先進国への投資信託」などが運用先の候補となります。いずれも債券・国内の大型株に比べるとリスクが増えますが、より大きいリターンが期待できます。

仮に資産500万円を利回り5%で複利運用した場合、資産総額は以下の表のように増えていきます。

| 運用年数 | 資産総額 |

|---|---|

| 1年目 | 525万円 |

| 2年目 | 551万円 |

| 3年目 | 579万円 |

| 5年目 | 638万円 |

| 8年目 | 739万円 |

| 10年目 | 814万円 |

| 15年目 | 1,039万円 |

| 20年目 | 1,327万円 |

| 30年目 | 2,161万円 |

利回り10%は、資産運用では難易度が高い利回りです。短期間で大きく資産を増やしたい方で、リスクを大きく取れる方が目標にする利回りです。

利回り10%を目標とする場合は、「新興国株式」「アクティブ運用の投資信託」「中古物件の不動産投資」などが運用先の候補となります。いずれも運用に当たっては専門の知識と経験が必要となってきます。

仮に資産500万円を利回り10%で複利運用した場合、資産総額は以下の表のように増えていきます。

| 運用年数 | 資産総額 |

|---|---|

| 1年目 | 550万円 |

| 2年目 | 605万円 |

| 3年目 | 666万円 |

| 5年目 | 805万円 |

| 8年目 | 1,072万円 |

| 10年目 | 1,297万円 |

| 15年目 | 2,089万円 |

| 20年目 | 3,364万円 |

| 30年目 | 8,725万円 |

また表を見てわかるように、資産を増やすには利回りの高さのほかに、運用年数も大事になってきます。金融庁も、早めに投資準備をすることで長期投資の複利効果を実感できると発信しています。

若年層であれば、少額投資で低リスク商品に投資したとしても、時間を味方につけて、30年後の資金として十分に役立つことになるでしょう。低リスク商品とはいえ、価格変動などのリスクは伴いますが、早めに準備を始めることで、リスクを抑えつつ、長期投資の効果を得ることができます。

また上の金融庁のリンクから、具体的にいくらの資産を何年間積み立てれば、どのように資産が増えていくのかもシミュレーションできるので、ぜひ参考にしてください。

資産運用をする際は、まずそもそも「何のためにいつまでにいくらの資金を作るのか」の運用目標を決め、必要な利回りを逆算して算出します。例えば10年後に500万円を800万円に増やしたい場合だと、逆算すると「5%の利回りが必要」ということがわかります。

このケースだと、株式投資や株式型の投資信託、不動産投資信託(REIT)のような資産運用は5%の利回りを期待できるため適しています。しかし、債券投資や公社債投資信託などの資産運用は、5%の利回りが期待できず適していません。

このようにただ漠然と資産運用をしても、自分には不向きの金融商品を選んでしまう恐れがあります。資産運用をする際は目標を設定することが極めて重要です。

目標が決まるとどの金融商品が向いているのかが自ずとわかり、金融商品の選定を間違えることは少なくなります。

「子供の大学進学のために5年後には500万円が必要」「老後資金のために10年後には2,000万円が必要」など、資産運用の目的をはっきりさせることが大切です。

リスクとリターンは相関関係にあり、利回りが高い投資はリスクも大きくなります。ハイリスク・ハイリターンの金融商品で投資をする際は、元本割れを起こして多大な損失を被るリスクがあることを心がけましょう。

例えば、債券投資や公社債投資信託などはローリスク・ローリターンの金融商品です。リスクは低いですが、銀行預金をわずかに上回るリターンしか期待できません。金融商品を選ぶ際にはリスクとリターンを考慮して、自分に合ったものを総合的に検討することが必要です。

なお、中にはヘッジファンドのように、リスクを低く抑えながらハイリターンを目指せる金融商品もあります。しかしヘッジファンドは1,000万円以上の預入資金が必要であり、どなたでも気軽に購入できる金融商品ではありません。

逆に言えば、最低預入資金の条件を満たしている方はヘッジファンドを購入できるチャンスがあり、リスクを抑えながら高い利回りを狙うことができます。

資産運用では利回りを変えずとも、運用年数を長くすることで資産運用の効率を上げられます。その理由は、運用年数が長くなるほど「複利効果」の恩恵が受けられるからです。

例えば、資産500万円を利回り3%で複利運用する場合だと、1年後には515万円、10年後には814万円、20年後には1,327万円、30年後には2,161万円に増えます。

この場合の実質利回りは、運用期間が1年間の場合だと5%、10年間だと62.9%、20年間だと165.3%、30年間だと332.2%になります。このように、運用期間が長くなるほど実質利回りは高くなるので、資産運用の効率を上げたい場合は長期投資を検討しましょう。

ここまで見てきた通り、資産運用の利回りは金融商品によってさまざまです。また、本来なら安定した利回りが得られるとされていた商品が、相場環境や社会情勢の変化などによって損を出してしまうこともあります。

株や債券をはじめとしたさまざまな商品がある中で、どの商品を選択すれば理想的な利回りが実現できるか分からないという人も少なくありません。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトではあなたの投資目標やニーズに合致した理想的な商品を紹介しているので、理想的な利回りでの資産運用をサポートします。

資産運用について何かお悩みですか?

そのお悩み、世界トップクラスのヘッジファンドなら解消できるかもしれません。

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

ヘッジファンドダイレクトは2,000万円からの海外トップクラスのヘッジファンドへの投資のアドバイスをしています。

ヘッジファンドに関するご質問、当社サービスの料金体系、既存の金融商品からの乗り換えのご相談など、少しでもご興味をお持ちであればお気軽にお問合せください。喜んで承らせていただきます。

安心できるヘッジファンド投資はヘッジファンドダイレクトへ

\ 日本の銀行、証券会社では取り扱いのない、実績のある海外ヘッジファンドをご紹介いたします /

監修:柿本 紘輝(CFP、証券アナリスト協会検定会員)

業界最大手の投資助言会社ヘッジファンドダイレクト株式会社が運営。

富裕層向けに投資助言契約累計1,432億円(2024年12月末時点)。

当社の認定ファイナンシャルプランナー(CFP、国際資格)、証券アナリスト(CMA)が監修して、初心者にも分かりやすく、良質な情報をお届けしています。

ヘッジファンドダイレクト株式会社

金融商品取引業者 関東財務局(金商)第532号

一般社団法人日本投資顧問業協会会員

東京都千代田区丸の内1-8-2鉄鋼ビルディング10F